Märkte suchen oft nach Antworten in Preisbewegungen, aber große Zyklen werden selten durch die Psychologie der Masse angetrieben. Sie werden durch die stillen Handlungen von Teilnehmern geprägt, die keine kurzfristigen Renditen optimieren müssen. Während die meisten Investoren auf die Volatilität von Bitcoin fokussiert bleiben, haben Zentralbanken weltweit Gold im schnellsten Tempo seit Jahrzehnten angehäuft. Diese Dynamiken stehen nicht im Widerspruch zueinander; sie spiegeln verschiedene Verhaltensschichten innerhalb eines Finanzsystems wider, das sich in eine längere defensive Phase begibt.

1. Bitcoin und Gold bewegen sich nicht gemeinsam, sondern in die gleiche Richtung

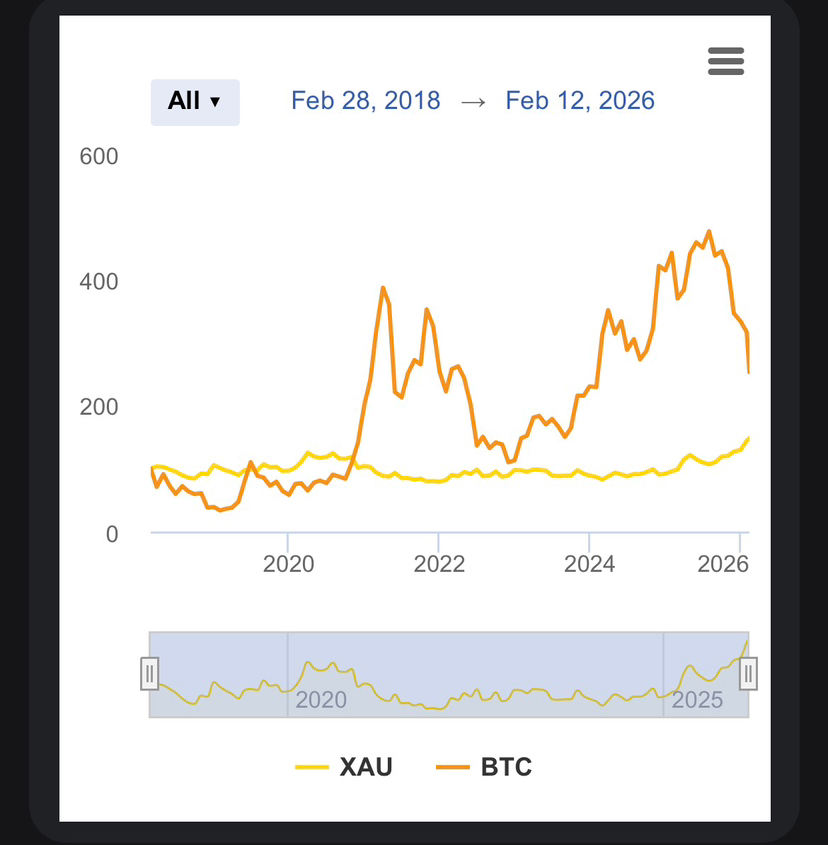

In Zeiten makroökonomischer Instabilität kehren die Märkte typischerweise zuerst zu Vermögenswerten zurück, die die Kaufkraft erhalten, bevor sie sich auf rarere und volatilere Alternativen ausdehnen. Gold spiegelt tendenziell die defensive Nachfrage auf Systemebene wider, während Bitcoin aufgrund seiner Sensibilität gegenüber Liquidität, Stimmung und spekulativen Strömungen mit einer Verzögerung auf denselben Trend zustrebt. Dies führt dazu, dass Bitcoin kurzfristig von Gold abweicht, jedoch langfristig strukturell konvergiert, da die Erzählung von Knappheit und Wertaufbewahrung dominanter wird.

2. Der Rückgang von Bitcoin ist ein Prozess, kein Zusammenbruch

In den letzten 12 Monaten ist Bitcoin um etwa 28 % von seinem Höchststand gefallen, aber dieser Rückgang ähnelt nicht einem systemischen Zusammenbruch. Vielmehr stellt er einen längeren Korrekturprozess dar, der kurzfristige Erwartungen untergräbt und spekulatives Kapital abzieht. Diese Phase distanziert Bitcoin vorübergehend von seiner Wertaufbewahrungserzählung, bevor die Konvergenz wieder einsetzt, wenn sich die Marktstruktur stabilisiert.

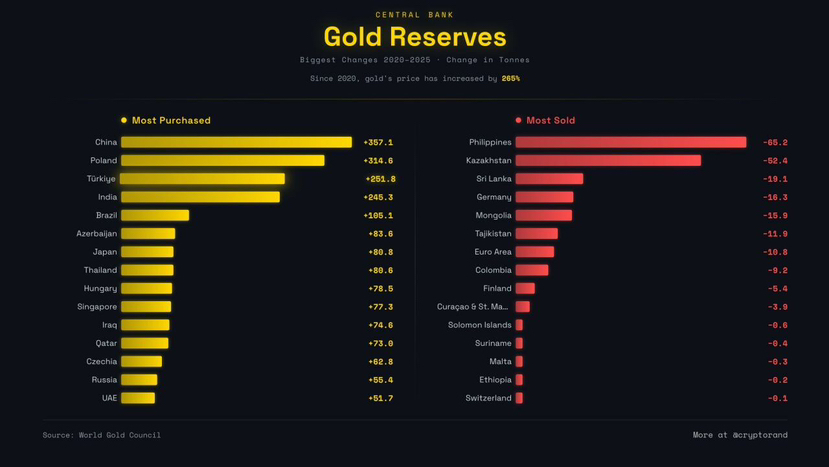

3. Zentralbanken bestätigen die führende Rolle von Gold

Im Gegensatz zur spekulativen Zögerlichkeit erhöhen die Zentralbanken weiterhin ihre Goldreserven. Dies ist keine kurzfristige Reaktion, sondern eine strukturelle Entscheidung zur Stärkung der nationalen Bilanzen. Gold übernimmt die führende Rolle in der defensiven Phase und legt den Grundstein für die spätere Neubewertung anderer seltener Vermögenswerte, einschließlich Bitcoin.

Die Daten zu den Goldreserven der Zentralbanken heben eine großangelegte, langfristige Akkumulation hervor.

4. Tokenisiertes Gold überbrückt traditionelle Verteidigung und moderne Infrastruktur

Das Wachstum von goldgedeckten Vermögenswerten auf der Blockchain spiegelt eine Übergangsphase zwischen traditionellen defensiven Vermögenswerten und aufkommender finanzieller Infrastruktur wider. Es stellt eine Präferenz für Stabilität dar, bevor der Markt sich wieder mit volatileren Vermögenswerten wie Bitcoin beschäftigt.

In defensiven Zyklen tendiert Gold dazu, zu führen, und Bitcoin tendiert dazu, zu folgen, aber beide zielen auf dasselbe Ziel ab: den Erhalt von Werten in einem potenziell verwässernden monetären System. Die Goldakkumulation der Zentralbanken bestätigt eine systemische defensive Phase, während die Korrektur von Bitcoin den natürlichen Rückstand eines volatileren Vermögenswerts widerspiegelt. Wenn sich die makroökonomischen Bedingungen stabilisieren, konvergiert Bitcoin zunehmend in die Richtung, die Gold bereits etabliert hat, nicht durch Geschwindigkeit, sondern durch Richtung.

#Fualnguyen #GoldSilberRally