Bewertung des DeFi-Protokolls in der frühen Phase: Bewertung von VOOI mit einer Marktkapitalisierung von unter 20 Millionen USD

1. Einführung

Dezentralisierte Finanzen (DeFi) haben sich von experimentellen Smart Contracts zu einem Finanzökosystem im Wert von Milliarden Dollar entwickelt, das traditionelle Finanzdienstleistungen neu gestaltet. Mit der Reifung des Sektors wird die Bewertung von Protokollen in der frühen Phase zu einem der wichtigsten und herausforderndsten Bereiche für Investoren, Forscher und Entwickler. Im Gegensatz zu traditionellen Aktien fehlt es DeFi-Protokollen oft an standardisierten Cashflows, entwickelten Governance-Strukturen und vorhersehbarer Umsatzhistorie.

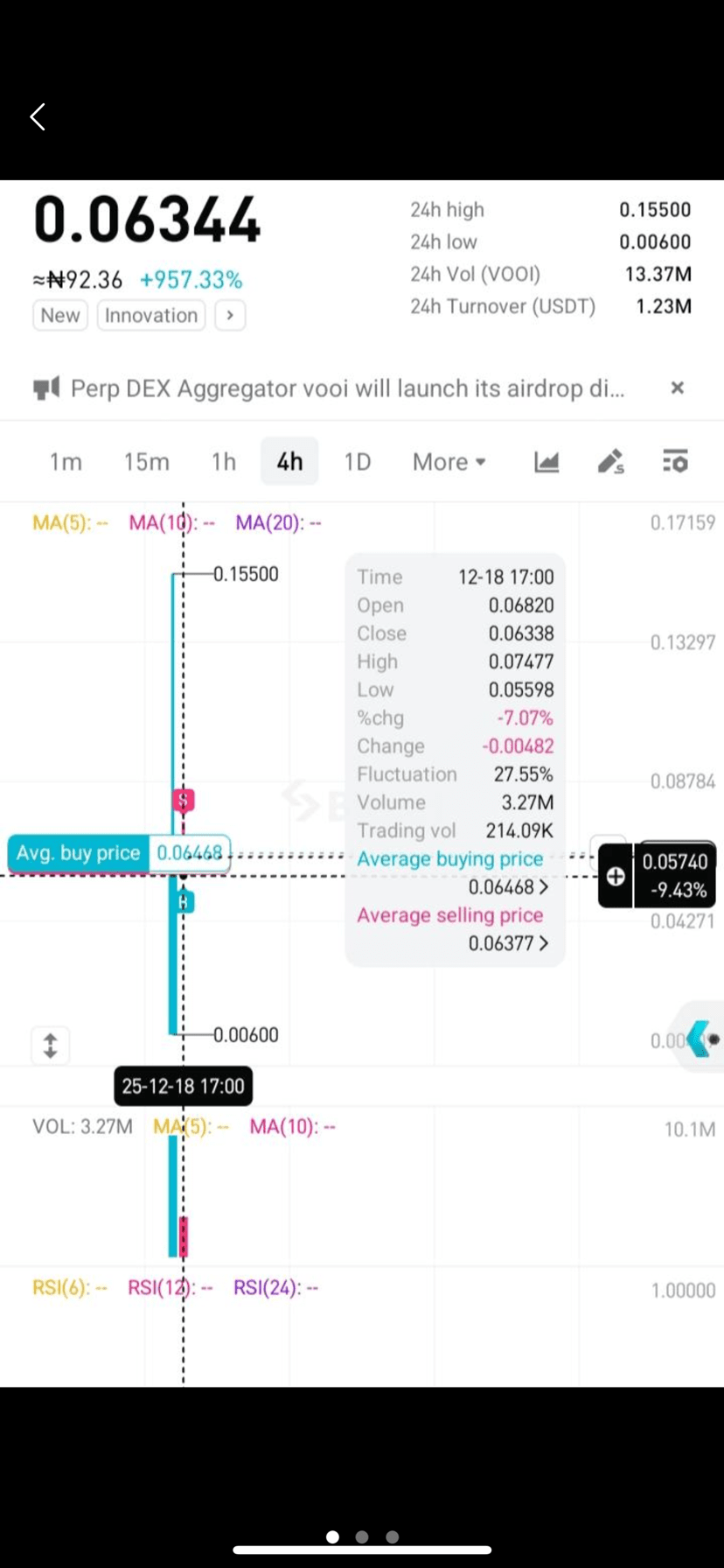

In diesem Kontext ist VOOI, mit einer Marktkapitalisierung von unter 20 Millionen USD, ein interessanter Fall zur Bewertung von DeFi in der frühen Phase. Eine so niedrige Bewertung positioniert das Protokoll an der Schnittstelle zwischen hoher Unsicherheit und großem Wachstumspotenzial, was eine Bewertung nicht nur des Preises, sondern auch der fundamentalen Faktoren, der Adoptionstrends, der Token-Ökonomie und der strategischen Position erfordert.

Dieser Artikel untersucht, wie die Bewertung von VOOI aus einer ganzheitlichen Perspektive auf DeFi bewertet werden kann, wobei der Fokus auf dem ökonomischen Design, dem Marktumfeld, den Wachstumstreibern, den Risiken und den Vergleichsmaßstäben liegt.

2. Verständnis der DeFi-Bewertungsrahmen in der frühen Phase

2.1 Warum traditionelle Bewertungsmodelle nicht passen

Traditionelle Bewertungsmethoden—wie Discounted Cash Flow (DCF), Kurs-Gewinn-Verhältnis (KGV) oder Bilanzanalyse—passen oft nicht zu Protokollen in der frühen Phase von DeFi. Die meisten aufstrebenden Protokolle:

Haben noch keinen Gewinn oder beginnen gerade, Umsatz zu erzielen

Reinvestition von Gewinnen in Wachstum

Verlauf der Token-Anreize statt Dividenden

Betrieb in einem sich schnell verändernden rechtlichen Umfeld

Daher basiert die Bewertung in der frühen Phase von DeFi auf Geschichten, erfordert jedoch weiterhin Daten als Grundlage, was einen Ansatz erfordert, der qualitative und quantitative Faktoren kombiniert.

2.2 DeFi-spezifische Bewertungsindikatoren

Für Protokolle wie VOOI umfasst die Bewertung der Bewertung häufig:

Marktkapitalisierung im Vergleich zur voll verwässerten Bewertung (FDV)

Token-Nutzen und Faktoren, die die Nachfrage antreiben

Einnahmen oder Gebühren, die vom Protokoll generiert werden

Total Value Locked (TVL) oder Volumenindikatoren

Wachstum und Nutzeraktivität

Entwicklungs- und Ökosystemexpansionsaktivitäten

Reifegrad von Governance und Dezentralisierung

Das Verständnis der Leistung von VOOI in diesen Aspekten ist grundlegend, um zu bewerten, ob die Bewertung unter 20 Millionen USD gerechtfertigt oder unterbewertet ist.

3. Markt-Kapitalisierungs-Kontext: Die tatsächliche Bedeutung von unter 20 Millionen USD

3.1 Position im DeFi-Marktzusammenhang

Eine Marktkapitalisierung von unter 20 Millionen USD positioniert VOOI in der Kategorie der mikro-kapitalisierten DeFi, die typischerweise mit folgendem verbunden sind:

Neue Produkte beginnen, den Markt zu bedienen

Begrenzte Marktkenntnis

Hohe Volatilität

Potenzial für asymmetrisches Risiko-Rendite-Verhältnis

Die Geschichte zeigt, dass viele der heute führenden DeFi-Protokolle—wie Uniswap, Aave und Synthetix—eine lange Zeit mit einer Marktkapitalisierung von unter 50 Millionen USD verbracht haben, bevor der Netzwerkeffekt eine schnelle Adoption vorantrieb.

3.2 Bedeutung für Investoren und Stakeholder

Bei dieser Bewertung:

Kleine Kapitalströme können erhebliche Auswirkungen auf den Preis haben

Die Wachstumsgeschichte spielt eine große Rolle

Das Ausführungsrisiko bleibt hoch

Langfristiger Erfolg hängt von der tatsächlichen Adoption ab, nicht von Spekulation

Daher sollte die Bewertung von VOOI nicht als Reflexion der aktuellen Position verstanden werden, sondern als Preis zukünftiger Optionen.

4. Der Kernwert von VOOI

4.1 Protokollnutzen und Relevanz des Anwendungsfalls

Eine zentrale Frage in der Bewertung ist: Welches tatsächliche Problem löst VOOI?

Protokolle in der frühen Phase von DeFi zeigen oft nachhaltiges Wachstum, indem sie ein oder mehrere der folgenden Probleme lösen:

Schlechte Liquiditätswirksamkeit

Fragmentierung des Kapitals über Ketten

Hohe Transaktionskosten

Schlechte Benutzererfahrung

Eingeschränkte Kombinierbarkeit zwischen DeFi-Komponenten

Wenn VOOI die Kapitaleffizienz, den Zugang zur Liquidität oder die Ausführungsqualität erheblich verbessert, sollte die Bewertung basierend auf dem potenziell ansprechbaren Marktvolumen und nicht nur auf dem aktuellen Nutzungsgrad betrachtet werden.

4.2 Wettbewerbliche Unterschiede

In überfüllten DeFi-Bereichen zählt Differenzierung mehr als Neuheit. Die Bewertung von VOOI erfordert die Berücksichtigung von:

Technologischer Vorteil gegenüber aktuellen Wettbewerbern

Kopierbarrieren

Strategische Integrationen oder Partnerschaften

Immer stärkere Netzwerkeffekte

Ein Protokoll mit bescheidenem, aber stark differenziertem Einsatz kann die derzeit niedrige Bewertung, aber das hohe zukünftige Potenzial rechtfertigen.

5. Token-Ökonomie und Angebotsdynamik

5.1 Zirkulierendes Angebot im Vergleich zur langfristigen Verwässerung

Einer der oft übersehenen Aspekte der Bewertung in der frühen Phase ist die Struktur des Tokenangebots. Wichtige Faktoren umfassen:

Zirkulationsrate der Tokens

Vesting-Zeitplan für das Team und Investoren

Emissionsrate und Anreizprogramm

Token-Burn- oder Absorptionsmechanismus

Eine Marktkapitalisierung von unter 20 Millionen USD kann attraktiv sein, aber wenn viele Tokens kurz davor stehen, freigeschaltet zu werden, steigt das Risiko einer tatsächlichen Bewertung.

5.2 Token-Nutzen und Nachfragegenerierung

Der endgültige Tokenwert wird durch die Nachfrage nach Nutzungsnutzen, nicht nur durch Spekulation, getrieben. Starke Bewertungsindikatoren umfassen:

Gebührenerhebung oder Umsatzbeteiligung

Governance-Rechte mit echtem Einfluss

Staking-Anforderungen zur Nutzung des Protokolls

Angebote, die mit langfristiger Beteiligung übereinstimmen

Wenn die Tokens von VOOI in die Struktur des Protokollbetriebs integriert sind, kann die Bewertung mit der Entwicklung des Nutzungsgrads steigen.

6. Wachstumsindikatoren und Adoptionssignale

6.1 Erste Anziehungsmittelindikatoren

Bei niedriger Marktkapitalisierung hängt die Bewertung stärker von Trends als von der Größe ab. Wichtige Indikatoren umfassen:

Steigende Handelsvolumina

Anzahl aktiver Nutzer steigt

Stabile TVL-Wachstumsraten

Beiträge und Upgrades von Entwicklern

Sogar bescheidenes, aber stetiges Wachstum kann eine Neubewertung rechtfertigen, wenn es über die Zeit akkumuliert.

6.2 Netzwerkeffekt und Kombinierbarkeit

Protokolle, die tief in das DeFi-Ökosystem integriert sind, profitieren von Kombinierbarkeit, wo andere Anwendungen auf ihrer Plattform aufbauen. Dies führt zu:

Nachhaltige Nachfrage

Rückgang der Abwanderungsrate

Anziehung natürlicher Nutzer

Wenn VOOI sich als Infrastruktur anstatt als eigenständiges Produkt positioniert, sollte die Bewertung die langfristige Bedeutung im Ökosystem widerspiegeln.

7. Bewertung der Risiken in der frühen Phasenbewertung

7.1 Ausführungs- und technische Risiken

Protokolle unter 20 Millionen USD sehen sich höheren Risiken gegenüber, einschließlich:

Sicherheitslücken bei Smart Contracts

Unvollständige Funktionalitäten

Einschränkungen bei der Skalierbarkeit

Verzögerungen bei der Umsetzung des Fahrplans

Diese Risiken erklären teilweise die rabattierte Bewertung und müssen zusammen mit dem Wachstumspotenzial berücksichtigt werden.

7.2 Markt- und rechtliche Risiken

Makroökonomische Bedingungen, regulatorische Änderungen und Marktzyklen haben starken Einfluss auf die Bewertung von DeFi in der frühen Phase. Eine niedrige Marktkapitalisierung kann widerspiegeln:

Markt-Bärenpsychologie

Liquiditätsbeschränkungen

Verringerung der Risikobereitschaft

Diese Faktoren können sich jedoch schnell in einem günstigen Umfeld umkehren.

8. Vergleichsanalyse der Bewertung

8.1 Vergleich mit Peer-Protokollen

Die Bewertung von VOOI umfasst auch den Vergleich mit ähnlichen Protokollen in einem vergleichbaren Entwicklungsstadium. Vergleichsindikatoren umfassen:

Marktkapitalisierungsrate auf TVL

Marktkapitalisierungsmultiple auf Umsatz

Wachstumsrate der Nutzer

Reifegrad der Funktionalität

Wenn ähnliche oder schwächere Mitbewerber zu höheren Bewertungen gehandelt werden, könnte VOOI unterbewertet sein.

8.2 Optionen und Wachstumsszenarien

Die Bewertung von DeFi in der frühen Phase dreht sich im Wesentlichen um Optionen—die Möglichkeit, dass das Protokoll weit über die aktuellen Erwartungen hinaus erfolgreich ist. Eine Marktkapitalisierung von unter 20 Millionen USD begrenzt das Risiko auf das investierte Kapital, während sie erhebliches Wachstumspotenzial bewahrt, wenn die Adoption beschleunigt.

9. Fazit

Die Bewertung von VOOI mit einer Marktkapitalisierung von unter 20 Millionen USD erfordert, über die oberflächliche Preisanalyse hinauszugehen und eine multidimensionale Bewertung der fundamentalen Faktoren, der Token-Ökonomie, der Adoptionstrends und der strategischen Position vorzunehmen.

Diese Bewertung deutet darauf hin, dass der Markt VOOI derzeit als ein hochriskantes, frühes Protokoll betrachtet, diese Position jedoch auch erhebliches Wachstumspotenzial bietet, wenn das Protokoll effizient umgesetzt wird, Produkt-Markt-Fit erreicht und einen signifikanten Marktanteil im Ziel-DeFi-Segment erobert.

In der frühen Phase von DeFi geht es bei der Bewertung nicht um das, was das Protokoll heute hat, sondern um das, was es werden kann. Für VOOI ist die zentrale Frage nicht die derzeit kleine Marktkapitalisierung, sondern ob die fundamentalen Faktoren ausreichen, um es über die Zeit erheblich wachsen zu lassen.