《ASTER:多链DeFi新星的通缩飞轮与生态博弈》

在去中心化金融(DeFi)竞争白热化的赛道中,ASTER凭借多链交易生态与独特的通缩销毁机制,成为近期市场关注的焦点。

它是#AsterDEX 平台的原生治理及实用型代币,而Aster则是由Astherus与APX Finance于2024年底合并而成的去中心化永续合约交易所(DEX),其核心竞争力既包括技术架构,也离不开以手续费为驱动的通缩模型。

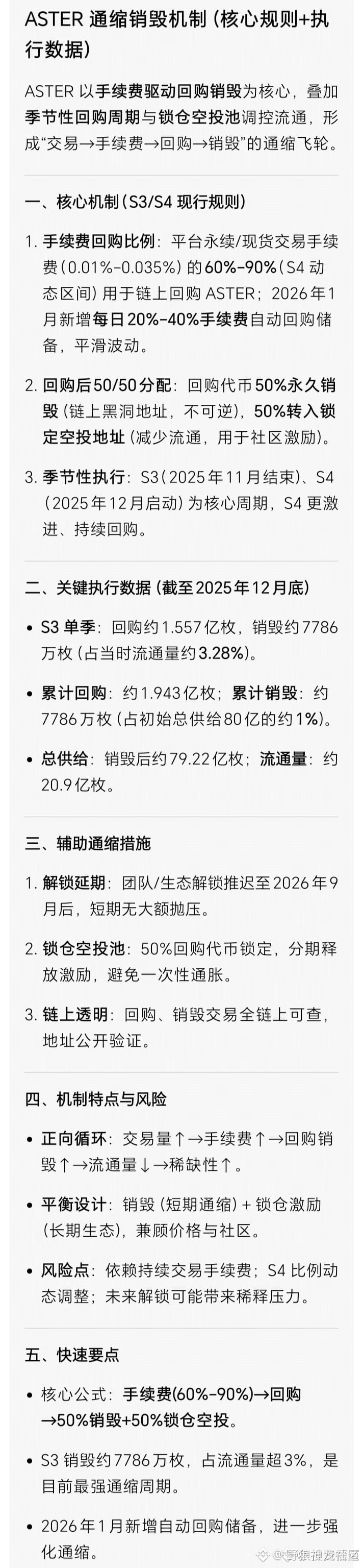

一、ASTER的通缩销毁:手续费驱动的“交易→回购→销毁”飞轮

$ASTER 的价值支撑之一,是其以手续费为核心的通缩机制(现行S4规则),通过动态回购与销毁调控流通量,形成正向循环:

- 手续费回购比例:平台永续/现货交易手续费(0.01%-0.035%)的60%-90%用于链上回购ASTER;

2026年1月新增每日20%-40%手续费自动回购储备,平滑市场波动。

- 回购后分配规则:回购的代币50%永久销毁(转入链上黑洞地址,不可逆),50%转入锁定空投地址(减少流通量,用于社区激励)。

- 季节性执行周期:S3(2025年11月结束)、S4(2025年12月启动)为核心周期,S4规则更激进,持续强化回购。

二、通缩机制的执行数据:当前效果与流通格局

截至2025年12月底,ASTER的通缩机制已落地并产生实际影响:

- S3单季表现:回购约1.557亿枚,销毁约7786万枚(占当时流通量的3.28%),是目前力度最强的通缩周期。

- 累计数据:累计回购约1.943亿枚,累计销毁约7786万枚(占初始总供给80亿的1%);

销毁后总供给约79.22亿枚,当前流通量约20.9亿枚。

- 辅助通缩措施:团队/生态解锁推迟至2026年9月,短期无大额抛压;

50%回购代币锁定空投池分期释放,避免一次性通胀;回购、销毁全链上透明可查,增强市场信任。

三、技术与生态:通缩之外的核心竞争力

除通缩机制外,Aster平台的技术与生态布局是ASTER的底层支撑:

- 多链与扩容:支持BNB Chain、Ethereum、Solana等主流链,采用定制化ZK-Rollup方案,实现分钟级最终确定性,资金进出高效。

- 交易体验:撮合引擎TPS超10万笔/秒、延迟低于10毫秒,提供CEX级流畅度;

Shield Mode隐私模式通过零知识证明隐藏用户持仓,满足机构级需求。

- 生态数据:截至2026年1月,平台累计交易量5190亿美元、未平仓头寸2.55亿美元、总锁仓价值4.37亿美元,支持101个交易标的,用户覆盖广泛。

四、机遇与风险:通缩飞轮的两面性

ASTER的通缩机制与生态布局带来了潜力,但也需正视风险:

- 机遇:通缩形成“交易量↑→手续费↑→回购销毁↑→流通量↓→稀缺性↑”的正向循环,叠加S4的激进规则与2026年新增的自动回购储备,短期通缩效应有望强化;多链布局与技术优势则支撑长期生态扩张。

- 风险:通缩高度依赖持续的交易手续费,若平台交易量下滑,回购销毁力度将同步减弱;

S4手续费比例为动态区间,规则调整可能影响市场预期;2026年9月后的团队/生态解锁,可能带来长期稀释压力。

五、市场表现与定位

截至2026年1月24日,ASTER现价0.640872美元,24小时交易量142.18M美元,总市值15.7亿美元(加密货币排名第69位)。

其价格曾在2025年9月触及2.41美元的历史高点,也跌至过0.537美元的低位。

结语:

ASTER的核心逻辑是“通缩机制+多链DeFi生态”的结合:通缩飞轮短期提振稀缺性,技术与生态长期支撑价值。

但需明确,其通缩效果依赖交易量、规则稳定性依赖平台决策,而加密市场的监管、竞争风险始终存在。

对于投资者而言,ASTER是DeFi赛道中“机制创新+生态落地”的代表案例,但参与需充分评估自身风险承受能力,理性看待通缩与价格的关联。