Análisis de Grado de Inversión para Instituciones Cripto de Nivel 1

Resumen Ejecutivo: $RIVER

representa un cambio de paradigma de la infraestructura tradicional de stablecoin hacia la asignación de capital abstracto en la cadena. Mientras que el protocolo demuestra un fuerte impulso institucional con $12M en financiamiento estratégico y ~$162M en TVL, su actual múltiplo P/S de 519,600x y el perfil de liquidez concentrada indican riesgos de ejecución en etapa temprana que deben sopesarse contra su diferenciación arquitectónica.

1. Descripción del Proyecto

Nombre: River (anteriormente Satoshi Protocol)

Dominio: app.river.inc

Sector: Abstracción de Cadenas / Asignación de Capital entre Cadenas / Infraestructura de Stablecoin

Etapa: Expansión activa del ecosistema con enfoque institucional

River ha evolucionado de un protocolo CDP estándar a un sistema de stablecoin de abstracción de cadena diseñado para conectar activos con oportunidades óptimas a través de múltiples blockchains sin infraestructura de puentes tradicional. La tesis central del protocolo se centra en transformar las stablecoins de almacenes de valor estáticos en capas de capital dinámicas que dirigen automáticamente hacia oportunidades generadoras de rendimiento mientras mantienen accesibilidad independiente de la cadena.

Visión del Protocolo: Crear una capa de capital universal donde los usuarios puedan colateralizar activos en la Cadena A, acuñar satUSD en la Cadena B y acceder automáticamente a oportunidades de rendimiento en la Cadena C, todo a través de una sola interfaz que abstrae la complejidad entre cadenas.

La transición del "Protocolo Satoshi" a "River" refleja un cambio estratégico hacia la adopción institucional y la coordinación de liquidez a nivel de ecosistema, evidenciado por la reciente ronda estratégica de $12M que involucra $TRX

Fundación, Maelstrom (Arthur Hayes) y The Spartan Group. Odaily

2. Arquitectura del Sistema y Diseño de Abstracción de Cadenas

Arquitectura del Módulo Omni-CDP

La innovación central de River radica en su módulo Omni-CDP (Posición de Deuda Colateralizada), que aprovecha el estándar OFT (Token Fungible Omnicanal) de LayerZero para habilitar la acuñación nativa entre cadenas sin puentes tradicionales. El sistema opera a través de tres componentes clave:

Gestión de Colateral entre Cadenas

Los usuarios depositan BTC, ETH, $BNB

BNBUSDTPerp777.64+3.50%

BNBUSDTPerp777.64+3.50%, o LSTs en una cadena fuente (por ejemplo, Ethereum)

El colateral permanece bloqueado en la cadena original, eliminando los riesgos de custodia del puente

La mensajería de LayerZero coordina las posiciones de deuda a través de cadenas en tiempo real

Acuñación Nativa de satUSD

satUSD se acuña directamente en la cadena de destino sin activos envueltos

El estándar OFT asegura valor uniforme y transferibilidad en todas las redes soportadas

Sin deslizamiento ni dependencias de puentes de terceros

Gestión Automatizada de Posiciones

_lzSend y _lzReceive funciones gestionan la sincronización de deuda entre cadenas

El reequilibrio impulsado por Oracle mantiene las proporciones de colateral durante la volatilidad del mercado

El sistema de liquidación sin permiso se activa por debajo del 110% de la proporción de colateralización

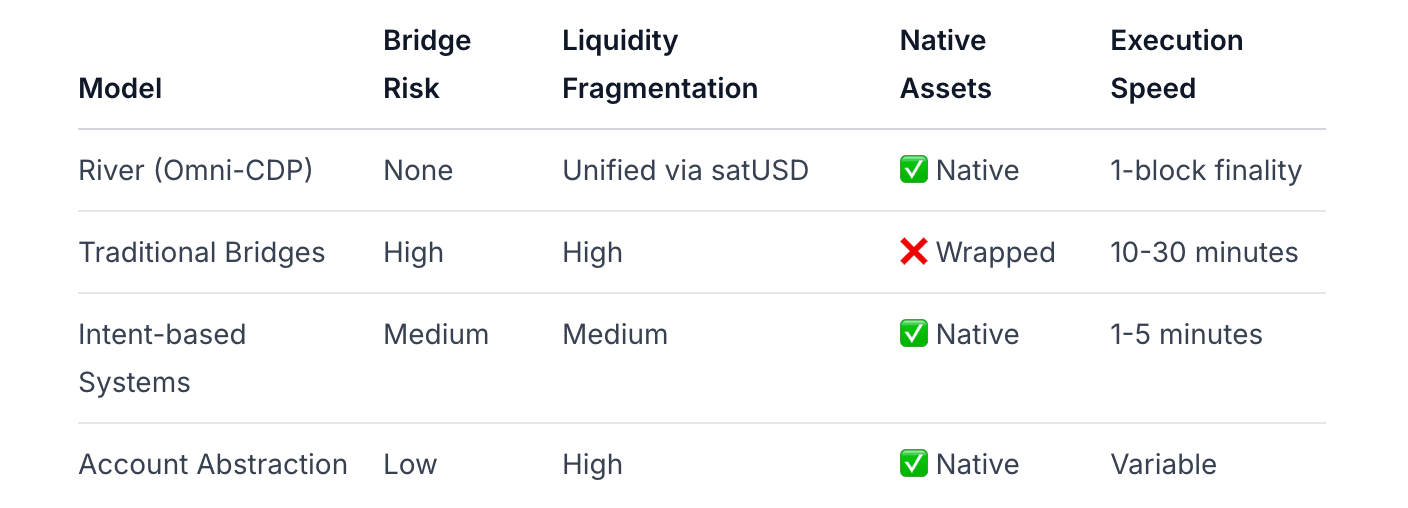

Comparación Arquitectónica

El enfoque de abstracción de River elimina los riesgos de custodia inherentes a los puentes tradicionales mientras mantiene las propiedades de los activos nativos, lo que representa una ventaja crítica para la adopción institucional. Blog de River LayerZero

3. Diseño de Stablecoin y Conexión de Activos

Mecánica de satUSD

Marco de Colateralización:

Proporción de Colateral Mínima (MCR): 110% para BTC, 160% para LSTs de mayor riesgo

Umbral de Liquidación: Las posiciones se vuelven liquidables por debajo del MCR

Estructura de Tarifas de Acuñación: Tasa base + 0.5% (mínimo 0.5%, máximo 5%)

Tasa de Interés: Actualmente 0% para colateral BTC, variable para otros activos

Mecanismos de Mantenimiento del Peg:

Peg Firme: La redimibilidad directa para colateral subyacente proporciona un suelo de precios. Los titulares de satUSD siempre pueden redimir por el valor del colateral, previniendo desviaciones significativas hacia abajo.

Peg Suave: Cuando satUSD se negocia por encima de $1.10, los arbitrajistas pueden depositar colateral a una proporción del 110%, acuñar satUSD y vender en el mercado, aumentando el suministro y restaurando el equilibrio del peg.

Ajuste Dinámico de Tarifas: La tasa base se ajusta en función de la actividad de redención:

BaseRate_t = BaseRate_{t-1} × δ^Δt + 0.5 × (redemption_amount/total_supply)

Donde δ = 0.944 (factor de decaimiento de media vida de 12 horas) Documentos de Acuñación de River

Consistencia entre Cadenas

La implementación de OFT de River garantiza que satUSD mantenga propiedades idénticas en todas las cadenas:

Suministro Unificado: Total de suministro de satUSD rastreado globalmente a través de la mensajería de LayerZero

Precios Consistentes: Las alimentaciones de Oracle proporcionan datos de precios uniformes a través de las cadenas

Transferibilidad Nativa: No se requieren versiones envueltas o grupos de liquidez para el movimiento entre cadenas

El suministro actual de satUSD es de aproximadamente 31M de tokens, con un 95.7% concentrado en una sola dirección de Ethereum, lo que indica una distribución de liquidez en etapa temprana. Moralis

4. Enrutamiento de Oportunidades y Lógica de Rendimiento

Aclaración sobre "Enrutamiento de Oportunidades"

Contrario a las expectativas iniciales de un motor de enrutamiento dinámico en la cadena, el "Enrutamiento de Oportunidades" de River se implementa actualmente a través de estrategias de bóveda gestionadas en lugar de optimización de rendimiento autónoma entre cadenas. El sistema opera a través de dos mecanismos principales:

Smart Vault (Enfoque Retail):

Los depósitos de un clic acuñan y apuestan automáticamente satUSD

Flujos de ingresos duales: la estrategia de activos genera + participación en ingresos del protocolo

Cero riesgo de liquidación a través de reequilibrio automatizado

Los factores de staking determinados por la gobernanza (0-100%) optimizan los perfiles de riesgo-rendimiento

Prime Vault (Enfoque Institucional):

Protección de activos custodiales con socios institucionales líderes

La acuñación interna de satUSD nunca llega a las billeteras de los usuarios

Cero riesgo de liquidación a través de bloqueos custodiales y gestión automatizada de posiciones

Actualmente mantiene ~$250M en depósitos institucionales

Lógica de Generación de Rendimiento

Fuentes Primarias de Rendimiento:

Participación en Ingresos del Protocolo: los grupos de staking de satUSD distribuyen tarifas de negociación y ingresos de acuñación

Despliegue de Estrategia DeFi: Activos desplegados en Morpho, Pendle y otros protocolos de rendimiento

Arbitraje CeDeFi: Estrategias de grado institucional gestionadas por socios custodiales

Integración de Oracle: Cada interacción del contrato desencadena actualizaciones de precios en tiempo real para mantener proporciones de colateral óptimas y asignación de rendimiento, aunque las decisiones de enrutamiento específicas permanecen fuera de la cadena y gestionadas por la gobernanza. Documentos de Smart Vault

5. Economía del Protocolo y Estructura de Incentivos

Métricas y Valoración de Tokens

Token RIVER (a partir del 25 de enero de 2026):

Precio Actual: $62.55 USD

Capitalización de Mercado: $1.226B (19.6M suministro circulante)

Valoración Total Dilutada: $6.255B (100M suministro total)

Volumen de Comercio de 24h: $81.2M a través de HTX, OKX, Coinone

Suministro Circulante: 19.6% (80.4% bloqueado en cronogramas de adquisición)

Análisis del Modelo Económico

Flujos de Ingresos:

Ingresos Protocolarios Diarios: ~$33 (anualizado: $12,045)

Fuentes de Ingresos: Tarifas de acuñación (0.5-5%), tarifas de redención, compensación de gas

Múltiplo P/S: 519,600x (base FDV) - indicando una valoración extremadamente temprana

Eficiencia del TVL:

Valor Total Bloqueado: $161.73M DefiLlama

Relación TVL/FDV: 2.59% (baja eficiencia relativa a la valoración)

Relación TVL/Capitalización de Mercado: 13.18% (más razonable sobre una base circulante)

Estructura de Tokenomics

Distribución del Suministro (100M total):

Airdrop Comunitario: 30% (mecanismo de conversión dinámica)

Inversores: 15% (3M de acantilado, 24M de adquisición lineal)

Contribuyentes Clave: 15% (12M de acantilado, 30M de adquisición lineal)

Liquidez: 11% (circulación inmediata)

Incentivos del Ecosistema: 12% (60M de adquisición lineal)

El mecanismo de Conversión de Airdrop Dinámico crea una alineación de incentivos interesante: Los Puntos de River se convierten en RIVER apostados a tasas crecientes durante 180 días (de ~0 a ~270x multiplicador), fomentando la tenencia a largo plazo y la participación en la gobernanza. Documentos de Tokenomics

6. Gobernanza, Seguridad y Análisis de Riesgos

Marco de Seguridad

Cobertura de Auditoría:

Zellic: Auditoría de Smart Vault completada

Supremacía: Auditoría de Conversión de Puntos 2.0

Billh & Zenith: Auditorías de módulo de granja

No se han informado incidentes de seguridad importantes desde el lanzamiento de la mainnet

Estructura de Gobernanza:

Actualmente liderado por el equipo con controles multisig

Los tenedores de tokens RIVER votan sobre los factores de staking y los parámetros de riesgo

Descentralización progresiva planificada a medida que el ecosistema madura

Análisis de Superficie de Riesgo

Riesgo de Ejecución entre Cadenas:

Dependencia de LayerZero: Punto único de falla para mensajería entre cadenas

Riesgo de Oracle: La manipulación de la alimentación de precios podría afectar las proporciones de colateral

Cascadas de Liquidación: 110% MCR proporciona un margen limitado durante caídas rápidas

Riesgo de Concentración de Liquidez:

La concentración del 95.7% de satUSD en una sola dirección de Ethereum crea riesgo sistémico

El 80.4% del suministro de RIVER bloqueado reduce la participación en la gobernanza y la liquidez

Modelo de Confianza de Prime Vault: La afirmación de "Cero Riesgo de Liquidación" se basa en:

Protección Custodial: Activos mantenidos por custodios institucionales regulados

Gestión interna de satUSD: El protocolo acuña satUSD internamente sin exposición a deudas de usuarios

Reequilibrio Automatizado: Ajustes de posición impulsados por Oracle durante la volatilidad

Este modelo introduce suposiciones de confianza custodial que difieren de los protocolos DeFi puros, pero pueden ser aceptables para usuarios institucionales que priorizan el cumplimiento regulatorio. Documentos de Prime Vault

7. Señales de Adopción y Potencial del Ecosistema

Asociaciones Estratégicas y Financiamiento

Desarrollos Recientes:

$12M Ronda Estratégica (Enero 2026): Fundación TRON, Maelstrom, The Spartan Group

Integración de TRON: $8M dedicados al despliegue del ecosistema TRON y liquidez de satUSD

Asociación Sui: Alianza estratégica para la expansión de liquidez entre cadenas

Listados en Exchanges: HTX, OKX, Coinone con fuertes volúmenes de negociación

Progreso de Integración del Ecosistema

Ecosistema TRON:

Integración de satUSD con grupos de stablecoin de SUN.io

Soporte de oracle de WinkLink para alimentaciones de precios

Integración del mercado de préstamos de JustLend DAO planificada

Acceso a $83.4B red de liquidez USDT

Red Sui:

Asociaciones con Bucket, Momentum, Ember, Navi, Volo, Bluefin, Scallop, Cetus

Enfoque en aplicaciones DeFi de alto rendimiento

Aprovecha la arquitectura paralelizada de Sui para actividad en tiempo real

Métricas de Adopción de Usuarios:

800,000+ miembros de la comunidad

200,000+ usuarios en la cadena

600M+ TVL a través de múltiples mainnets (pico histórico)

300M+ circulación de satUSD dentro de meses de lanzamiento

Estas métricas sugieren una fuerte adaptación del producto al mercado, aunque el TVL actual de $162M indica cierta contracción desde los niveles máximos. Blog de River Sui

8. Trayectoria Estratégica y Ajuste de Mercado

Problema Estructural Abordado

River apunta a tres ineficiencias críticas en el actual paisaje multichain:

Liquidez Fragmentada:

Activos bloqueados en una cadena mientras existen oportunidades en otra

Los puentes tradicionales introducen riesgo de custodia y complejidad operativa

La abstracción de la cadena de River elimina estos puntos de fricción

Optimización Manual de Rendimiento:

Los usuarios deben monitorear y migrar capital activamente entre cadenas

El sistema de bóveda de River automatiza este proceso mientras mantiene la seguridad

Ineficiencia de Capital en Stablecoin:

La mayoría de las stablecoins permanecen inactivas o generan rendimiento mínimo

satUSD transforma stablecoins en vehículos de asignación de capital activos

Posicionamiento Competitivo

Ventajas sobre los Puentes:

Sin riesgo de custodia ni complejidad de activos envueltos

Propiedades de activos nativos mantenidas a través de cadenas

Finalidad instantánea vs. 10-30 minutos de retrasos en puentes

Ventajas sobre Sistemas Basados en Intención:

Capa de liquidez unificada frente a redes de solucionadores fragmentados

Ejecución predecible frente a cumplimiento variable de intenciones

Opciones de custodia de grado institucional

Ventajas sobre los Agregadores de Rendimiento:

Despliegue de capital entre cadenas sin necesidad de puentes manuales

Diseño nativo de stablecoin frente a exposición a activos volátiles

Opciones de cero riesgo de liquidación para usuarios conservadores

Hitos Clave para la Relevancia Sistémica

Próximos 12 Meses:

Crecimiento del Suministro de satUSD: Objetivo de 100M+ tokens en las principales cadenas

Expansión de Prime Vault: Escalar depósitos institucionales más allá de $500M

Integración del Ecosistema: Desplegar en 5+ cadenas de alto TVL adicionales

Escalado de Ingresos: Lograr ingresos protocolarios mensuales de $1M+

12-24 Meses:

Enrutamiento Autónomo: Implementar un motor de enrutamiento de oportunidades en la cadena

Claridad Regulatoria: Establecer un marco de stablecoin conforme

Adopción Institucional: Incorporar instituciones TradFi importantes a través de Prime Vault

Dominio entre Cadenas: Captar el 5%+ de la cuota de mercado total de stablecoins

9. Evaluación Final de Inversión

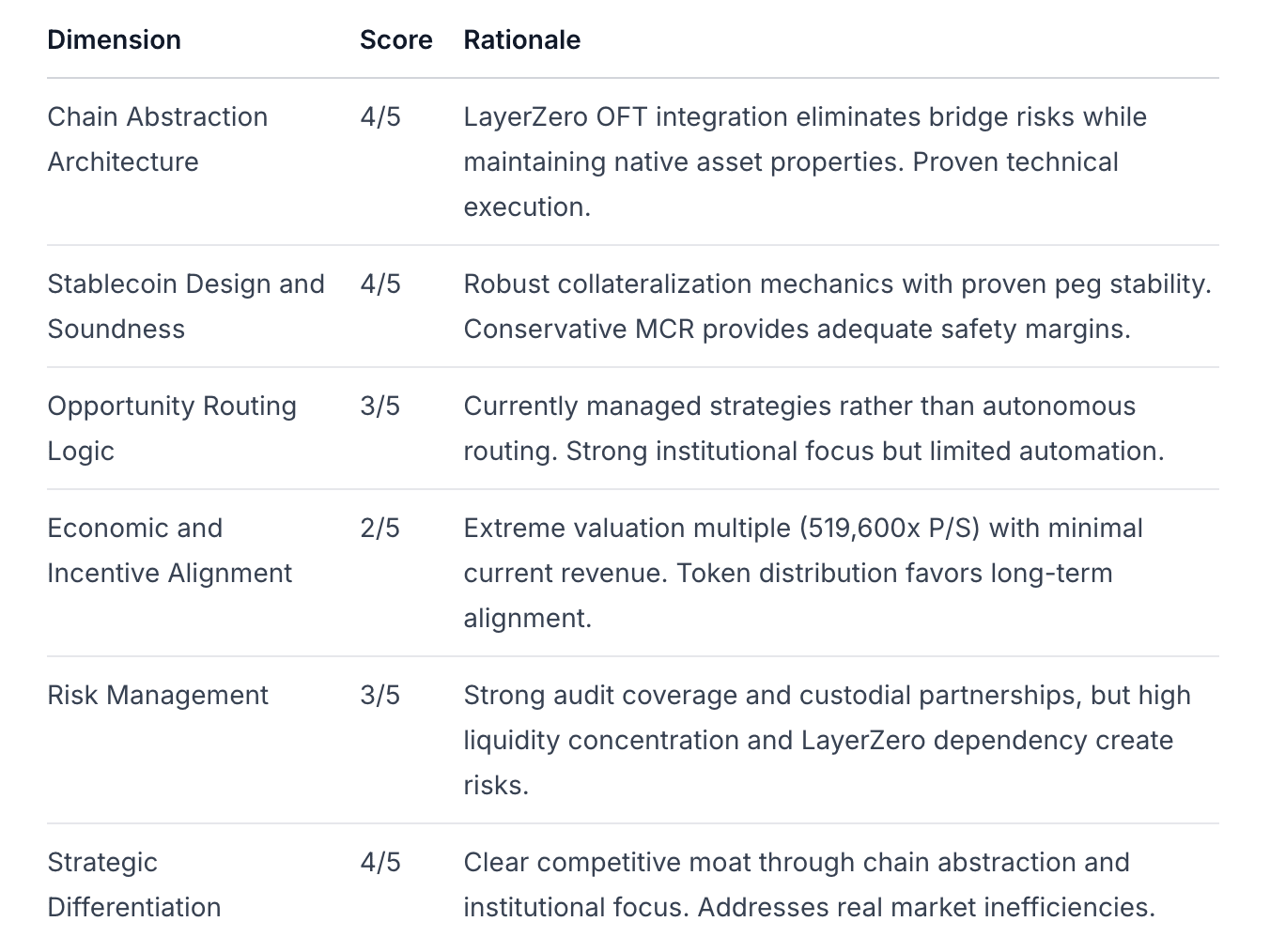

Puntuación Dimensional (Escala 1-5)

Puntuación General: 3.3/5

Veredicto Resumido

COMPRA CALIFICADA con ENFOQUE INSTITUCIONAL

River representa un enfoque estructuralmente diferenciado hacia la infraestructura de stablecoins que aborda ineficiencias genuinas del mercado en la asignación de capital entre cadenas. La arquitectura de abstracción de cadenas del protocolo, asociaciones de custodia institucional y respaldo estratégico de inversores de nivel 1 crean una tesis de inversión convincente a pesar de las preocupaciones actuales sobre la valoración.

Razonamiento de Inversión:

Fortalezas:

Innovación Técnica: La integración de OFT de LayerZero proporciona una verdadera ventaja competitiva

Tracción Institucional: Depósitos de $250M en Prime Vault demuestran la adaptación del producto al mercado

Asociaciones Estratégicas: Las integraciones de TRON y Sui desbloquean enormes redes de liquidez

Ejecución del Equipo: La transición exitosa del Protocolo Satoshi muestra adaptabilidad

Riesgos:

Riesgo de Valoración: 519,600x múltiplo P/S requiere un crecimiento explosivo para justificarse

Riesgo de Concentración: La concentración del 95.7% de satUSD crea vulnerabilidad sistémica

Riesgo de Ejecución: "Enrutamiento de Oportunidades" sigue siendo en gran medida manual frente a autónomo

Riesgo de Dependencia: LayerZero representa un punto único de falla

Recomendación para Fondos de Nivel 1:

Inversión Estratégica: River merece una posición de $5-10M como una jugada diferenciada en la abstracción de cadenas y la adopción institucional de stablecoins. El enfoque del protocolo en el cumplimiento regulatorio y la seguridad custodial lo posiciona bien para la próxima ola de adopción institucional de criptomonedas.

Oportunidad de Integración: Los fondos con empresas de cartera en DeFi deberían explorar la integración de satUSD como una solución de liquidez entre cadenas, particularmente para aplicaciones de grado institucional.

Umbral de Monitoreo: River se convierte en un protocolo sistemáticamente relevante si logra un suministro de satUSD de 100M+ y ingresos mensuales de $1M+ dentro de 12 meses. La trayectoria actual sugiere que esto es alcanzable dada la inercia institucional.

Gestión de Riesgos: El tamaño de las posiciones debe tener en cuenta el 80.4% de bloqueo de tokens y los riesgos potenciales de dependencia de LayerZero. Considere el promedio de costo en dólares durante 6-12 meses para mitigar el riesgo de sincronización de valoración.

La combinación de innovación técnica, enfoque institucional y asociaciones estratégicas de River crea un perfil de riesgo-recompensa asimétrico convincente para inversores sofisticados dispuestos a aceptar riesgos de ejecución en etapa temprana a cambio de exposición a la próxima generación de infraestructura de stablecoins.