Resumen Ejecutivo

Integra presenta una tesis arquitectónica convincente pero de alto riesgo: una blockchain de Capa 1 diseñada específicamente para la tokenización de bienes raíces y activos del mundo real regulados. El proyecto demuestra un fuerte respaldo institucional a través de su consorcio de más de $12B en AuM y una arquitectura técnica sólida de Cosmos SDK + Ethermint. Sin embargo, sigue en fase de pre-lanzamiento con una ejecutabilidad legal no probada y enfrenta un riesgo significativo de ejecución en comparación con los protocolos de RWA establecidos. Veredicto: Monitorear con precaución - la diferenciación arquitectónica es válida pero requiere prueba de emisión de activos legalmente vinculantes y adopción institucional.

1. Visión general del proyecto

Nombre: Integra (integra_layer)

Dominio: https://integralayer.com/

Sector: Capa 1 específica de activos Blockchain / Tokenización RWA de bienes raíces / Infraestructura financiera regulada

Etapa: Pre-Mainnet / Fase de Testnet incentivada (a partir de enero de 2026)

Tesis central: Una Capa 1 de pila completa e integrada verticalmente diseñada exclusivamente para la tokenización de bienes raíces, combinando infraestructura de blockchain soberana con primitivos de cumplimiento nativos y flujos de trabajo de activos de grado institucional.

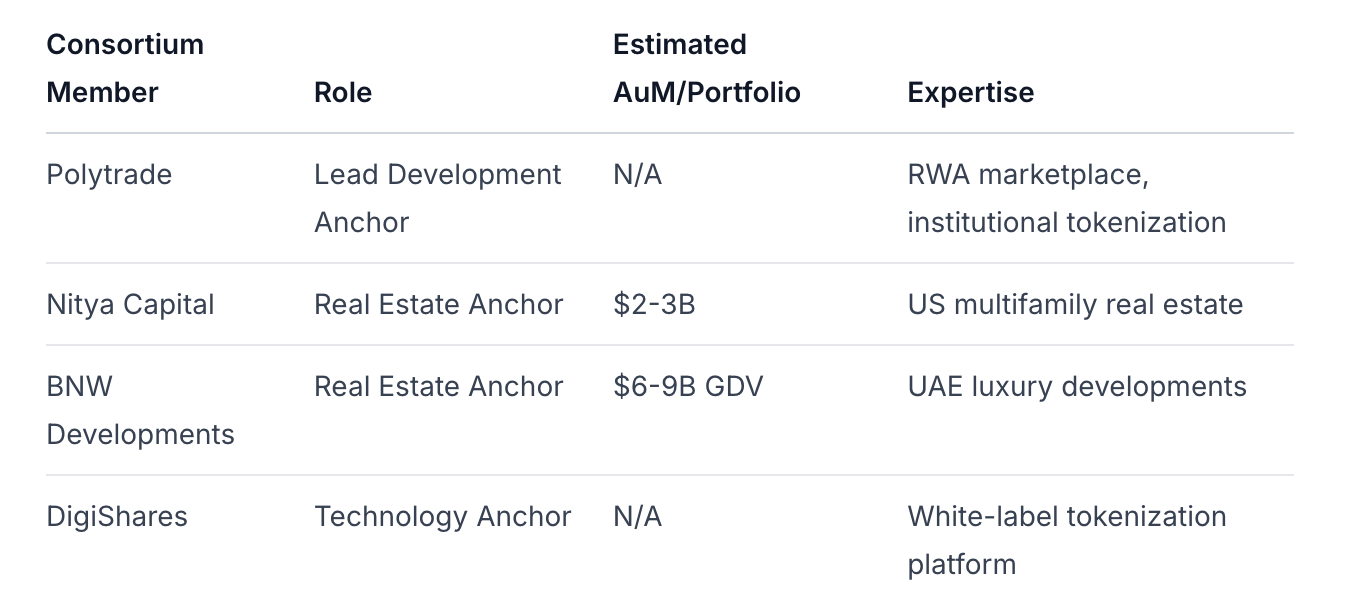

Orígenes y respaldo: El Consorcio Integra representa un diferenciador significativo con profundidad institucional verificada:

Total AuM del consorcio: $12B+ (verificado a través de carteras de socios) X

El proyecto mantiene una presencia activa en el desarrollo, con participación confirmada en Token2049 Singapore (octubre de 2025) y presencia informal en Davos 2026 (enero de 2026), aunque no como ponente oficial.

2. Arquitectura de Capa 1 y Razonamiento de Diseño

Elección arquitectónica: Cosmos SDK + Ethermint EVM

Soberanía: Permite lógica de cumplimiento específica para bienes raíces a nivel de protocolo

Compatibilidad con EVM: Mantiene accesibilidad para desarrolladores y reutilización de herramientas

Interoperabilidad: Compatibilidad con IBC para transferencias de activos entre cadenas

Compromisos de diseño:

✅ Adaptabilidad regulatoria: La cadena soberana permite módulos de cumplimiento específicos de jurisdicción

✅ Aislamiento de rendimiento: Transacciones de bienes raíces protegidas de la volatilidad del mercado de criptomonedas

⚠️ Fragmentación del ecosistema: Separado de la liquidez de Ethereum y de los efectos de red

⚠️ Reclutamiento de validadores: Debe iniciar seguridad sin un valor de token establecido

Posicionamiento: Integra se posiciona explícitamente como una capa de liquidación específica para bienes raíces en lugar de una plataforma RWA general. Este enfoque vertical es evidente en su estrategia de dApp nativa y en la composición del consorcio.

3. Modelo de tokenización de bienes raíces

Estructura legal: Modelo híbrido en cadena/fuera de cadena a través del sistema "Pasaporte de Activos":

En cadena: Registros de propiedad inmutables y estado de cumplimiento

Fuera de cadena: Documentación legal encriptada y presentaciones jurisdiccionales

Atestación: Terceros de confianza validan información clave (propiedad, valoración, auditorías)

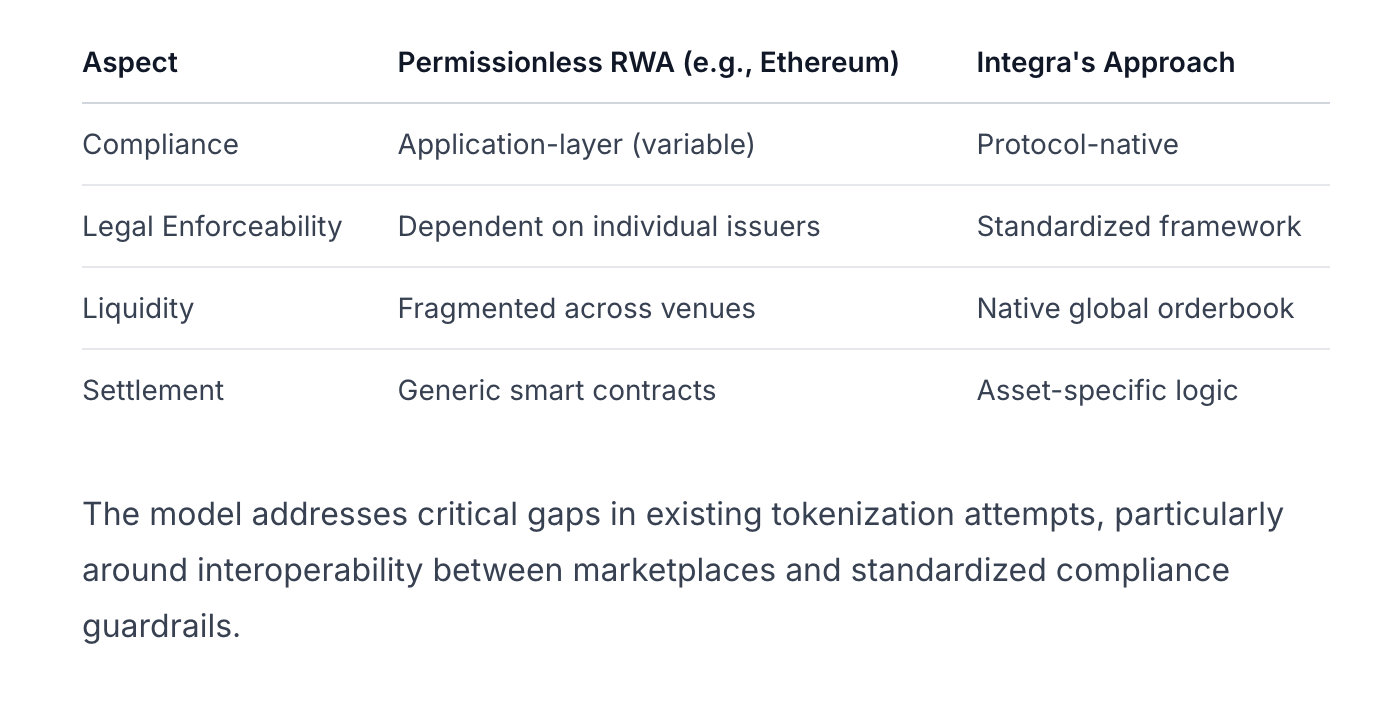

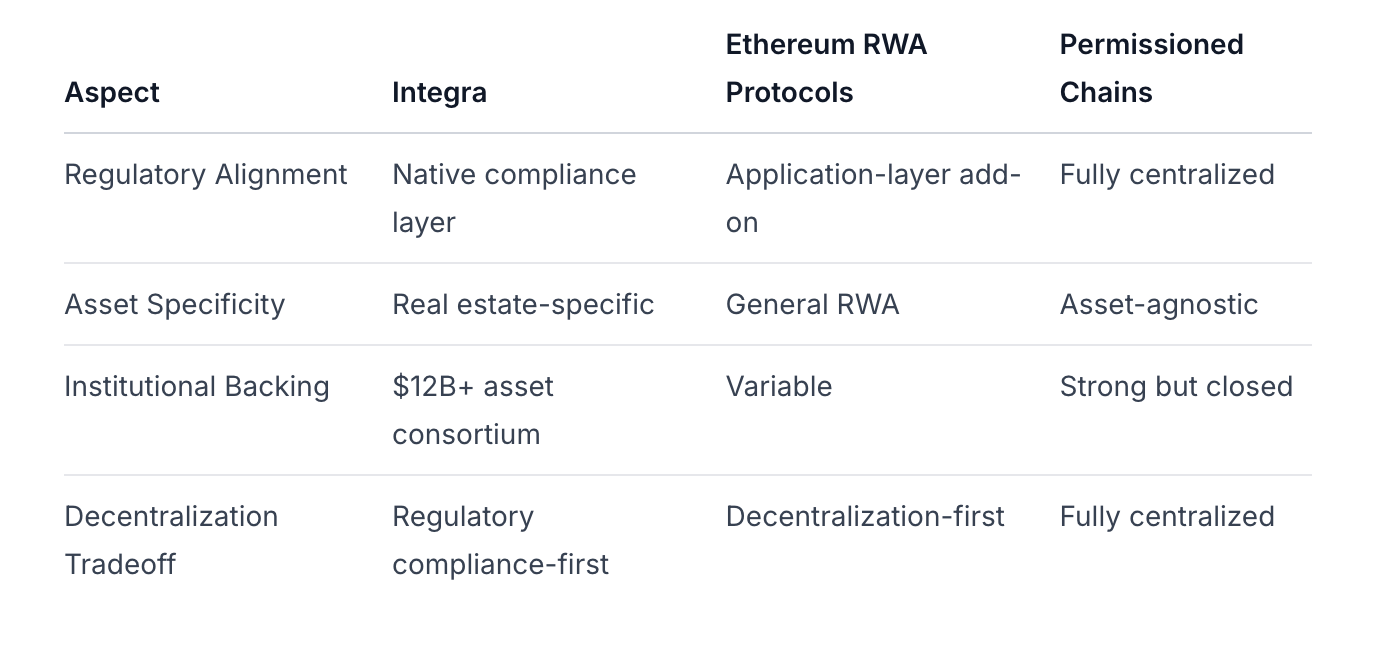

Diferenciación de alternativas:

El modelo aborda brechas críticas en los intentos de tokenización existentes, particularmente en torno a la interoperabilidad entre mercados y barandillas de cumplimiento estandarizadas.

4. Cumplimiento, identidad y arquitectura de confianza

Stack de cumplimiento integrado:

KYC/AML: Permisos basados en roles y listas blancas a nivel de protocolo

Flexibilidad jurisdiccional: Reglas de cumplimiento modulares adaptables a diferentes regiones

Marco de atestación: Entidades de confianza (bufetes de abogados, tasadores, reguladores) pueden proporcionar reclamos verificados

Implementación de Pasaporte de Activos:

1. Registro de propiedades: Identidad digital creada para cada activo 2. Colección de atestaciones: Documentos legales, valoraciones, inspecciones añadidos por proveedores autorizados 3. Sincronización entre cadenas: Actualizaciones firmadas se propagan a blockchains conectadas 4. Integración del explorador: Visible directamente en el explorador de bloques de Integra

Esta arquitectura representa un avance significativo sobre las plataformas típicas de tokens de seguridad, aunque la enforceabilidad legal real sigue sin probarse en producción.

5. Token nativo y diseño monetario

$IRL Economía de Tokens:

Suministro fijo: 100B tokens de suministro inicial

Utilidad: Tarifas de gas, staking, gobernanza, acceso a servicios premium

Captura de valor: Tarifas de protocolo denominadas en $IRL + participación en los ingresos de aplicaciones nativas

Política monetaria: 3% de inflación base para la seguridad de validadores + quema de tarifas deflacionarias

Clarificación de USDIRL: Basado en la documentación disponible, USDIRL parece ser el token de utilidad nativo $IRL en lugar de una stablecoin separada. El documento técnico menciona una "stablecoin nativa" como parte de la visión de pila completa, pero no proporciona detalles técnicos.

Evaluación de sostenibilidad económica:

✅ Alineación de activos reales: Tarifas vinculadas al volumen de transacciones de bienes raíces en lugar de actividad especulativa

✅ Presión deflacionaria: Mecanismo de quema vincula la demanda de tokens al uso de la plataforma

⚠️ Incentivos para validadores: 3% de inflación puede ser insuficiente para iniciar seguridad sin ingresos de tarifas sustanciales

⚠️ Dependencia de stablecoins: Requiere robustos puntos de entrada y salida en fiat para liquidaciones de bienes raíces

6. Economía del protocolo e incentivos para validadores

Fuentes de ingresos:

Tarifas de emisión de activos: Costo único por tokenizar propiedades

Tarifas de transacción: Tarifas de liquidación y transferencia para comercio secundario

Servicios de cumplimiento: Funciones premium para atestaciones mejoradas

Tarifas de dApp nativas: Participación en los ingresos de aplicaciones integradas

Economía de validadores:

Suposición de seguridad: Prueba de participación con $IRL staking

Financiación de inflación: 3% de emisión anual distribuido a validadores y delegadores

Distribución de tarifas: Tarifas de transacción potencialmente compartidas con stakers

Perspectiva de sostenibilidad: El modelo muestra un diseño reflexivo para la naturaleza de bajo-volatilidad y orientada a rendimiento de los bienes raíces. Sin embargo, requiere un volumen de transacciones sustancial para lograr seguridad sin una excesiva dilución de inflación.

7. Modelo de Gobernanza y Ruta de Mejora

Estructura actual: Liderada por fundaciones con supervisión de consorcios

Fundación Integra: Dirección estratégica y financiamiento del ecosistema

Anclas del consorcio: Experticia técnica e industrial

$IRL Holders: Votación para la actualización del protocolo y ajustes de parámetros

Compromisos de gobernanza:

✅ Certeza regulatoria: La supervisión de la fundación asegura la continuidad del cumplimiento

✅ Experiencia en la industria: El consorcio proporciona conocimiento de activos del mundo real

⚠️ Cronograma de descentralización: Sin hoja de ruta clara para la descentralización progresiva

⚠️ Influencia de los tenedores de tokens: Potencial tensión entre inversores financieros y participantes de la industria

El modelo de gobernanza prioriza apropiadamente la estabilidad regulatoria durante las fases de crecimiento inicial, pero carece de transparencia sobre planes de descentralización a largo plazo.

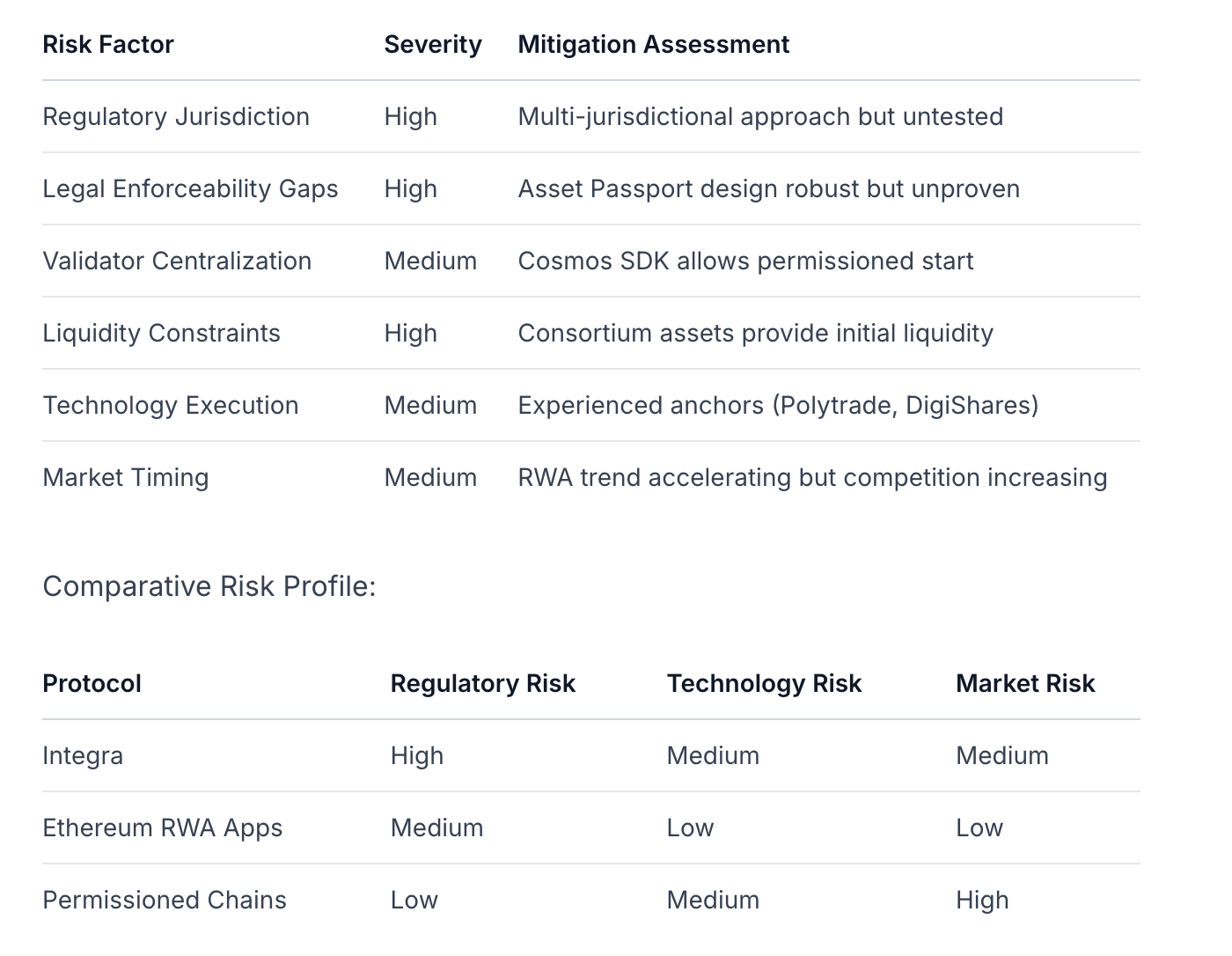

8. Análisis de riesgos

El perfil de riesgo de Integra refleja su posicionamiento ambicioso: mayor riesgo regulatorio y de ejecución, pero potencialmente mayores recompensas si tiene éxito.

9. Señales de adopción y potencial del ecosistema

Primeras señales:

Actividad de desarrollo: La compatibilidad con EVM reduce las barreras de desarrollo

Alineación institucional: El consorcio de $12B+ en AuM proporciona un pipeline de activos creíbles

Crecimiento de la comunidad: 40,000+ seguidores en Twitter con una comunidad RWA comprometida

Potencial de expansión del ecosistema:

Bienes raíces comerciales: Extensión natural del enfoque residencial actual

Deuda inmobiliaria: tokenización de hipotecas y préstamos garantizados

Activos de infraestructura: Tokenización de puentes, servicios públicos, transporte

Créditos de carbono: Activos ambientales adyacentes a bienes raíces

El enfoque vertical del proyecto proporciona claridad pero puede limitar el potencial de expansión en comparación con plataformas RWA generales.

10. Trayectoria estratégica y ajuste al mercado

Alineación del problema: Integra aborda tres problemas estructuralmente difíciles:

Déficit de confianza: El Pasaporte de Activos proporciona identidad e historial verificados

Incompatibilidad regulatoria: Cumplimiento nativo del protocolo vs. complementos DeFi

Ineficiencia del mercado: Capa unificada de liquidez y liquidación

Hitos críticos (12-24 meses):

Lanzamiento en vivo de Mainnet: Q2-Q3 2026 (inferido del progreso de testnet)

Primera emisión de bienes raíces legalmente vinculante: Se espera para Q4 2026, con miembros del consorcio Nitya Capital o BNW Developments iniciando la primera tokenización de propiedades totalmente legalmente ejecutable

Actividad en el mercado secundario institucional: Objetivo a principios de 2027, estableciendo liquidez secundaria compatible aprovechando la infraestructura de mercado RWA existente de Polytrade

Reconocimiento regulatorio / Programas piloto: Posibles pilotos en sandbox con reguladores de EE. UU., EAU o UE (2026-2027)

Expansión de clases de activos: Integra mantiene un enfoque estricto en el vertical de bienes raíces (mercado de $400 billones) sin planes de expandirse a otras clases de activos. Esta profunda verticalización es su diferenciador estratégico central, evitando la trampa de "solo otra cadena RWA genérica".

Desarrollo del ecosistema:

Polytrade como ancla de desarrollo principal aporta 5 años de experiencia institucional en RWA y pila tecnológica

$12B+ en AuM del consorcio proporciona flujos de activos reales y flujos de efectivo ($100M de ingresos anuales por alquiler + $500M de flujos de efectivo de salida)

Socios en tecnología de tokenización como DigiShares mejoran las capacidades de emisión compatible

11. Evaluación final de inversión

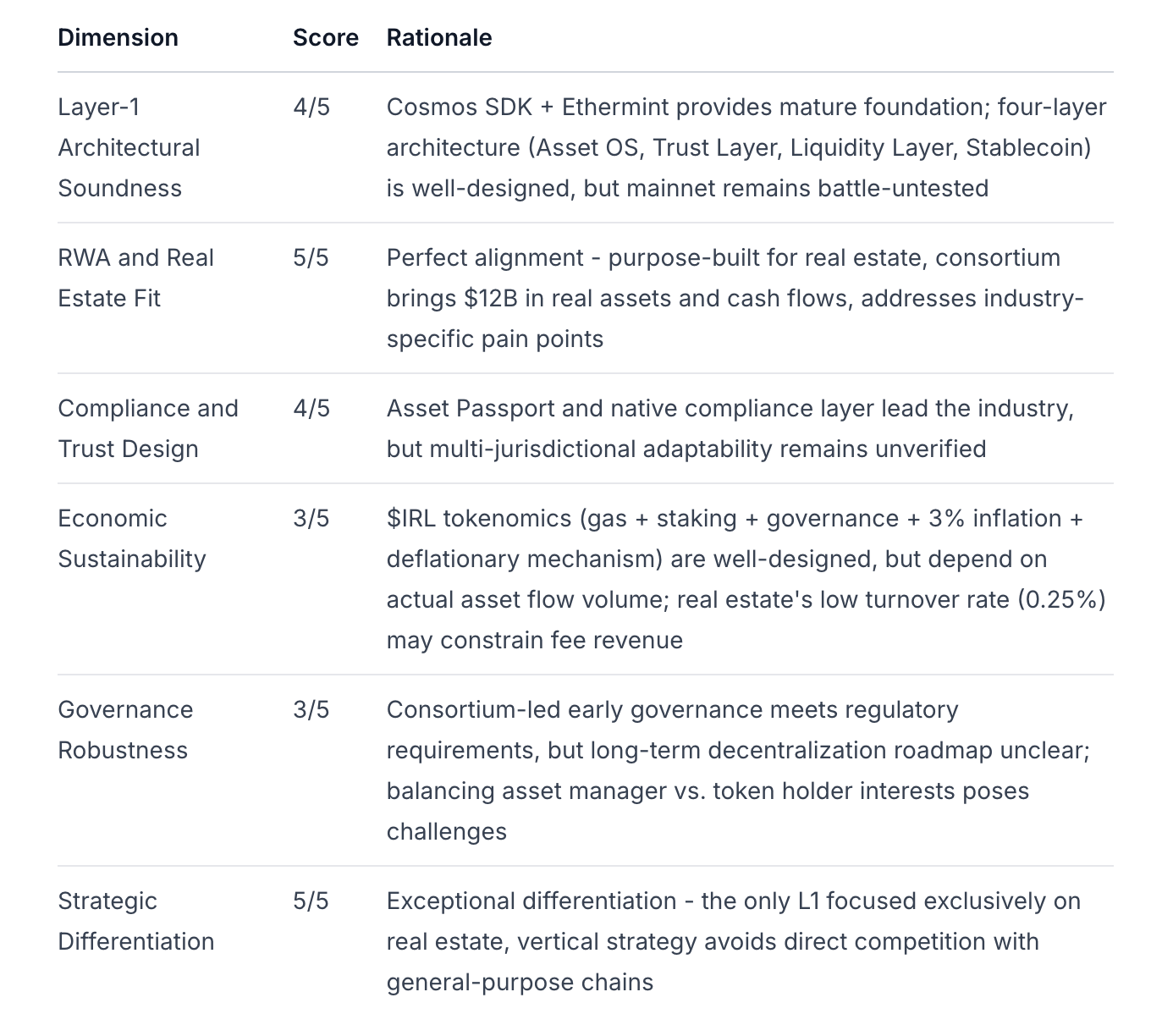

Puntuación por dimensión (escala de 1-5)

Perfil de riesgo-recompensa

Catalizadores de alza:

La penetración del mercado de tokenización de bienes raíces aumenta del actual <0.1% al 1% → potencial de $4 billones en valor en cadena

Capturando con éxito las tarifas de transacción de bienes raíces (tarifas de corretaje tradicionales del 3-6%) → potencial de ingresos anualizados masivos

Convirtiéndose en el estándar reconocido por los reguladores para cadenas de bienes raíces → foso de efecto red

Riesgos negativos:

Brecha de enforceabilidad legal: desconexión entre la propiedad en cadena y los sistemas de registro fuera de cadena

Restricciones de liquidez: problemas de profundidad del mercado secundario para bienes raíces tokenizados

Volatilidad regulatoria: riesgos políticos en jurisdicciones específicas

Posicionamiento comparativo

Veredicto final

Recomendación: Monitoreo cauteloso

Para fondos de criptomonedas de nivel 1 / Administradores de activos tradicionales:

Mantenerse alejado de la inversión: Mainnet aún no está en vivo, enforceabilidad legal no probada, la economía de tokens depende de flujos de activos no validados

Acción recomendada: Establecer relaciones comerciales con miembros del consorcio Integra (Nitya Capital, BNW Developments), participar en testnet y programas piloto tempranos

Indicadores clave a observar: Primera emisión de tokenización de propiedades totalmente legalmente ejecutable, progreso en sandbox regulatorio, profundidad de liquidez del mercado secundario

Tesis de inversión: Integra sobresale en diferenciación arquitectónica y posicionamiento en el mercado, con una convincente estrategia vertical de bienes raíces L1. El respaldo de activos reales de $12B+ y la integración de tecnología de Polytrade proporcionan ventajas significativas. Sin embargo, el riesgo de ejecución y la complejidad regulatoria no pueden ser ignorados: los bienes raíces son una de las clases de activos más reguladas a nivel mundial, y el puente legal en cadena/fuera de cadena sigue siendo un desafío no resuelto en la industria.

El valor diferenciado radica en esto: mientras que otros proyectos de RWA intentan convertirse en "la cadena para todos los activos", Integra se centra en convertirse en "la mejor cadena para bienes raíces." Esta profundidad vertical puede demostrar su valor, pero requiere de 18 a 24 meses para validar hitos clave.

Métricas de monitoreo:

Volumen de activos tokenizados > $1B dentro de los 6 meses posteriores al lanzamiento de mainnet

Proporción de flujo de efectivo por alquiler en cadena > 30% de los $100M/año reclamados por el consorcio

Claridad regulatoria: Marco regulatorio claro de al menos una jurisdicción importante

Fuentes de datos: Documento técnico de Integra, Anuncio de Chainwire, The Block, a partir del 26 de enero de 2026