Au-delà de l'engouement pour 'Vendez la nouvelle'

Le marché de la crypto est saisi par un récit singulier : l'approbation imminente du {Bitcoin} \ETF} au {US}. Pourtant, la peur persiste. De nombreux traders chevronnés anticipent une forte correction "Vendez la nouvelle", faisant des parallèles avec des événements précédents comme le lancement des contrats à terme \{CME}.

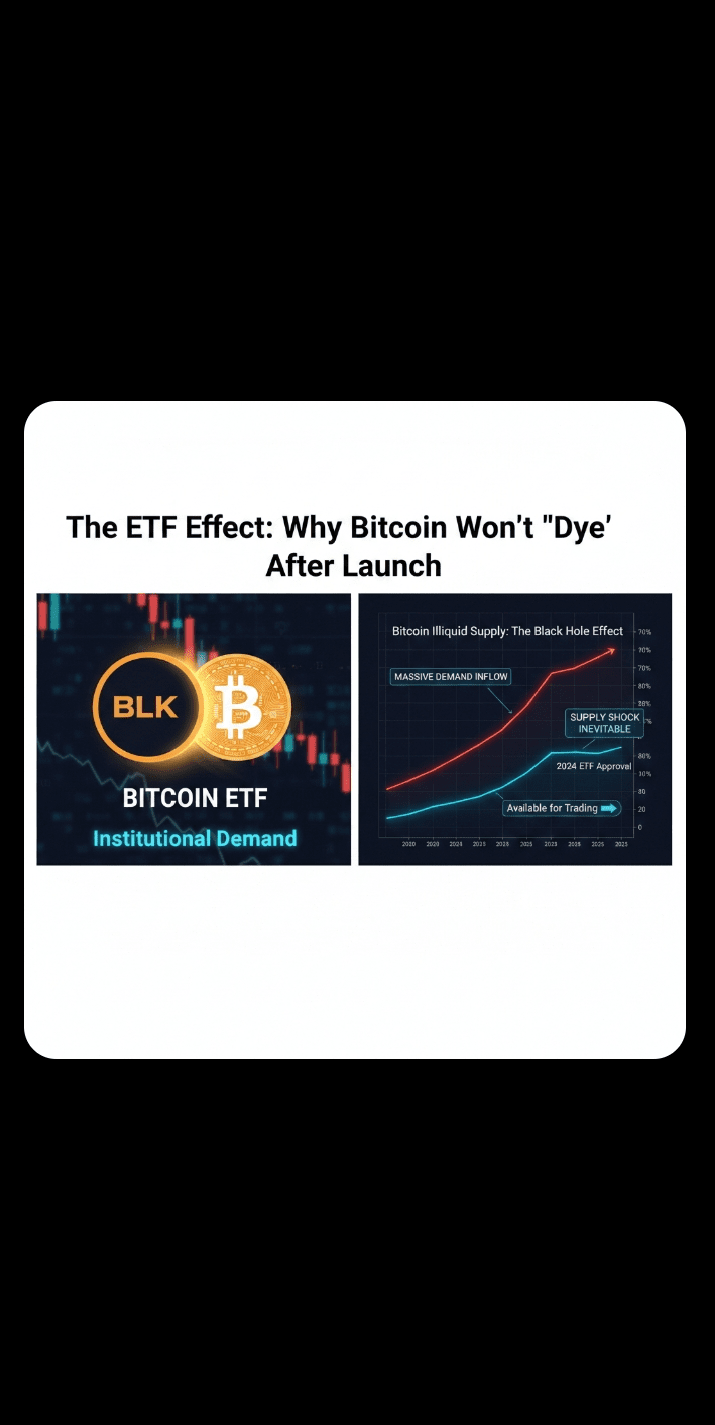

Notre thèse est contrariante : Cet événement est fondamentalement différent. Le {ETF} représente un changement structurel de la demande, pas seulement un pic spéculatif. Les calculs du côté de l'offre garantissent un choc de liquidité inévitable.

I. La Déconnexion : Mineurs vs. Institutions

Nous devons d'abord quantifier la pression d'achat. Les mineurs de \text{Bitcoin} produisent collectivement environ {900} $BTC } par jour. Même si tous les mineurs décidaient de vider leurs réserves - un scénario dont nous avons récemment vu des preuves - cette offre est négligeable par rapport à la demande institutionnelle projetée.

Les grands géants financiers, gérant des trillions de dollars, devraient voir des flux quotidiens entre {4,000} et {10,000} équivalents de {BTC} une fois que leurs {ETFs} seront opérationnels.

Offre des Mineurs (Max) : environ {900} {BTC/Jour}

Demande d'ETF (Conservatrice) : environ {4,000} {$BTC /Jour}

Les chiffres sont stark : L'offre quotidienne actuelle de {BTC} est insuffisante pour satisfaire la demande projetée de {ETF}.

II. Le \text{TradFi} Trou Noir : Une Combustion Lente de Capital

Le véritable pouvoir du {ETF} n'est pas le premier jour de négociation, mais l'accumulation lente et implacable par le monde de la finance traditionnelle {TradFi}.

Adoption RIA : Les Conseillers en Investissement Enregistrés {RIAs} contrôlent une immense richesse. Après approbation, ils alloueront progressivement de 1\% à 3\% des portefeuilles clients au {BTC}. Ce processus n'est pas un pumping ; c'est un flux structurel sur plusieurs années qui retire systématiquement $BTC } du marché.

Offre Illiquide : Les données montrent que le pourcentage de l'offre de {Bitcoin} détenue dans des portefeuilles illiquides est à un niveau record. L'offre en circulation disponible pour le trading actif diminue, rendant chaque nouveau dollar de demande institutionnelle plus impactant.

Conclusion : Toute correction à court terme {Sell} {the} {News} devrait être considérée comme un bruit temporaire, offrant peut-être la dernière véritable opportunité "Achetez le Creux" avant que les vannes institutionnelles ne s'ouvrent. Le changement de demande structurelle garantit que le {Bitcoin} {ETF} n'est pas un événement de fin de cycle, mais le début d'un nouveau paradigme d'accumulation.

Êtes-vous d'accord que la demande institutionnelle écrasera l'offre des mineurs ? Partagez vos commentaires ci-dessous !

#BitcoinETF #MacroAnalysis #SupplyShock #HODL #TradFi

Décoder l'effet ETF.....

Avertissement : comprend des opinions de tiers. Il ne s’agit pas d’un conseil financier. Peut inclure du contenu sponsorisé. Consultez les CG.

BTC

96,848.12

+1.34%

348

3

Découvrez les dernières actus sur les cryptos

⚡️ Prenez part aux dernières discussions sur les cryptos

💬 Interagissez avec vos créateurs préféré(e)s

👍 Profitez du contenu qui vous intéresse

Adresse e-mail/Nº de téléphone