Nel mercato delle criptovalute, la paura raramente deriva da cattive notizie. Deriva dal tempo. Tempo senza un rimbalzo. Tempo a guardare i numeri rossi sullo schermo. E tempo ad ascoltare la stessa domanda rimbombare intorno a te: “E se questa volta è diversa?”

Gestire la paura non riguarda l'eliminazione dell'emozione. Riguarda comprendere di cosa hai paura e dove quella paura si colloca all'interno del ciclo di mercato.

1. La Prima Paura: “E se questa non è ancora la fine?”

Quando il prezzo scende profondamente e per un lungo periodo, la maggiore paura non è perdere denaro, ma comprare troppo presto. Il NUPL (Profitto/Perdita Netta Non Realizzata) riflette perfettamente questo stato.

Nei cicli passati, ogni volta che NUPL si spostava in territorio negativo, la maggior parte del mercato entrava in una fase di perdite non realizzate. Non tutti hanno venduto immediatamente, ma la fiducia è lentamente svanita. Ciò che conta è questo: le zone NUPL profondamente negative solitamente apparivano prima che il fondo fosse confermato, non dopo.

Questa paura è puramente psicologica. Non c'è conferma, nessuna certezza—solo lo stesso pensiero che si ripete: “E se scende ancora?” Coloro che non possono tollerare l'incertezza rimangono in disparte. Coloro che possono sopportare l'ambiguità iniziano a costruire posizioni lentamente.

2. La Seconda Paura: “Sono già troppo in rosso”

Se la prima paura è il dubbio, la seconda è il dolore. Il drawdown mostra quanto danno il mercato ha assorbito, mentre SOPR rivela se i partecipanti stanno vendendo in profitto o in perdita.

Quando SOPR rimane sotto 1, significa che la maggior parte delle vendite avviene in perdita. Questa non è più una paura teorica: è paura riflessa direttamente nei portafogli. A questo punto, le emozioni passano dall'ansia all'esaurimento. Il desiderio dominante non è più ottimizzare, ma semplicemente scappare.

Storicamente, i profondi drawdown non finiscono con un panico improvviso, ma con una prolungata fatica. Le persone vendono non a causa di nuove cattive notizie, ma perché non possono più sopportare di aspettare.

Gestire la paura qui non riguarda il prevedere il fondo. Si tratta di dimensionare le posizioni. Una posizione eccessiva trasforma la normale volatilità in una crisi psicologica.

3. La Paura Finale: “Tutti stanno vendendo”

Quando la paura si diffonde, diventa visibile sulla catena.

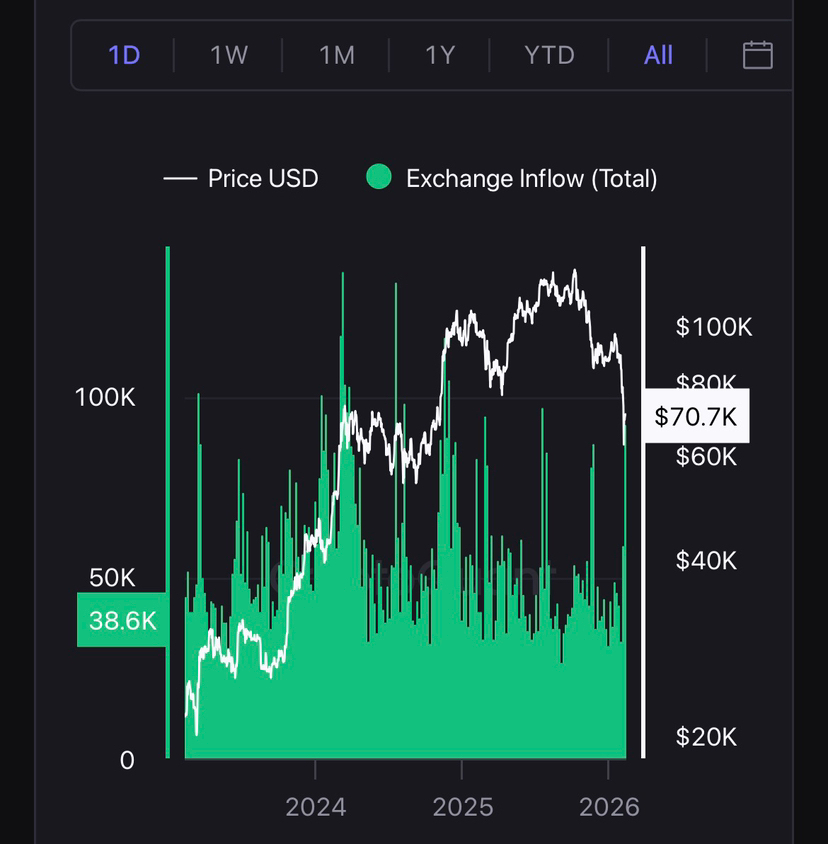

L'aumento degli afflussi degli scambi segnala chiaramente una cosa: le monete vengono spostate sugli scambi per essere vendute.

I picchi di afflusso maggiori spesso coincidono con forti cali, quando la folla smette di pensare in termini di strategia a lungo termine e si concentra esclusivamente sulla conservazione del capitale. Il paradosso è che la pressione di vendita non dura per sempre. Una volta che la maggior parte dei partecipanti più paurosi ha venduto, l'offerta inizia a esaurirsi.

A questo punto, la paura non è più individuale - diventa collettiva. E questo è spesso quando il mercato inizia a stabilizzarsi - non perché appaiano buone notizie, ma perché non c'è più nessuno che ha urgentemente bisogno di vendere.

🚀🚀🚀 La Paura Non Scompare Mai—Cambia Solo Forma. Nel crypto, la paura è costante:

• Paura di comprare troppo presto

• Paura di essere profondamente sott'acqua

• Paura di vendere al momento sbagliato

La differenza tra coloro che sopravvivono ai cicli e coloro che lasciano il mercato non è l'assenza di paura, ma la capacità di comprendere da dove proviene quella paura.

I grafici non rimuovono la paura. Ma rivelano se la tua paura è condivisa dalla folla.

E quando la paura diventa comune, il vantaggio spesso appartiene a coloro che rimangono pazienti ==> molto tempo dopo che la pazienza si sente scomoda.

#Fualnguyen #LongTermAnalysis #LongTermInvestment