Il settore bancario degli Stati Uniti è ancora una volta sotto i riflettori mentre le preoccupazioni per il rischio di credito aumentano in mezzo ai cambiamenti delle dinamiche economiche. Gli investitori stanno ponendo una domanda critica: stiamo assistendo alle prime crepe nella stabilità finanziaria, o il sistema rimane abbastanza resiliente da affrontare la pressione?

⚙️ Cosa Sta Guidando la Preoccupazione

1️⃣ Aumento dei Tassi di Interesse

Tassi di interesse più elevati sono stati una doppia lama che premia i risparmiatori mentre esercita una crescente pressione sui mutuatari.

Man mano che i costi di servizio del debito aumentano, sia le famiglie che le aziende iniziano a sentire la tensione. Questo cambiamento sta ora mettendo alla prova la resilienza dei portafogli di credito tra le banche principali e regionali.

2️⃣ Immobili Commerciali (CRE)

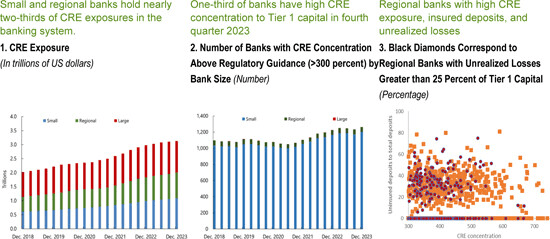

Il settore immobiliare commerciale, in particolare il segmento degli uffici, rimane una vulnerabilità chiave.

Le tendenze del lavoro ibrido e remoto hanno rimodellato la domanda, lasciando i tassi di occupazione elevati e le valutazioni sotto pressione persistente.

Se i default sui prestiti accelerano, le banche regionali con esposizione concentrata nel CRE potrebbero affrontare rinnovate sfide di liquidità e solvibilità.

3️⃣ Stress del Debito dei Consumatori

L'inflazione persistente e l'aumento dei costi della vita stanno erodendo il potere d'acquisto delle famiglie.

I mancati pagamenti su carte di credito, prestiti auto e finanziamenti personali stanno iniziando a salire, un segnale di allerta precoce di potenziale stress del credito al consumo in arrivo.

💭 Domande chiave per gli investitori

Quanto sono profondamente esposte le banche statunitensi a questi rischi di credito emergenti?

Le riserve per perdite su prestiti sono sufficienti per attutire un potenziale ondata di default?

Come influenzeranno la posizione politica della Federal Reserve e gli aggiustamenti normativi gli esiti del credito verso la fine del 2025?

Queste domande si trovano al centro dell'attuale sentimento di mercato, separando il vero stress sistemico dalla reazione eccessiva a breve termine del mercato.

💥 Perché è importante per le criptovalute

I periodi di instabilità bancaria spesso rimodellano il comportamento degli investitori.

Quando la fiducia nella finanza tradizionale vacilla, l'attenzione si sposta naturalmente verso alternative decentralizzate dai Bitcoin e stablecoin agli asset tokenizzati del mondo reale.

Se il rischio di credito aumenta ulteriormente, i mercati delle criptovalute potrebbero attrarre nuovi afflussi di capitale, mentre gli investitori cercano diversificazione, autonomia e protezione dall'inflazione al di fuori dei tradizionali circuiti bancari.

Questa dinamica sottolinea il legame in evoluzione tra rischio macro e adozione di asset digitali.

📊 Riflessione finale

I mesi a venire riveleranno se questo periodo segna un sano riequilibrio del rischio di credito o le prime fasi di crepe sistemiche più profonde.

In ogni caso, una verità rimane: la salute del settore bancario statunitense continuerà a plasmare la narrativa finanziaria più ampia, influenzando non solo i mercati ma anche la transizione accelerata verso la finanza decentralizzata.