Продолжение цикла статей о переоценке активов к золоту.

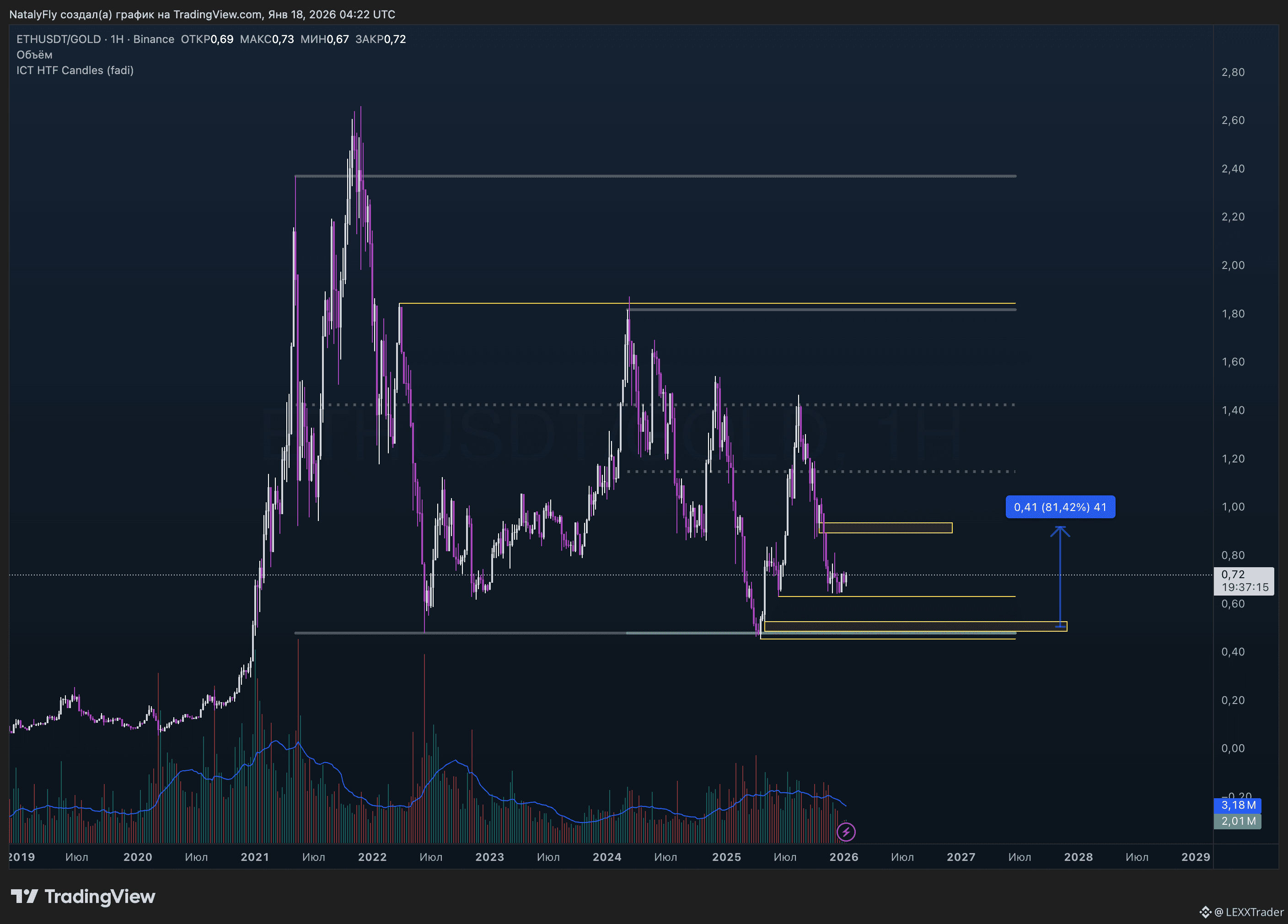

На графике ETH/GOLD эфир выглядит “дешёвым” относительно золота — далеко от исторических уровней. При этом институциональная токенизация (RWA) продолжает сходиться на Ethereum.

• ETH/GOLD: 1.33 → 0.72 = ~−46%

• BlackRock запустил токенизированный фонд BUIDL на Ethereum — это сигнал “где начинают институции”.

• Franklin Templeton развивает BENJI/FOBXX как onchain money market; продукт представлен в RWA-трекерах и расширяется на Ethereum L2.

• JPMorgan также выводит токенизированный money-market продукт с токенами на Ethereum.

• Но рост RWA ≠ автоматический рост ETH как актива: расчёты часто идут в стейблкоинах, а execution смещается на L2.

• Поэтому ETH/GOLD — хороший “детектор”: он показывает, возвращается ли к ETH статус сохранения стоимости, или ETH остаётся “инфраструктурой без премии”.

Что смотреть дальше

• Доля tokenized treasuries/RWA на Ethereum и L2 по трекерам (например, RWA.xyz).

• “Монетизация ETH”: комиссии L1, burn/сжигание, доля стейкинга, и как меняется распределение ценности между L1 и L2.

• Поведенческий тест: если RWA растёт, а ETH/GOLD не разворачивается — значит, “прибыль” уходит не в ETH-риск.

Какой сценарий менее невозможен в 2026–2027?

A) RWA растёт, но ETH/GOLD остаётся слабым (ценность уходит в стейблы/L2/эмитентов)

B) RWA растёт и возвращает премию ETH (через безопасность/комиссии/стейкинг)

Почему?

#Ethereum✅ #RWA #GoldenOpportunity

Дисклеймер: не финсовет. Это аналитический взгляд через альтернативный нумерайр (XAU).