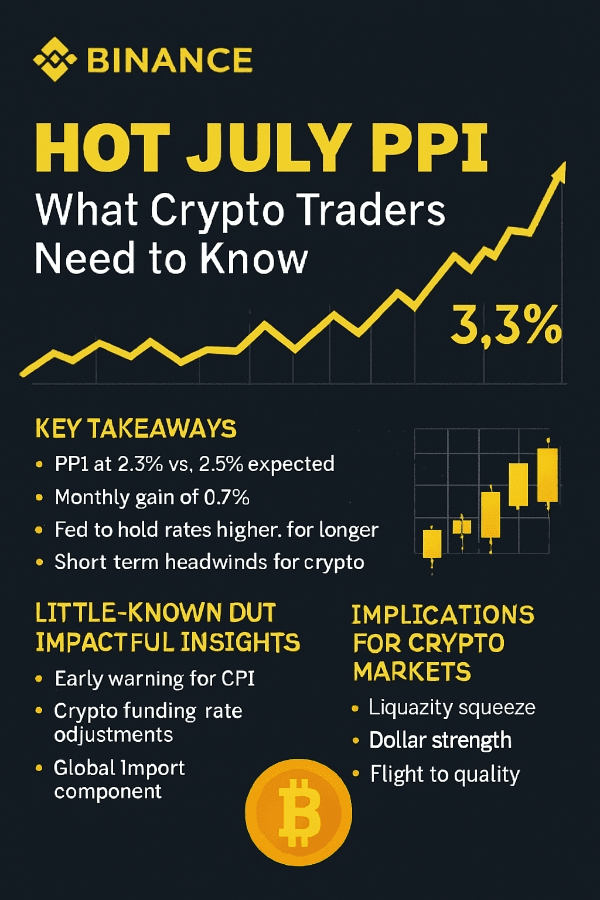

Amerykański wskaźnik cen producentów (PPI) za lipiec wzrósł do 3,3% w skali roku, znacznie powyżej oczekiwanych 2,5% i najwyższego rocznego wzrostu od lutego. Na poziomie miesięcznym PPI wzrósł o 0,9%, co stanowi największy wzrost w ciągu jednego miesiąca od czerwca 2022 roku. Te sygnały inflacyjne są czerwonym flagą dla zaostrzenia polityki monetarnej - i potencjalnym wstrząsem dla rynków kryptowalut.

Kluczowe wnioski

- PPI na poziomie 3,3% w porównaniu do oczekiwanych 2,5%

- Miesięczny wzrost o 0,9%, napędzany presją cenową w sektorze usług i związanymi z taryfami

- Rezerwa Federalna prawdopodobnie utrzyma stopy procentowe na wyższym poziomie przez dłużej

- Krótkoterminowe wiatry przeciwnych dla aktywów ryzykownych; siła dolara i wzrost rentowności obligacji

Mało znane, ale wpływowe spostrzeżenia

- Wczesne ostrzeżenie dla CPI: PPI działa jako wskaźnik wiodący - w 80% przypadków inflacja konsumencka podąża za PPI w ciągu 2–3 miesięcy. Utrzymujący się trend wzrostowy PPI często zmusza Fed do działania szybciej, niż rynki się spodziewają.

- Dostosowania stawki finansowania kryptowalut: Główne biura pochodnych subtelnie poszerzają różnice w stawkach finansowania przed kluczowymi publikacjami PPI, zabezpieczając się przed wzrostami implikowanej zmienności.

- Globalny komponent importu: PPI w USA nie uwzględnia importowanych surowców, więc niedoszacowuje globalnych wstrząsów towarowych. Ukryty wskaźnik „import PPI” często rywalizuje z głównym PPI w przewidywaniu transakcji kapitałowych przekraczających granice.

- Historyczna korelacja kryptowalut: W ciągu ostatnich pięciu lat niespodziewane wzrosty PPI powyżej 0,5% miesięcznie poprzedzały 48-godzinny spadek kryptowalut o średnio 3–5%.

Implikacje dla rynków kryptowalut

1. Ścisk płynności

- Stawki wyższe przez dłużej osłabiają kapitał spekulacyjny, co sprawia, że pozycje lewarowane stają się droższe.

2. Siła dolara

- Silny dolar zazwyczaj kieruje przepływy poszukujące zysku z kryptowalut do obligacji skarbowych.

3. Ucieczka do jakości

- W miarę wzrostu kosztów korporacyjnych i producentów, instytucje mogą preferować tokeny dużej kapitalizacji ($BTC $ETH ) z udowodnionymi fundamentami on-chain.

Strategie traderów

1. Ponownie oceń dźwignię

Zmniejsz wysoko lewarowane zakłady altcoinowe. Rozważ zhedżowane struktury takie jak $BTC transakcje parowe $ETH.

2. Monitoruj stawki finansowania

Obserwuj nagłe zmiany w krzywych finansowania perp 24–48 godzin po PPI. Sygnałują one rosnące koszty zabezpieczeń.

3. Dostosuj swoją krzywą

Zwróć uwagę na krzywe zysku stablecoinów w DeFi: wstrząsy PPI często zwiększają popyt na protokoły rynku pieniężnego jako miejsca o niskim ryzyku.

4. Skew opcji

Poszerzający się skew put-call na opcjach BTC może oferować długie puty przy korzystnych strike'ach, jeśli koszty producentów napędzają szerszą zmienność rynku.

Wzrost PPI w lipcu przypomina nam, że inflacja nie występuje tylko w paragonach konsumenckich - zaczyna się w fabrykach, sektorze usług i zgłoszeniach taryfowych. Traderzy kryptowalutowi, którzy wcześnie dostrzegają te sygnały w górę, mogą pewniej nawigować przez burzę. Trzymaj swoje modele ryzyka w ryzach i oczy na kosztach producentów - mogą one przewidzieć kolejny duży ruch w aktywach cyfrowych.

Ciekawi cię, jak to się wiąże z nadchodzącym CPI i protokołem z posiedzenia Fed? Bądź na bieżąco z naszym kolejnym dogłębnym omówieniem dynamiki inflacji i jej efektów fali w DeFi i CeFi.

#HotJulyPPI #BNBBreaksATH #NOTCOİN #ETH5kNext? #KnowledgeIsPower