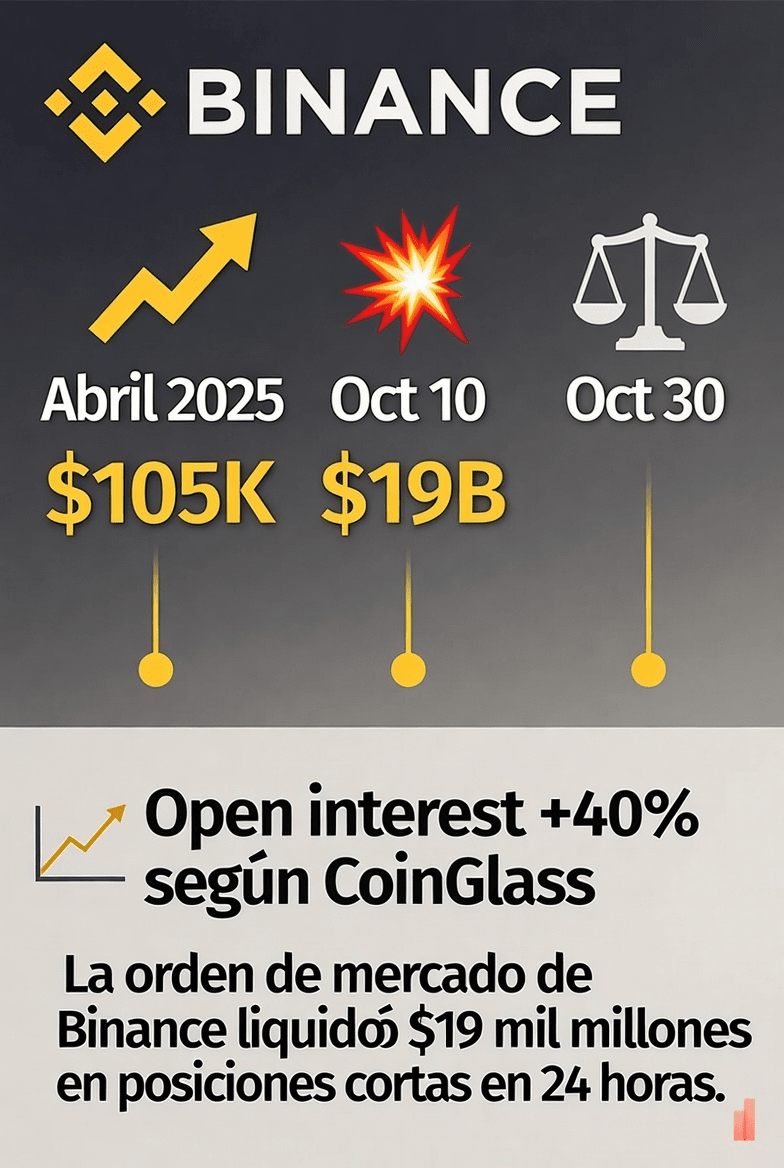

W dynamicznym ekosystemie kryptowalut, niewiele narzędzi uchwyca dualność tak jak handel z dźwignią: wzmacniacz zysków, który może pomnożyć twoje portfolio w ciągu godzin, ale także wyzwalacz katastrofalnych strat. 6 miesięcy temu, w kwietniu 2025 roku, rynek świętował wzrost ETF-ów BTC przyciągających 50 miliardów dolarów w napływach instytucjonalnych oraz globalnych stopach procentowych spadających do 3,5%, napędzając BTC do szczytów 105 tysięcy dolarów. Platformy takie jak Binance widziały wolumeny kontraktów terminowych 10 razy wyższe, z traderami detalicznymi i wielorybami używającymi dźwigni do 125x w parach takich jak BTC/USDT. Stablecoiny takie jak USDT działały jako stabilna przystań, z ich kapitalizacją przekraczającą 120 miliardów dolarów.

Ale ta euforia miała swoją ciemną stronę: nadmierna dźwignia sprzyjała kruchym bańkom. Dane z CoinGlass pokazują, że otwarte zainteresowanie w instrumentach pochodnych kryptowalut wzrosło o 40% od kwietnia, osiągając 150 miliardów dolarów w październiku – idealny koktajl do zmienności.

Dziś, 30 października 2025

ta dualność manifestuje się w "kontrolowanym chaosie" po krachu 10/10: $BTC spadło o 12% w ciągu godzin, likwidując 19.3 miliarda dolarów w pozycjach z dźwignią (według CCN i on-chain z Nansen). To był rekord: 70% likwidacji w longach BTC i ETH, a stablecoiny jako zabezpieczenie cierpiały na tymczasowe odłączenia (USDT do 0.99). Dlaczego? Geopolityka (napięcia USA-Chiny) + manipulacja algorytmiczna + FOMO detaliczne.

Jednak miecz tnie z obu stron: podczas gdy wieloryby zbierały okazje po 92K dolarów, detaliści stracili 5 miliardów dolarów łącznie. Na Binance, wolumen handlu spot wzrósł o 25% po krachu, co pokazuje migrację do handlu bez dźwigni. Regulatorzy (SEC i MiCA w UE) odpowiadają "regulacyjną dualnością": wymagając ograniczeń dźwigni (maks. 20x w USA proponowane) w celu ochrony inwestorów, ale bez tłumienia innowacji. To równoważy grę, ale sprytni traderzy widzą to jako katalizator dla DeFi z dźwignią (Aave v4 z 15% APY w BTC jako zabezpieczenie). Katalizator dla DeFi z dźwignią

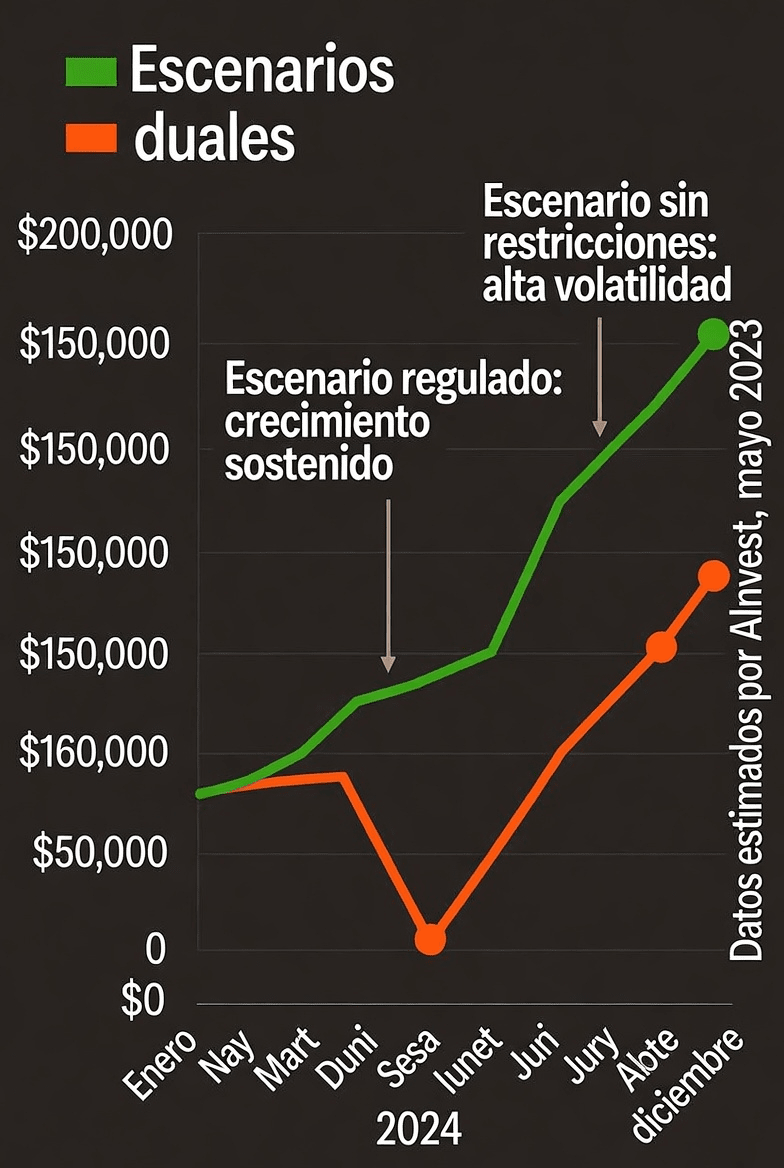

Możliwa Przyszłość

Patrząc na 2026 rok, ta dualność ewoluuje w kierunku dojrzałości: AI na giełdach wykrywają ryzyko w czasie rzeczywistym (Binance już testuje alerty predykcyjne) oraz przyjęcie "hybrydowego dźwigniowania" – niskie ryzyko z automatycznymi zabezpieczeniami. BTC może ustabilizować się w przedziale 110K-130K dolarów, jeśli napływy ETF-ów się odwrócą (BlackRock raportuje odpływy 536 milionów dolarów 16/10, ale nadchodzi odbicie). Dla stablecoinów regulacje takie jak miesięczne potwierdzenia Tethera wzmocnią ich rolę jako "dualnego mostu": stabilne, ale programowalne.

Wyrok: dźwignia nie umrze, ale wygrają ci, którzy opanują dualność – ryzyko kalkulowane w obliczu ślepego FOMO.

CTA i Zrzeczenie się:

Na Binance, eksploruj przyszłość z wbudowanymi narzędziami zarządzania ryzykiem. Gotowy, aby nawigować w tej dualności? Podziel się swoją wizją poniżej. Podziel się swoją wizją poniżej.

Pytanie: W dualności handlu z dźwignią w kryptowalutach 2025, która strona dominuje dla Ciebie?

Okazja: Szybkie zyski są warte ryzyka 🚀

Zagrożenie: Wolę bezpieczne handel spot 🛡️

Równowaga: Dźwignia z zabezpieczeniami i stopami 📊

Niepewny: Wciąż uczę się dualności 🤔

Zrzeczenie się: Handlowanie z dźwignią wiąże się z wysokim ryzykiem utraty kapitału. To nie jest porada finansowa. Dane oparte na publicznych źródłach, takich jak CoinDesk (28/10/25) i CCN (13/10/25). DYOR.

#TradingApalancado #CriptoVolatilidad #BinanceFutures #DeFiEvolution #Stablecoins $USDT $ETH