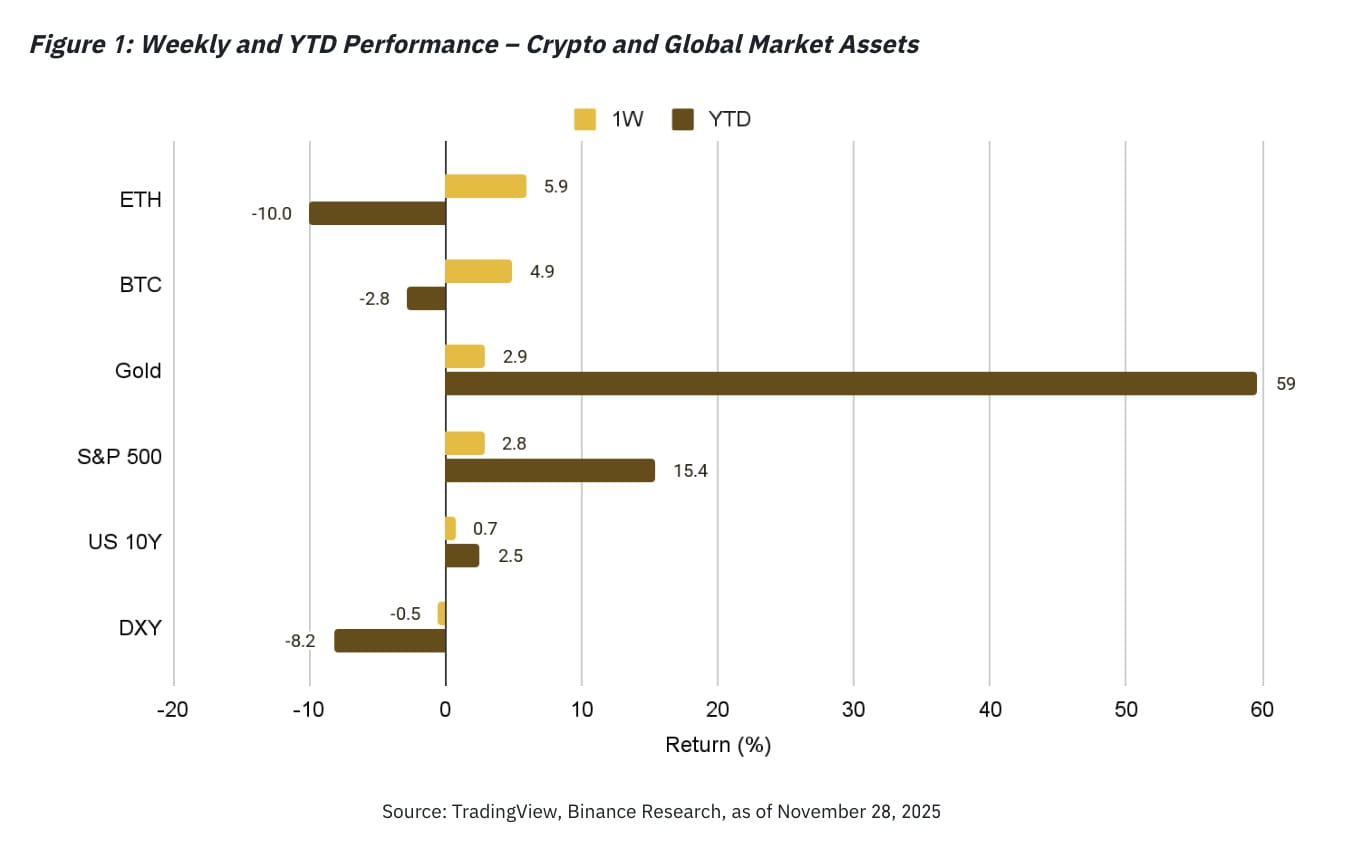

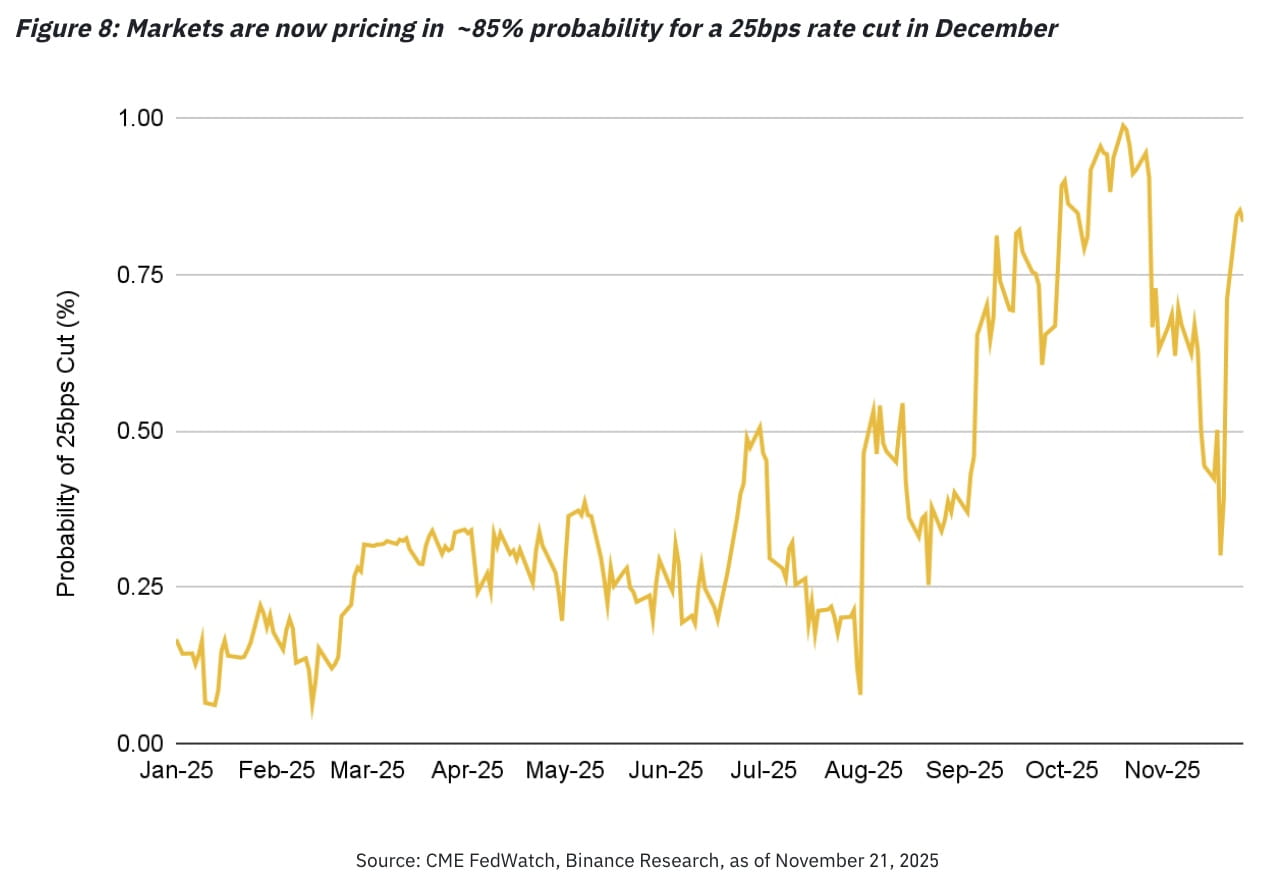

Krypto i globalne aktywa ryzykowne znalazły ulgę w tym tygodniu, gdy oczekiwania na cięcie stóp procentowych przez Federal Reserve w grudniu wzrosły gwałtownie z ~30% do ~85%. Przesunięcie pomogło podnieść Bitcoina z powrotem powyżej 90 000 USD, podczas gdy S&P 500 wzrósł o 2,8%.

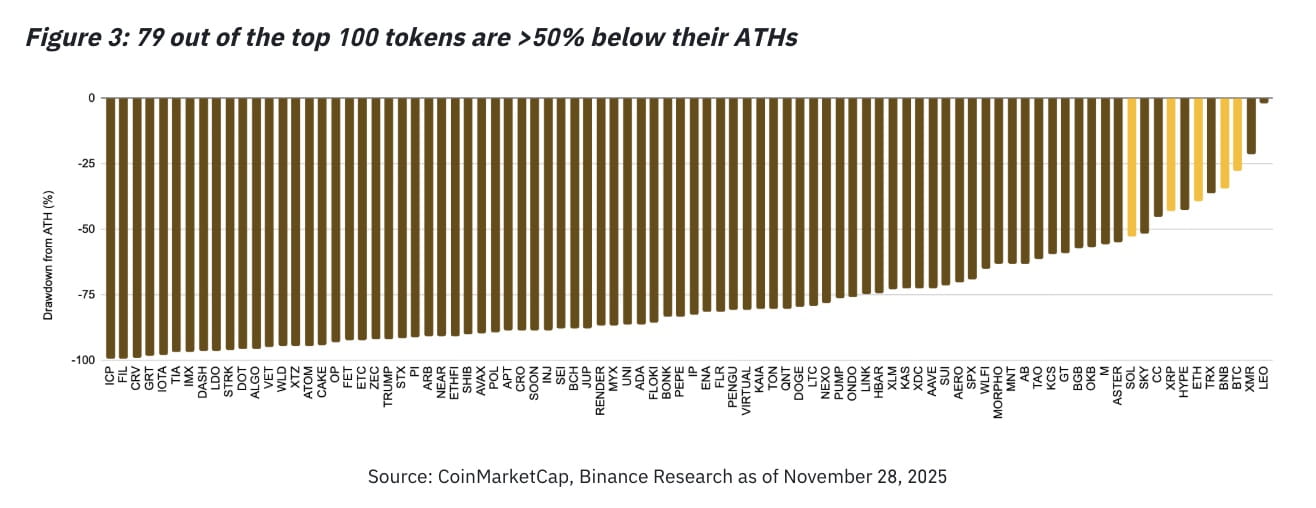

Altcoiny również się odbiły, ale zasięg pozostaje słaby: 79 z 100 najlepszych tokenów nadal jest o ponad 50% poniżej swoich najwyższych wartości w historii, co podkreśla, jak wąskie stało się przywództwo w tej cyklu.

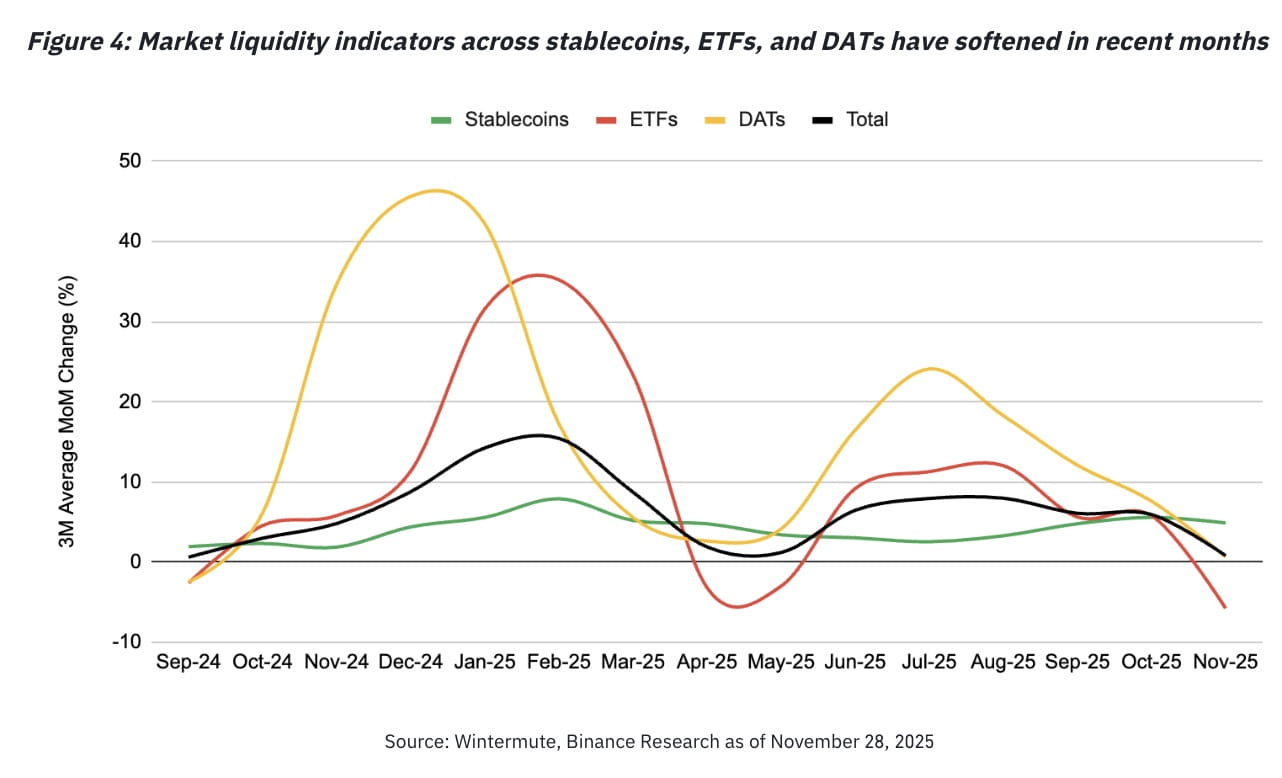

Krytyczne kanały płynności cyklu — podaż stablecoinów, przepływy ETF i emisja Treasury Digital Asset (DAT) — spowolniły w ostatnich tygodniach. Podczas gdy nowo uruchomione ETF-y altcoinów nadal cieszą się stałym, pozytywnym netto napływem przekraczającym 1,3 miliarda USD, szersza rotacja kapitału pozostaje ograniczona.

Kierunek krótkoterminowy zależy teraz w dużej mierze od posiedzenia FOMC w grudniu oraz nadchodzącej nominacji następcy Przewodniczącego Rezerwy Federalnej, które będą kształtować oczekiwania rynkowe do końca roku.

Przegląd Rynku

Rynki ustabilizowały się i wzrosły w tym tygodniu, gdy traderzy uzyskali jasność co do tła makro.

Prawdopodobieństwa obniżki stóp na grudniowym posiedzeniu szybko wzrosły od zeszłotygodniowych minimów, co doprowadziło do:

Niższe rentowności amerykańskich obligacji skarbowych

Słabszy dolar amerykański (DXY)

Odbicie głównych aktywów ryzykownych

Bitcoin wzrósł o 4.9%, kończąc tydzień powyżej US$90,000, podczas gdy S&P 500 wzrósł o 2.8%.

Pomimo odbicia, aktywność pozostała stłumiona z powodu skróconego tygodnia handlowego związanego z Dniem Dziękczynienia w USA, co stłumiło zarówno zmienność, jak i wolumen.

W miarę zbliżania się ostatniego miesiąca 2025 roku, rynki koncentrują się na polityce Fed — zarówno na decyzji w sprawie stóp procentowych 9 grudnia, jak i nominacji przewodniczącego Fed, która ma być ogłoszona przed końcem roku. Wydarzenia te następują po rekordowym 43-dniowym zamknięciu rządu USA, które tymczasowo zniekształciło widoczność danych makroekonomicznych. Wczesne publikacje wskazują teraz na osłabienie rynku pracy, co dodatkowo wzmacnia oczekiwania na obniżkę stóp procentowych.

1. Aktywa Cyfrowe

Krypto się odbudowuje, ale cykl pozostaje wąski

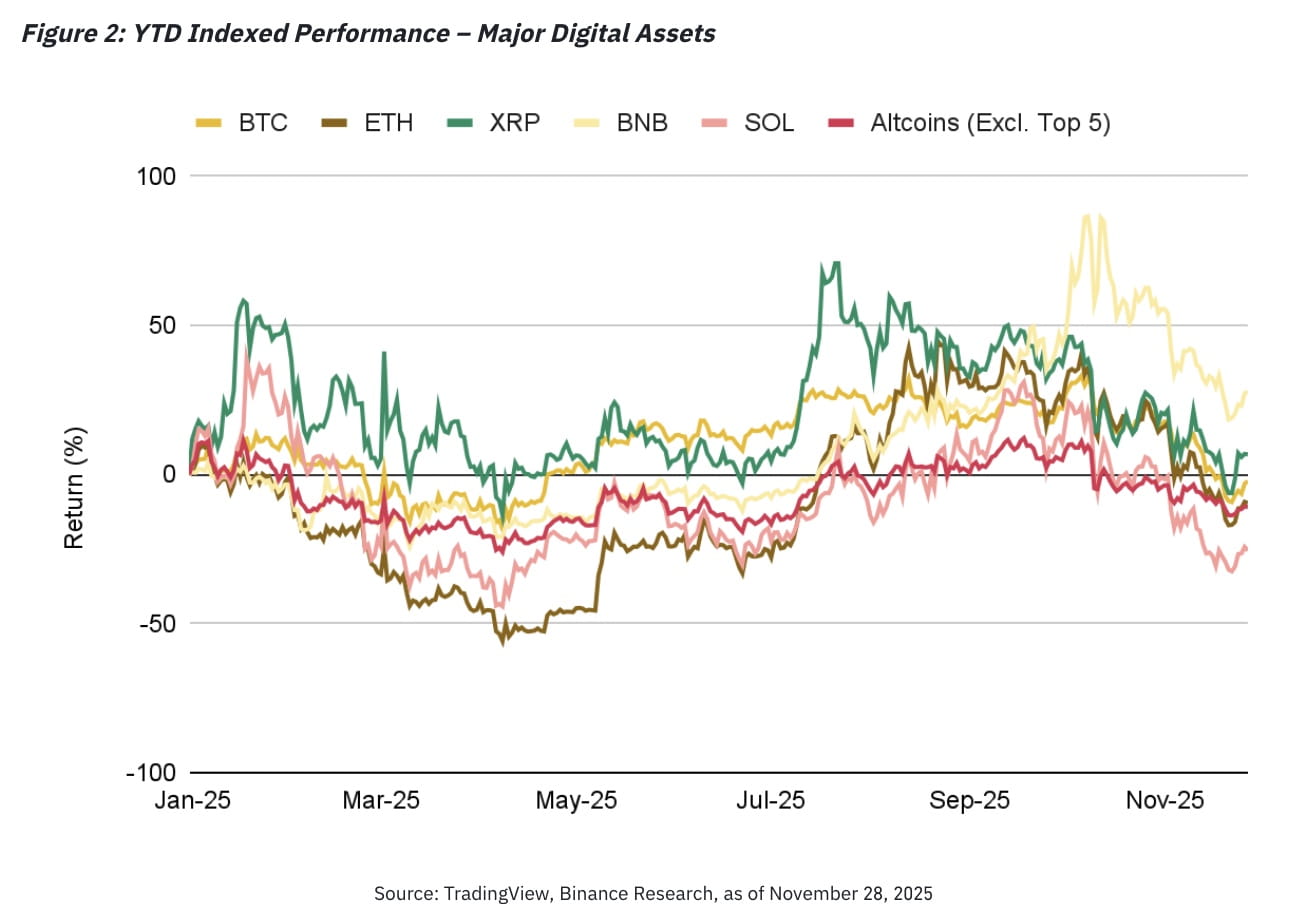

Aktywa cyfrowe wzrosły w tym tygodniu, gdy presja sprzedaży osłabła. Większość głównych tokenów zyskała co najmniej 5%, chociaż BTC i wiele dużych tokenów (z wyłączeniem BNB i XRP) pozostają na minusie w skali roku.

Szerszy obraz rynku ujawnia ukrytą kruchość:

79 z 100 najlepszych tokenów jest nadal >50% poniżej swoich ATH

Korekty w tym cyklu poszerzyły różnice między głównymi a altcoinami

Główne tokeny nadal przyciągają płynność; altcoiny długiego ogona pozostają strukturalnie słabe

Segmenty wykazujące względną odporność to:

Tokeny giełdowe/DEX — wspierane przez silne przepływy ekosystemowe

DeFi — napędzane przez wykupy tokenów i jaśniejsze fundamenty

Tokeny prywatności — korzystające z rosnących narracji dotyczących zastosowania on-chain

Ta odporność sygnalizuje, gdzie kapitał decyduje się pozostać alokowany w czasie zmienności.

Dlaczego wzrost pozostaje skoncentrowany

Na początku roku, gdy napływ płynności był silny (stablecoiny, ETF-y, DAT-y), niemal cały kapitał płynął do BTC i głównych dużych tokenów. Rotacja w kierunku mniejszych tokenów nigdy się nie zmaterializowała przed spowolnieniem płynności, pozostawiając duże tokeny nieproporcjonalnie wspierane.

Szersza odbudowa rynku będzie wymagała:

Ponownej akceleracji napływu płynności oraz

Rotacji z głównych tokenów w kierunku średnich i długoterminowych aktywów

Kluczowe czynniki napędzające płynność — stablecoiny, ETF-y, emisja DAT — osłabły w ostatnich miesiącach.

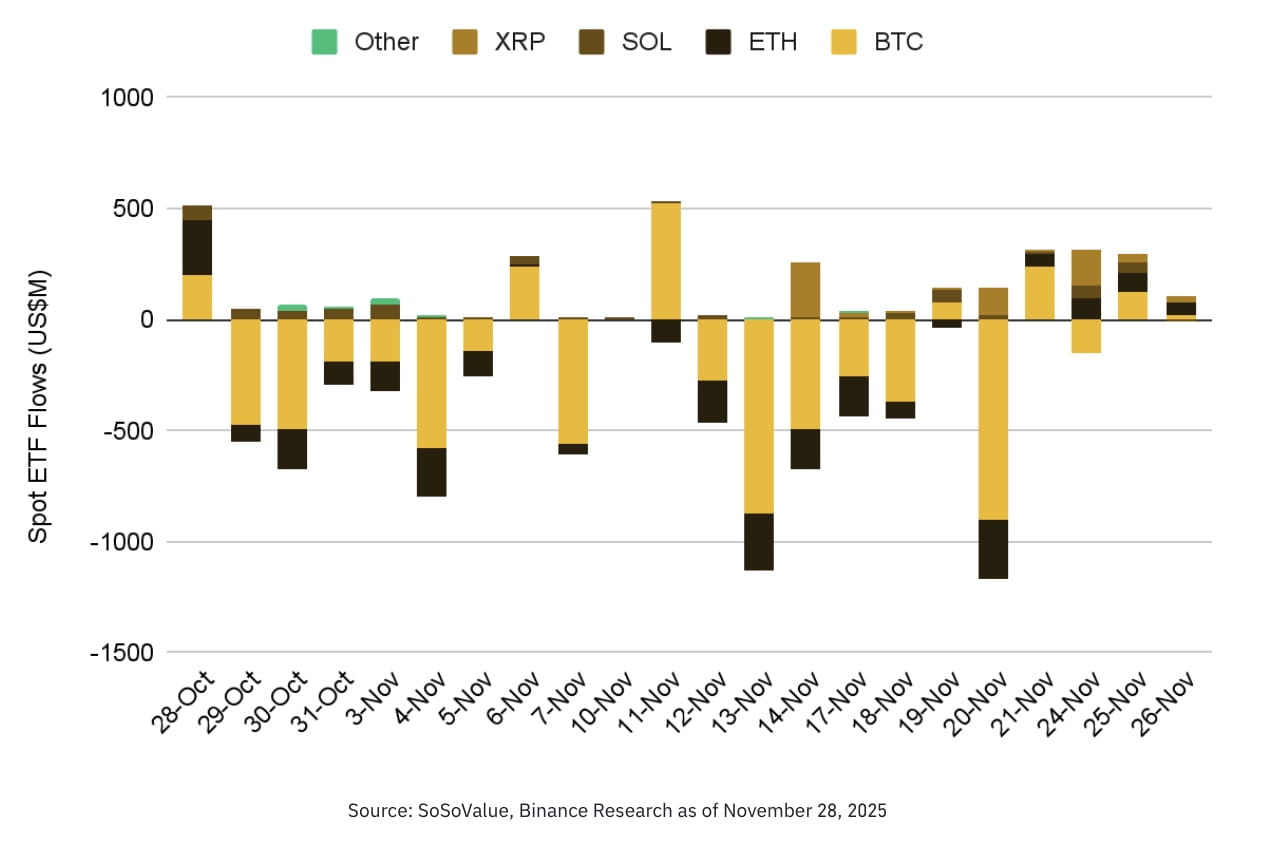

ETF-y Altcoinów: Jasny Punkt

Jednym z tematów, który nadal zyskuje na znaczeniu, są nowo uruchomione ETF-y na altcoiny, w tym ekspozycja na SOL, XRP, LTC i DOGE.

Pomimo ostatniej zmienności na rynku:

ETF-y na altcoiny odnotowały stabilne napływy netto

Cumulative inflows now exceed US$1.3B

Dodatkowe ETF-y czekają na zatwierdzenie i mogą poszerzyć dostęp do TradFi

Jak pokazano przy ETH wcześniej w cyklu, popyt często rośnie stopniowo po uruchomieniu, co sugeruje, że te produkty mogą stać się istotnymi katalizatorami w 2026 roku.

2. Rynki Globalne

Akcje

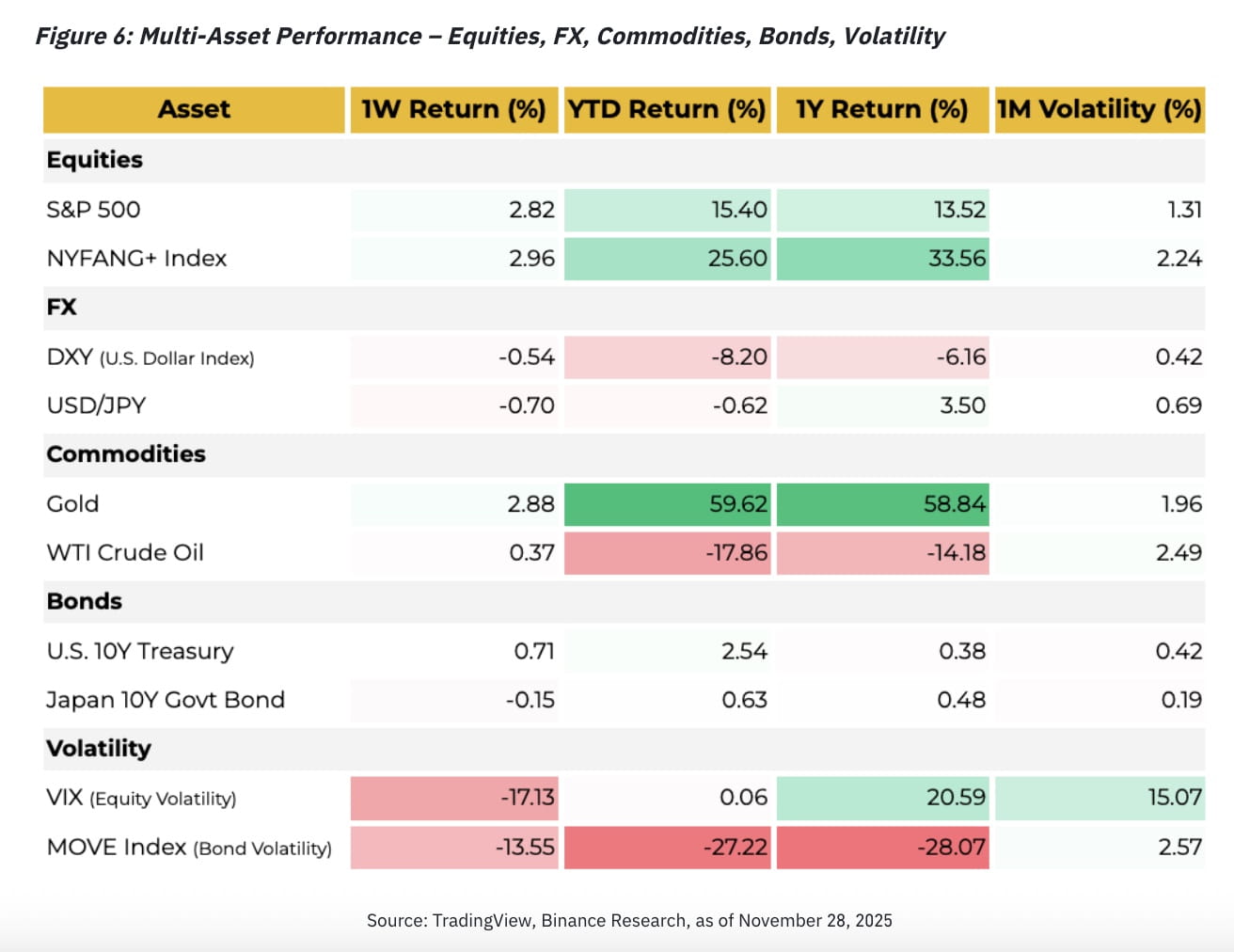

Akcje wzrosły gwałtownie, gdy sentyment makro się poprawił:

S&P 500: +2.8%

NYFANG+ Index: +3%

FX

DXY spadł o 0.54%, odzwierciedlając słabsze dane o pracy i rosnące prawdopodobieństwo obniżki stóp w grudniu.

Towary

Złoto kontynuuje trend wzrostowy z tygodniowym zyskiem na poziomie 2.88%.

Obligacje

Amerykańskie obligacje skarbowe umocniły się w wyniku:

Słabszych płac ADP

Spadku zaufania konsumentów

Znaków osłabienia warunków pracy

Zmienność

Zmienność na rynku zmniejszyła się, ponieważ Dzień Dziękczynienia ograniczył aktywność handlową, a niepewność makroekonomiczna tymczasowo osłabła.

3. Widok Międzyrynkowy

Aktywa cyfrowe nadal poruszają się w zgodzie z aktywami ryzykownymi, ale pojawiły się zauważalne zmiany:

Dwumiesięczna korelacja BTC z akcjami nieco spadła

Korelacja ze złotem wzrosła do 0.32, co może wskazywać na krótkoterminową rotację w kierunku defensywnych zabezpieczeń

Ta zmiana zazwyczaj występuje, gdy rynki przechodzą z ostrych warunków ryzyka.

Prognoza Makro: Oczekiwania na Obniżki Stóp Ruchają Się Gwałtownie

Szanse na obniżkę stóp wzrosły w tym tygodniu, gdy rynki zinterpretowały niedawne dane inflacyjne i o pracy jako potwierdzenie spowolnienia tempa wzrostu gospodarczego.

Kluczowe wydarzenia:

Prawdopodobieństwo obniżki stóp w grudniu wzrosło z 30% do 84.7%

Dane PPI pokazały dalszą moderację

Wskaźniki rynku pracy znacznie osłabły

Zaufanie konsumentów spadło do najniższego poziomu od kwietnia

Sprzedaż detaliczna wzrosła tylko o 0.2% we wrześniu — najsłabszy wynik w ciągu czterech miesięcy.

Rynki teraz zdecydowanie oczekują obniżki o 25 punktów bazowych na grudniowym posiedzeniu FOMC.

Nadchodząca Nominacja Przewodniczącego Fed

Uwaga przesuwa się w stronę nadchodzącego Przewodniczącego Fed.

Kevin Hassett jest obecnie faworytem na rynku prognoz

Rynki oczekują łagodnej tendencji zgodnej z preferencjami prezydenta Trumpa na niższe stopy

Jednak nominacja pozostaje niepewna i może wpłynąć na rynki po ogłoszeniu

Historycznie, rynki wyceniają wyższą zmienność w miarę zbliżania się do nominacji, w zależności od postrzeganej postawy polityki kandydata.

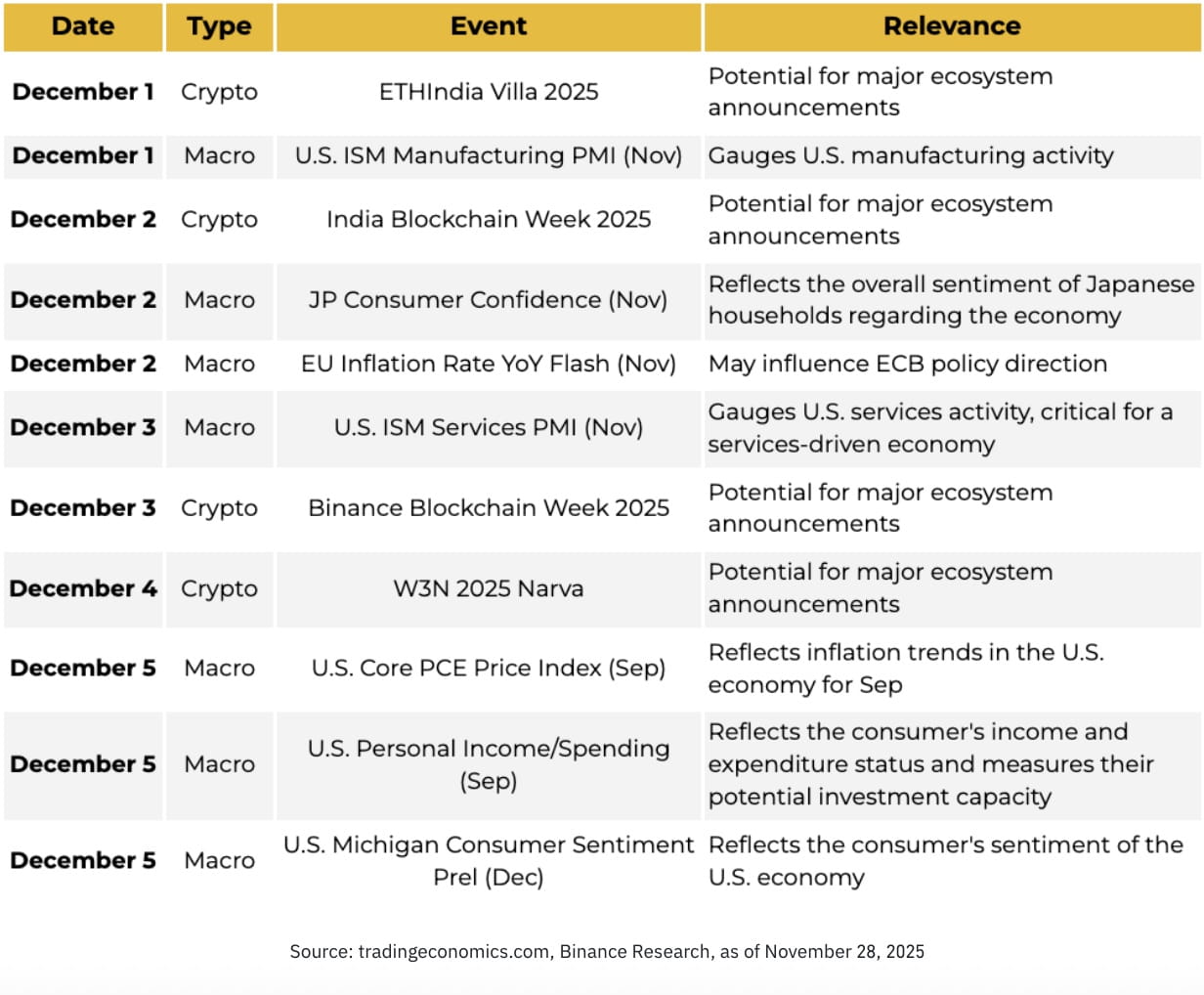

Nadchodzący Tydzień: Kluczowe Wydarzenia do Obserwacji (29 listopada – 5 grudnia 2025)

Główne wydarzenia makro w tym tygodniu obejmują:

Amerykański ISM Manufacturing PMI

Amerykański ISM Services PMI

EU Flash Inflation

Zaufanie Konsumentów w Japonii

Amerykański Core PCE, dochód osobisty i wydatki — najważniejsza publikacja

Te dane ukształtują oczekiwania dotyczące stóp w związku z decyzją FOMC w grudniu i dostarczą krytycznych sygnałów dotyczących trajektorii amerykańskiego tempa wzrostu gospodarczego.