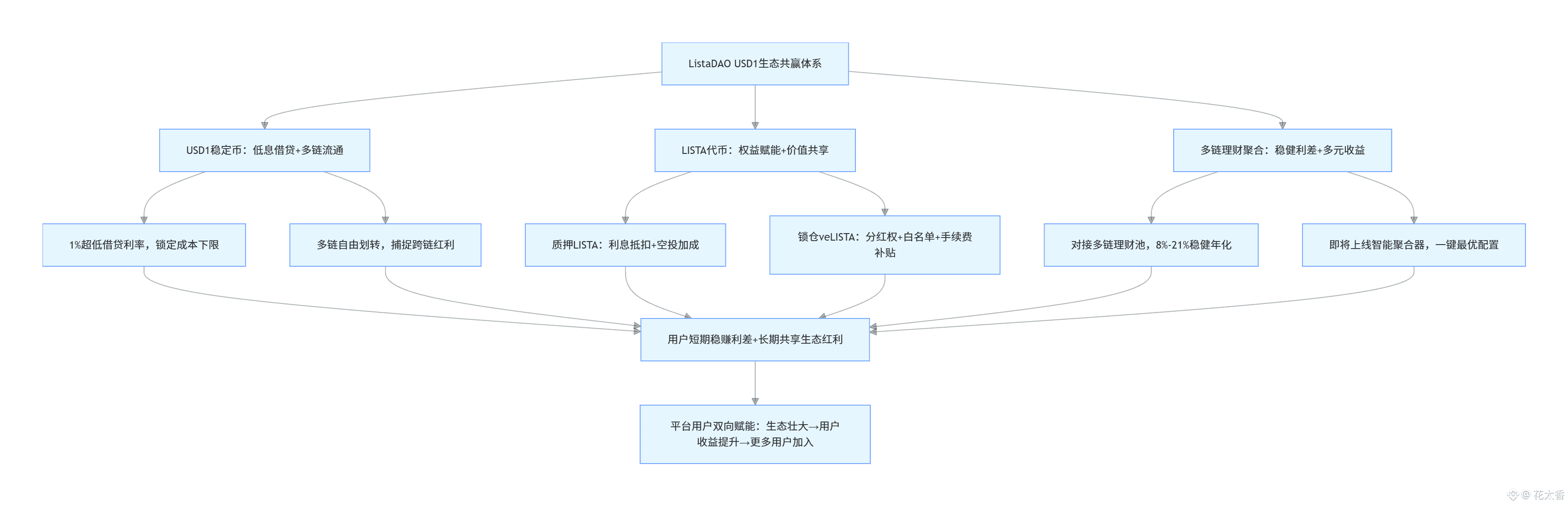

在加密理财赛道同质化严重的当下,大多数平台都在比拼 “年化高低”“手续费折扣”,却忽略了用户最核心的诉求 ——长期稳定的收益 + 与平台共同成长的机会。而 ListaDAO USD1 生态的独特之处,就在于它跳出了 “套利工具” 的局限,构建了一套 “用户收益保障 + 生态价值共享” 的共赢体系,让每一位参与者都能成为生态发展的受益者。

USD1 作为生态的核心稳定币,其存在的意义远不止 “低息借贷” 这么简单。它更像是一条纽带,串联起了多链生息资产、理财场景和用户需求。用户抵押 asUSDF、PT-USDe 等生息稳定币,以 1% 的超低利率借出 USD1,既能将闲置资产盘活,又能通过多链理财池赚取 8%-21% 的稳健利差。这种模式的精妙之处在于,风险与收益的高度平衡—— 稳定币抵押几乎无清算风险,低借贷利率锁定了成本下限,多链理财则拓宽了收益上限。对于普通用户来说,这不是一场 “赌行情” 的博弈,而是一次 “稳赚利差” 的理性选择。

而 LISTA 代币,则是实现 “价值共生” 的关键载体。它不是平台用来割韭菜的工具,而是赋予用户生态权益的 “通行证”。持有 LISTA,用户可以享受借贷利息抵扣、套利空投加成等基础福利;锁仓成为 veLISTA 持有者,更能解锁跨链手续费补贴、高息理财池白名单、生态收益分红等核心特权。这种设计的底层逻辑很清晰:平台赚的越多,用户分的越多。当 USD1 生态的理财规模扩大、跨链交易量提升,平台产生的手续费收益会按比例分配给 veLISTA 持有者;当生态接入更多优质资产、吸引更多用户加入,LISTA 的需求会随之上涨,代币价值也会水涨船高。用户不再是 “薅完羊毛就走” 的过客,而是与平台深度绑定的 “共建者”。

从生态发展的角度来看,ListaDAO 的布局正在逐步显现出长远价值。一方面,平台持续拓展多链合作版图,将 USD1 的流通范围从以太坊、BSC 延伸到 Polygon、Avalanche 等新兴公链,让用户能一键捕捉不同链上的理财红利;另一方面,平台积极探索 “加密资产 + 传统金融” 的融合路径,计划对接国债、大宗商品等低风险标的,进一步夯实 USD1 的价值锚定基础。这些动作,都是为了构建一个 “抗风险能力强、收益来源稳定、用户粘性高” 的全域理财生态。

对于用户而言,参与 USD1 生态的正确姿势,从来不是纠结于短期的操作技巧,而是长期持有 + 深度绑定。熊市里,用稳定币抵押套利,赚取源源不断的现金流;牛市中,用蓝筹资产抵押借贷,既不耽误持仓增值,又能额外斩获理财收益。同时,将一部分收益兑换成 LISTA 锁仓,享受生态分红的同时,静待代币价值的长期增长。这种 “套利 + 持币” 的组合策略,既能保证短期收益,又能抓住长期的生态红利。

在这个充满不确定性的加密市场,太多人追求 “一夜暴富”,却忽略了 “稳稳的幸福”。ListaDAO USD1 生态的出现,恰恰给了普通用户一个选择:不用赌行情,不用加杠杆,只需通过简单的操作,就能实现资产的稳健增值,同时还能共享平台发展的长期价值。这,才是加密理财该有的样子。