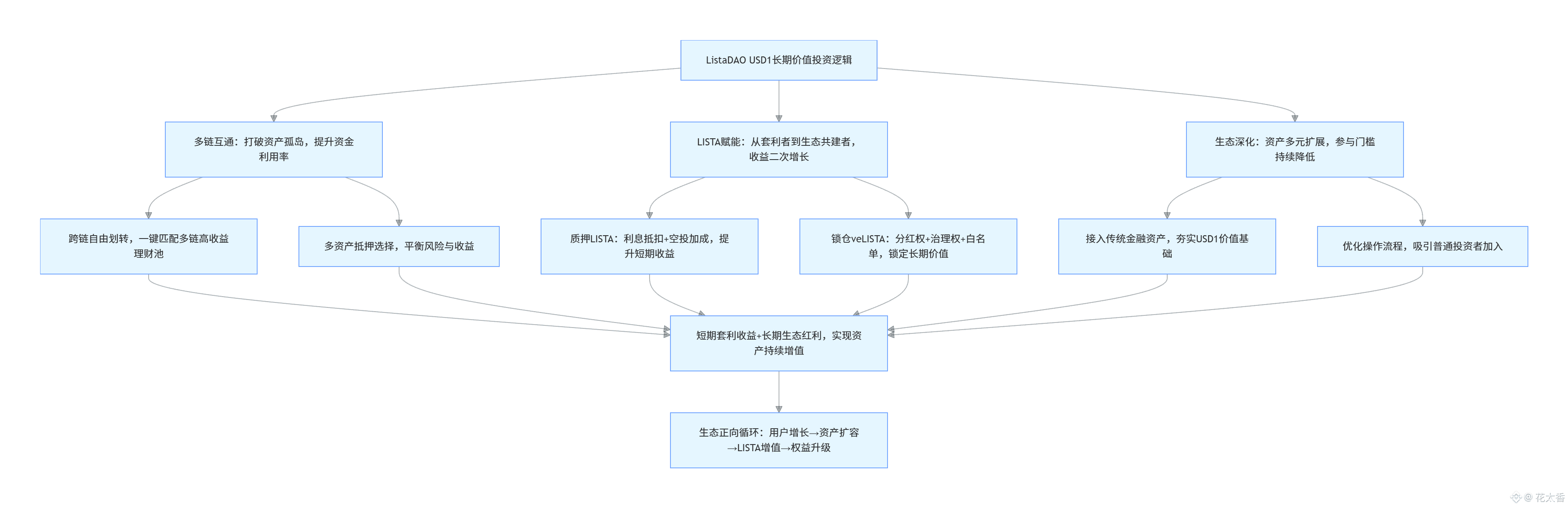

在加密市场的浮躁氛围里,很多人把 ListaDAO USD1 仅仅当成一个套利工具 —— 抵押、借贷、赚利差,薅完一波就走。但真正看懂生态的人,早已跳出 “短期套利” 的思维定式,把 USD1 生态当成了长期价值投资的赛道。因为他们明白,USD1 的核心竞争力从来不是 “利差有多高”,而是生态的成长性、资产的互通性和价值的共生性,这才是支撑用户长期收益的底层逻辑。

USD1 作为 ListaDAO 生态的核心稳定币,其设计初衷就是打破加密资产的 “孤岛效应”。传统加密理财往往局限于单一公链、单一资产,用户想跨链理财,不仅要承担高昂的手续费,还要面对复杂的操作流程。而 USD1 支持以太坊、BSC、Polygon 等多条主流公链的无缝划转,用户抵押 asUSDF、BTCB 等资产借出 USD1 后,能一键投向任意公链的优质理财池,真正实现 “哪里收益高,资金就流向哪里”。这种多链互通的特性,让 USD1 的资金利用率远超普通稳定币,也让用户的理财收益有了更多可能性。

更关键的是,USD1 生态的收益体系,从来不是 “一锤子买卖”。除了基础的理财利差,LISTA 代币的赋能让用户的收益实现了 “二次增长”。持有 LISTA,用户能享受借贷利息抵扣、套利空投加成;锁仓成为 veLISTA 持有者,还能参与平台的手续费分红、高息理财池白名单准入,甚至拥有生态治理的投票权。这种设计,让用户的身份从 “套利者” 转变为 “生态共建者”—— 生态发展越好,USD1 的流通规模越大,LISTA 的价值就越高,用户能享受到的权益也越丰厚。

从生态发展的维度来看,ListaDAO 的布局正在不断深化。一方面,平台持续接入更多优质的生息资产,从中心化的理财池扩展到去中心化的流动性挖矿,从加密资产延伸到传统金融标的,不断拓宽 USD1 的应用场景;另一方面,平台通过降低跨链手续费、优化借贷规则等方式,持续降低用户的参与门槛,吸引更多普通投资者加入。这些动作,都是为了构建一个 “资产多元、用户共赢、长期稳定” 的生态体系。

对于长期投资者而言,参与 USD1 生态的策略其实很简单:以套利收益为基础,以 LISTA 锁仓为核心,与生态共同成长。熊市时,抵押稳定币赚取稳健利差,同时用部分收益抄底 LISTA 锁仓,积累更多权益;牛市时,抵押蓝筹资产借贷 USD1,既不耽误持仓资产的增值,又能通过理财赚取额外收益,同时享受 LISTA 代币的价值增长红利。这种 “套利 + 持币” 的组合策略,既能保证短期的现金流,又能抓住长期的生态价值爆发机会。

在加密市场,短期的套利技巧可能让你赚点小钱,但只有拥抱有成长性的生态,才能实现资产的持续增值。ListaDAO USD1 生态的魅力,就在于它给了普通用户一个机会 —— 不用赌行情,不用加杠杆,只需通过简单的操作,就能在享受稳健收益的同时,共享生态发展的长期红利。