A inflação foi realmente reprimida?

Apesar da impressão monumental de dinheiro, a taxa de inflação parece ter estabilizado. Os consumidores medem a inflação como IPC. Esta medição inclui todos os bens e serviços que normalmente seriam adquiridos por uma família. O Federal Reserve inibe a política com base em uma métrica diferente: PCE.

Pessoal

Consumos

Índice de preços de despesas

Matematicamente falando, é diretamente comparável ao IPC. No entanto, exclui intencionalmente alimentos e energia. O cálculo não leva em conta estes devido à sua volatilidade natural de preços. A exclusão intencional destes itens evita uma reação excessiva/controle do mercado à luz das oscilações naturais/normais nos preços das commodities.

Vamos dar uma olhada nos dados!

A recuperação do PCE no final de 2020 ocorreu quando a inflação começou a instalar-se. A inflação também teve um impulso secundário à dinâmica da cadeia de abastecimento e à logística global de transporte marítimo.

Por que isso é importante?

Se você subscrever a "hipótese de mercado eficiente", então o mercado já tem preço neste dado. Se não, vamos falar sobre as implicações disso!

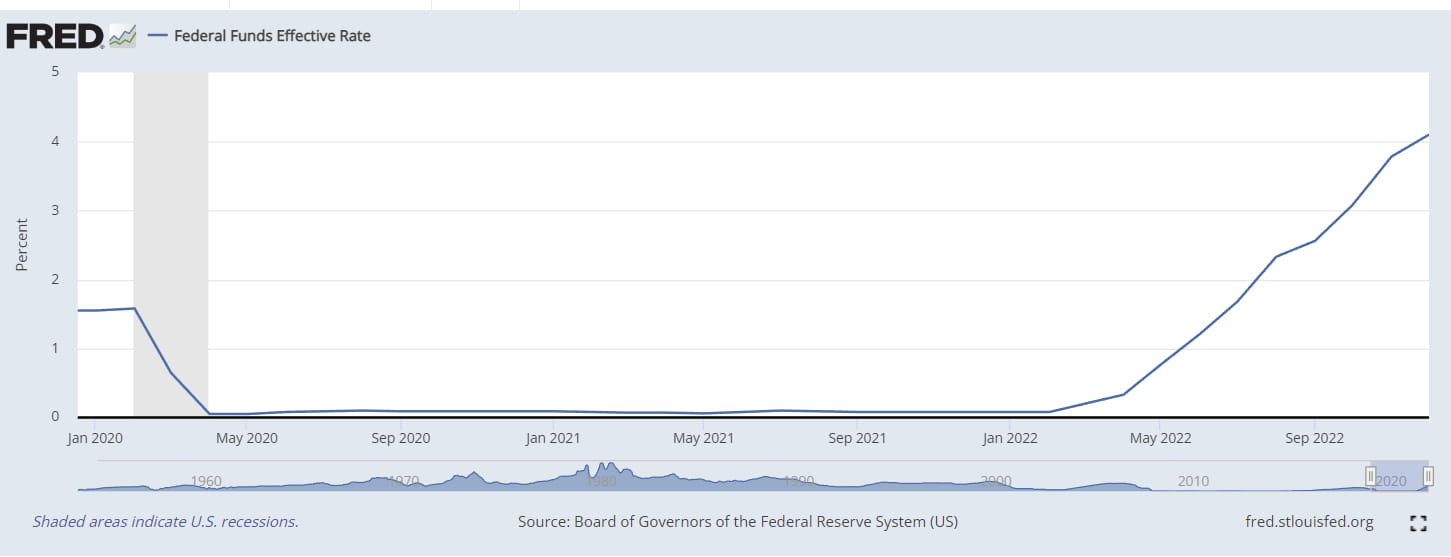

Primeiros dados a considerar: histórico da taxa de fundos federais

O Federal Reserve tem aumentado as taxas de juros de forma muito agressiva, com aumentos variando de 75 pontos-base a 50 pontos-base. Neste contexto, um alívio de 25 pontos base dá ao mercado espaço para respirar e pinta um quadro "pacífico".

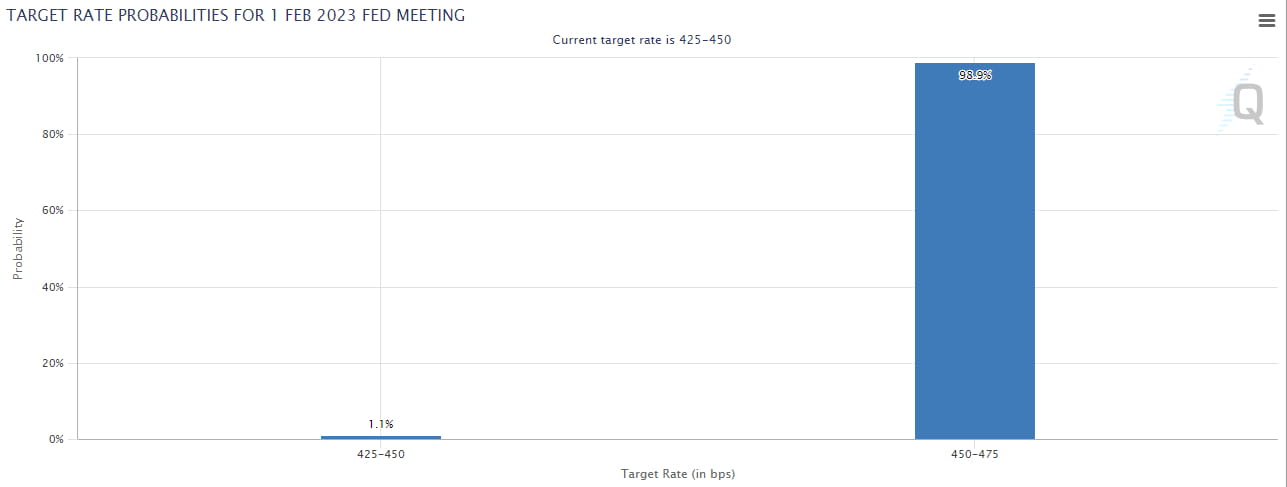

Segundos dados a serem considerados: especulações do FOMC de fevereiro

O mercado sempre eficiente acredita que conseguiremos 25bps no próximo FOMC. Isto está a ser dito com 98,9% de confiança neste momento, o que significa 1% de probabilidade de 50bps: no contexto de alívio do PCE e de um mercado de trabalho forte.

O mercado sempre eficiente acredita que conseguiremos 25bps no próximo FOMC. Isto está a ser dito com 98,9% de confiança neste momento, o que significa 1% de probabilidade de 50bps: no contexto de alívio do PCE e de um mercado de trabalho forte.

O que acontece depois?

Dada a ausência de mudanças repentinas na situação da inflação, penso que o mercado continuará a esperar 25 pontos base. A Reserva Federal opõe-se severamente a um menor aperto/redução das taxas com medo dos anos 70/80, quando a inflação era má, parecia fixa, mas regressou com uma "segunda vaga" que foi muito mais devastadora do que a primeira.

Resultado esperado do FOMC: 25bps e volatilidade neutra do mercado dependendo do tom do JPow durante seu discurso.

FOMC inesperado: 50bps e um tom hawkish causam volatilidade descendente.

Expectativa para 2023: sem cortes nas taxas