Lembra quando todos estavam atrás de ações de tecnologia e jogadas de IA? Bem, o jogo mudou completamente.

Passei horas vasculhando as últimas recomendações de investimento da Barron's para 2026, e o que descobri realmente me surpreendeu. A mudança em sua estratégia é enorme, e nos diz algo importante sobre para onde o dinheiro inteligente está indo.

A História de Sucesso de 2025

Primeiro, vamos falar sobre o que realmente aconteceu em 2025. O portfólio da Barron's absolutamente arrasou:

Os Números de Desempenho:

Retorno médio do portfólio: 27,9%

Retorno do S&P 500: 15.3%

Essa é uma superação de 12.6 pontos percentuais

Suas escolhas vencedoras incluíam potências como Alibaba (alta de 81%), Alphabet (alta de 67,5%) e ASML (alta de 58,5%). Essas foram apostas agressivas, focadas no crescimento, que compensaram lindamente.

Mas aqui é onde as coisas ficam interessantes...

A Dramática Mudança de 2026

Quando olhei para as seleções deles de 2026, tive que verificar a fonte. Isso não parece a mesma equipe de investimentos.

Eles se afastaram completamente das apostas em tecnologia de alto crescimento e mudaram para algo totalmente diferente: posições defensivas, com fluxo de caixa, orientadas para valor.

Deixe-me explicar exatamente o que eles estão comprando e por que isso é importante para o seu portfólio.

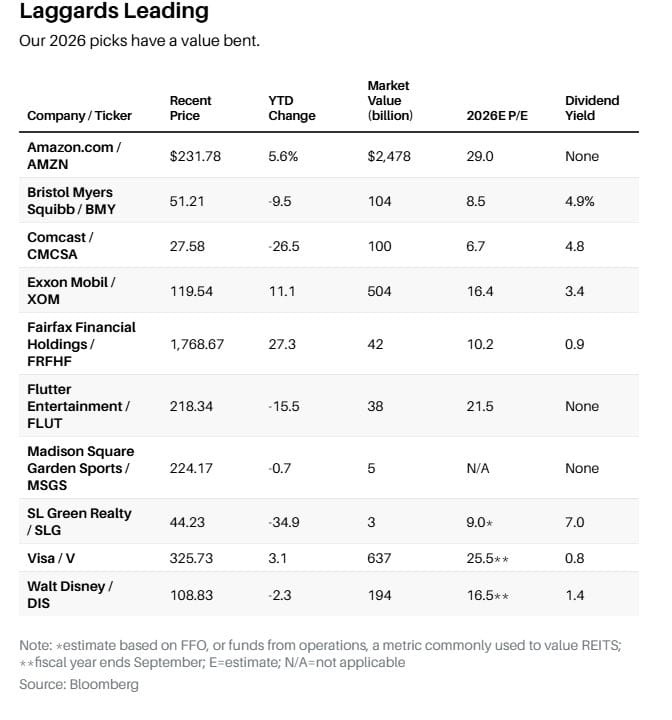

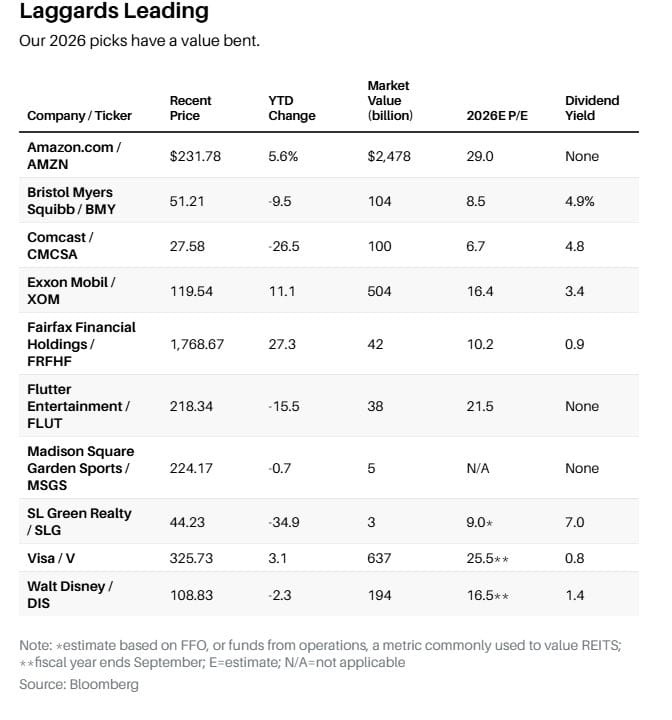

As 10 Ações que a Barron's Está Apostando para 2026

1. Amazon (AMZN)

Esta não é mais a história de "crescimento a qualquer custo" da Amazon. A Barron's está apostando na excelência operacional, na geração maciça de caixa e na dominância de mercado. Sim, os investimentos em infraestrutura de IA estão consumindo margens agora, mas se as condições econômicas se deteriorarem, a Amazon tem a resistência que concorrentes menores simplesmente não possuem.

2. Bristol Myers Squibb (BMY)

Escolha clássica resistente à recessão. A saúde não se importa se a economia desmorona. As pessoas ainda precisam de remédios. A BMY oferece um sólido rendimento de dividendos e é negociada a avaliações deprimidas. Esta é a sua ação para dormir bem à noite.

3. Comcast (CMCSA)

Esta pode ser a escolha mais contrária da lista. A Comcast foi absolutamente destruída pela sensação negativa em torno da perda de assinantes e da competição de streaming. A Barron's acha que o pessimismo foi longe demais e que o fluxo de caixa da empresa se mostrará mais resiliente do que o esperado.

4. Exxon Mobil (XOM)

Ações de energia servem como seguro contra dois cenários: inflação renovada ou instabilidade geopolítica. Se qualquer um acontecer, os fluxos de caixa da Exxon explodem. Esta é proteção do portfólio disfarçada de escolha de ações.

5. Fairfax Financial (FRFHF)

A maioria das pessoas nunca ouviu falar disso. É uma empresa de seguros e investimentos com um histórico de alocação de capital inteligente. Sem manchetes, sem hype—apenas um acúmulo consistente ao longo do tempo.

6. Flutter Entertainment (FLUT)

A única escolha orientada para o crescimento que fez a seleção. As apostas esportivas online continuam se expandindo independentemente das condições econômicas. Este setor se mostrou notavelmente resistente à recessão.

7. Madison Square Garden Sports (MSGS)

Jogada de valor de escassez. Você não pode replicar a posse do New York Knicks e Rangers. Baixo risco com potencial de alta se o sentimento do mercado melhorar.

8. SL Green Realty (SLG)

Aposta comercial de alto risco e alta recompensa. A Barron's está essencialmente dizendo: "Não achamos que o mercado imobiliário comercial colapse completamente." Essa é uma postura contrária dada a sensação atual.

9. Visa (V)

O negócio de pedágio definitivo. Cada transação gera receita. Seja a economia em alta ou em baixa, as pessoas ainda usam cartões. Seguro, previsível, essencial.

10. Disney (DIS)

Especulação de recuperação. Parques temáticos geram um fluxo de caixa maciço, o streaming está se estabilizando, e a Barron's acredita que o pior dos desafios da Disney ficou para trás.

O Que Essa Mudança Realmente Significa

Quando uma grande publicação financeira muda tão dramaticamente de crescimento para defesa, eles estão te dizendo algo sem dizer diretamente.

Eles estão se posicionando para:

Crescimento econômico mais lento

Potencial volatilidade do mercado

Condições financeiras mais apertadas

Possível correção ou queda

Isso não é desespero—é preparação prudente.

As instituições e grandes investidores já fazem esses movimentos silenciosamente. Quando os investidores comuns notam a mudança, a rotação geralmente já aconteceu.

Principais Conclusões para o Seu Portfólio

A diversificação importa mais em 2026 - Portfólios de tecnologia pura podem enfrentar ventos contrários

O fluxo de caixa é rei - Empresas que geram lucros reais estão sendo recompensadas

Defesa ganha campeonatos - Ações que pagam dividendos e resistentes a recessões estão de volta em alta

Oportunidades contrárias existem - Setores odiados como imóveis comerciais e cabos podem surpreender

A Conclusão

A Barron's não está abandonando completamente o crescimento—Amazon, Flutter e Disney têm elementos de crescimento. Mas a composição geral do portfólio grita cautela e preservação.

Isso não significa que você deve entrar em pânico e vender tudo. Significa ser estratégico sobre a gestão de riscos e entender que 2026 pode exigir um livro de estratégias diferente de 2025.

Os melhores investidores não apenas perseguem o que funcionou ontem. Eles se posicionam para o que está por vir amanhã.

Qual é a sua estratégia de investimento para 2026? Você está sendo agressivo com tecnologia, rotacionando para defesa ou encontrando um equilíbrio? Deixe seus pensamentos abaixo—estou genuinamente curioso sobre o que todos estão pensando.

Lembre-se: Esta análise é apenas para fins educacionais. Sempre faça sua própria pesquisa e considere consultar um consultor financeiro antes de tomar decisões de investimento.