Ces derniers jours, un phénomène attire l’attention : des actifs réputés très différents — comme l’or, l’argent et Bitcoin — reculent simultanément. Quand tous les actifs chutent en même temps, il faut regarder ailleurs que les graphiques

Pour beaucoup, cela semble contradictoire. L’or est censé protéger en période d’incertitude, Bitcoin est souvent présenté comme une alternative au système traditionnel… alors pourquoi tout baisse en même temps ?

La réponse ne se trouve pas uniquement dans l’analyse technique. Elle se trouve plus haut, au niveau de la liquidité globale et du comportement des capitaux.

1. Quand le marché vend tout, ce n’est pas un hasard

Lorsque plusieurs classes d’actifs chutent en même temps, ce n’est généralement pas un problème spécifique à un secteur. C’est souvent le signe d’un stress de liquidité.

Dans ces phases :

Les investisseurs cherchent du cash

Les positions risquées sont fermées en priorité

Même les actifs dits « refuges » sont vendus temporairement

Ce type de mouvement n’indique pas forcément une perte de confiance à long terme, mais plutôt un rééquilibrage forcé des portefeuilles.

2. Le rôle central du dollar et des taux d’intérêt

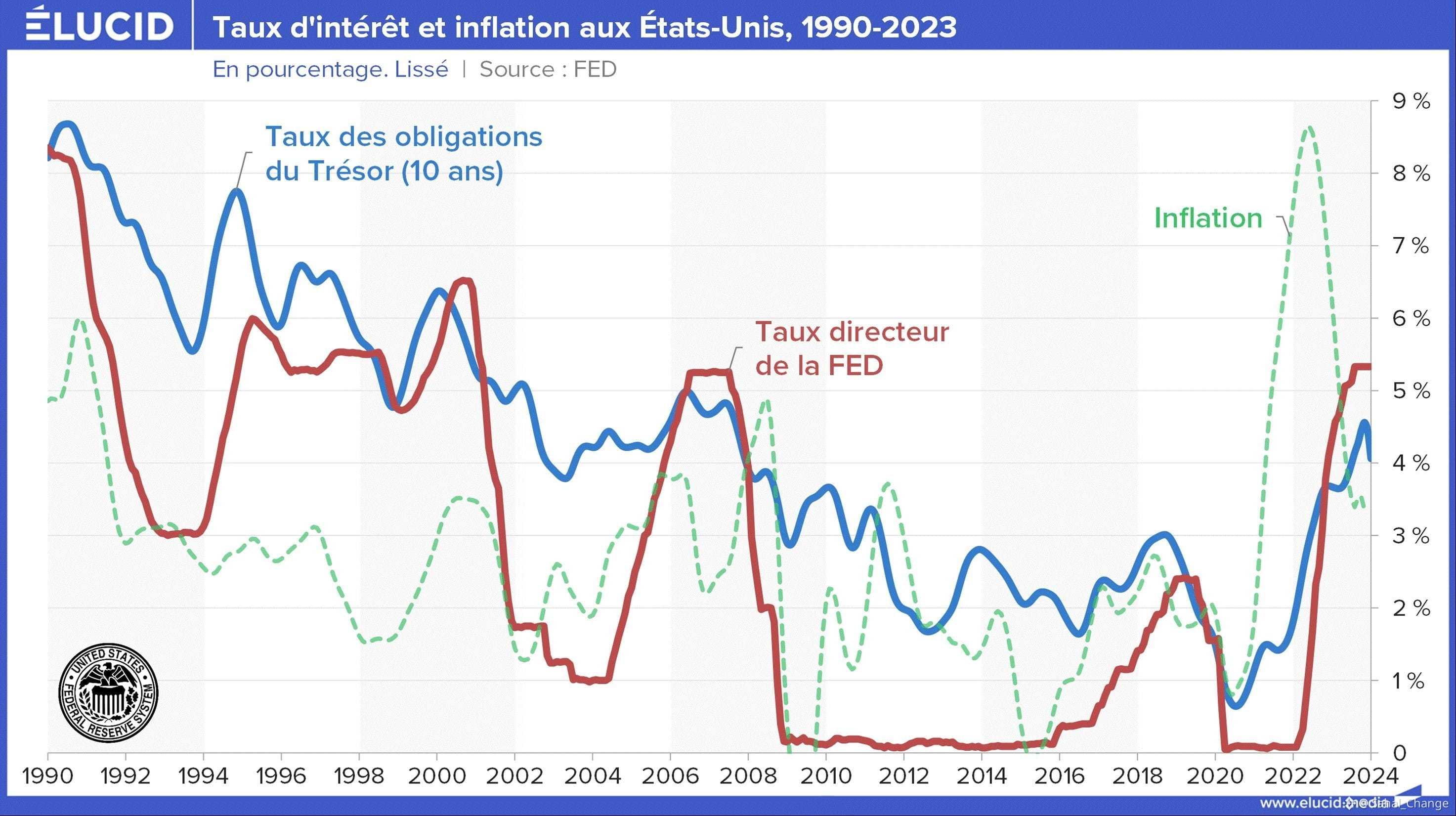

Image récapitulatif de 1990 à 2024

Un élément clé souvent sous-estimé est la force du dollar et la politique monétaire.

Quand :

Les taux restent élevés

Le coût de l’argent augmente

Le dollar se renforce

Les capitaux ont tendance à quitter les actifs non productifs de rendement immédiat, comme :

L’or

L’argent

Bitcoin

Ce n’est pas une question de croyance ou de narration, mais de gestion du risque et d’arbitrage financier.

3. Bitcoin n’échappe plus aux dynamiques macro

Contrairement à ses débuts, Bitcoin est aujourd’hui intégré aux portefeuilles institutionnels.

Cela signifie une chose importante : il réagit de plus en plus aux conditions macroéconomiques globales.

Dans les phases de tension :

Bitcoin se comporte comme un actif “risk-on”

Il est vendu au même titre que les actions ou les matières premières

La narration de “valeur refuge” passe au second plan

Ce comportement n’invalide pas sa thèse de long terme, mais rappelle que le timing macro reste déterminant.

4. Ce que le marché est en train de faire, silencieusement

Pendant que les prix baissent et que l’attention se focalise sur le court terme, le marché fait autre chose :

Il élimine l’excès de levier

Il teste la patience des investisseurs

Il redistribue les actifs des mains faibles vers les mains fortes

Historiquement, ces phases sont inconfortables, longues, parfois ennuyeuses. Mais elles sont aussi celles où se construisent les bases des cycles suivants.

5. Lecture rationnelle pour les investisseurs

Face à ce contexte, trois erreurs sont fréquentes :

Chercher une explication unique et immédiate

Réagir émotionnellement à chaque mouvement

Confondre volatilité à court terme et tendance de fond

Une approche plus rationnelle consiste à :

Observer la liquidité globale

Suivre les décisions macro plutôt que les rumeurs

Accepter que certains mouvements sont normaux dans un cycle

Ce qui se passe actuellement sur le marché n’est ni un effondrement généralisé, ni une anomalie inexplicable.

C’est le reflet d’un environnement macroéconomique exigeant, où la liquidité est plus rare et où le capital devient sélectif.

Comprendre cela permet de prendre du recul, d’éviter les décisions précipitées et de replacer chaque mouvement dans un contexte plus large que le simple graphique journalier.

Dans ces moments-là, l’avantage n’est pas la vitesse, mais la lucidité.