最近研究AI赛道,我发现一个特别有意思的现象。大家都知道AI+区块链很火,项目估值动不动就几十亿美金。但我发现一个叫Vanar的项目,技术参数看着挺亮眼,结果市值(FDV)只有1922万美元。

这是什么概念?就像同样是新能源汽车,特斯拉市值万亿,但有一家技术差不多的车企,市值只有特斯拉的1/250。你第一反应肯定是“这公司肯定有大问题!”。我也是这么想的,但深入一扒,事情没那么简单。

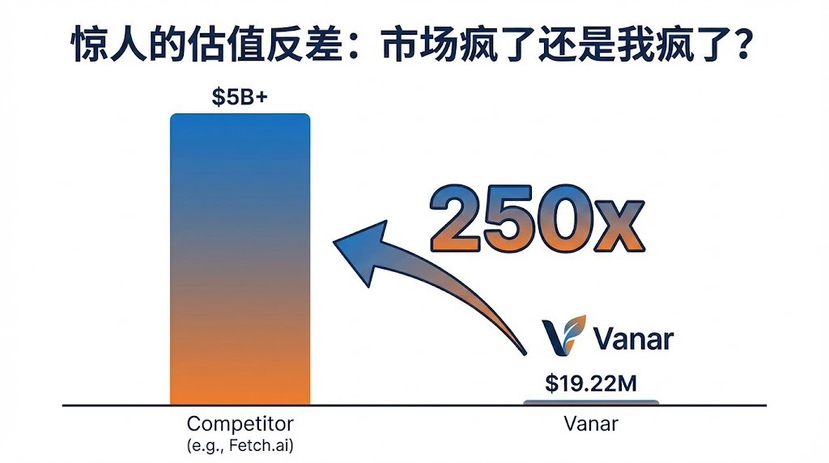

🔴 惊人的估值反差:市场疯了还是我疯了?

为了更直观地理解这个估值差距,我们选取截至2026年初的同赛道项目进行对比:

- 同赛道头部: Fetch.ai (FET) FDV约50亿美元,其他AI概念项目也普遍在5-50亿美元。

- Vanar (VANRY): FDV仅1922万美元。

- 结论: 中间存在着巨大的信息差和认知差。市场要么是对的(Vanar有致命缺陷),要么是错的(市场还没反应过来)。这种巨大的鸿沟,正是深度研究价值的起点。

🟡 基本面真的撑不起估值吗?

让我们深入剖析,Vanar的低估值背后,究竟是价值陷阱还是黄金坑。

1. 技术不是PPT: 它的核心AI产品myNeutron v1.3已经上线并稳定运行。它不仅仅是一个概念,而是解决了AI工作流中“知识过时”和“上下文管理混乱”的核心痛点。例如,它可以自动将碎片化的信息(如多篇研报、聊天记录)整合成一个结构化的知识图谱,供AI Agent随时调用,这是许多竞品仍在PPT阶段的功能。性能上,3秒出块+0.0005美元的费用,比以太坊快还便宜几万倍。背后还有谷歌的技术支持搞碳中和,为其技术可靠性提供了强有力的第三方证明。

2. 筹码结构健康: 90.5%的高流通率意味着早期投资者和团队的代币已大量释放,未来因大规模解锁而产生的抛压极小。这对于新入场的投资者而言,极大地降低了因通胀和抛售压力导致币价下跌的风险。日成交量一度达到5070万美元,这一数据远超其自身市值,表明市场存在较高的换手率和关注度,并非无人问津的“僵尸币”。

3. 踩在时代趋势上: AI叙事爆发期、低成本公链需求旺盛、ESG投资趋势(环保),这几个未来几年的大趋势它都占了。Vanar的100%碳中和特性,使其有潜力吸引那些具有ESG投资要求的传统机构基金,这是一个被许多加密投资者忽略的巨大潜在资金来源。

🟢 普通人能得到的启发/风险提醒

- 启发: 市场短期是投票机,长期是称重机。巨大的估值差,往往是深度研究的起点。当一个项目同时具备“技术实力”和“市场误解”时,就可能出现价值洼地。学会从数据和事实出发,而不是跟着市场情绪走,是成熟投资者的标志。

- 风险: 便宜不等于一定会上涨!估值低也可能因为:1)市场不认可它的技术路线;2)团队执行力或市场运营能力差;3)存在我们没发现的隐藏风险(例如代币经济模型有缺陷)。

- 学习角度: 我们可以把它当成一个绝佳的研究案例。跟踪它的链上数据(用户有没有增长?)、开发者社区(有没有人在上面开发应用?),来验证自己的判断。$VANRY #vanar @Vanarchain