Глобальные рынки резко колебались на этой неделе, так как геополитические точки напряженности привели к переоценке рисков, в то время как тарифная игра Трампа на Гренландии в Давосе и внезапный отход после «рамочного» соглашения. CMC Research считает текущие макроэкономические риски ниже:

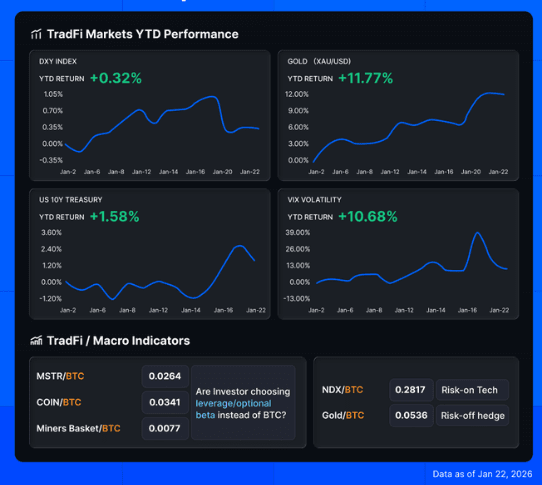

Ценовая политика по всем активам на протяжении этой недели сигнализирует о возобновленном сдвиге к защитной позиции, что соответствует макрошоку, а не идиоасинкратным движениям активов. VIX, золото и ставки делают больше работы, чем акции.

Движение не является беспорядочным, но оно согласованное: рынки переоценивают политические риски, геополитическую неопределенность и чувствительность к сроку одновременно.

Ставки и волатильность ведут сигнал

Золото (+11.77% с начала года) и VIX (+10.68% с начала года), подчеркивая спрос на защиту, а не на экспозицию роста.

Доходность 10-летних облигаций США (+1.58% с начала года) указывает на возобновленный фокус на ставках и термине премии, а не на бегство в облигации. Это соответствует неопределенности в политике, а не хеджированию рецессии.

DXY фактически остается на уровне (+0.32% с начала года), что указывает на то, что это не классический риск-офф, управляемый долларом США. Вместо этого стресс возникает из ставок и геополитических каналов, а не из стресса финансирования FX.

Крипто: Высокобета макроэкономика, а не хедж

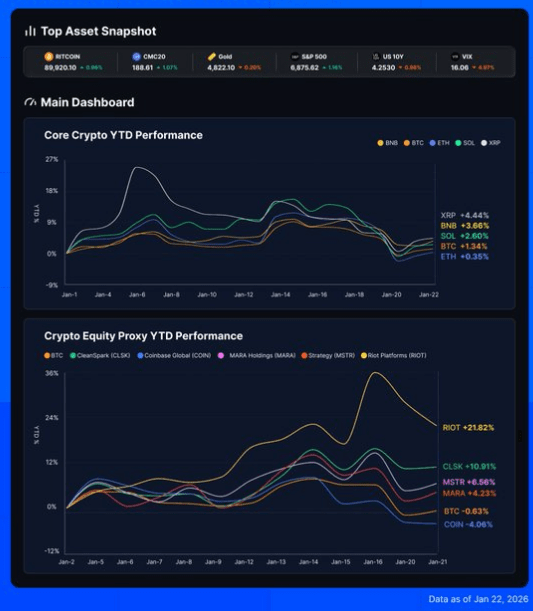

Основные криптоактивы показывают приглушенную и неравномерную динамику с начала года:

BTC ~ на уровне или слегка отрицательный

ETH немного положительный

SOL/XRP демонстрируют лучшее, но остаются волатильными

Это расхождение отражает выбор беты, а не широкие притоки крипто.

Биткойн торгуется меньше как хедж и больше как актив с высокой бета-коэффициентом, реагируя непосредственно на: волатильность ставок, геополитические заголовки и риск-сентимент кросс-активов

Низкая доходность BTC относительно золота и волатильности подчеркивает, что крипто остается реактивным, а не защитным в текущем режиме.

Япония как глобальный катализатор волатильности

Переоценка доходности японских государственных облигаций вновь ввела Японию как глобальный механизм передачи волатильности.

Более высокие доходности JGB заставляют глобальных инвесторов пересмотреть кросс-граничную чувствительность к сроку, свои стратегии, финансируемые в иенах, и относительную привлекательность глобального фиксированного дохода

На рынке, который уже чувствителен к политической ошибке, шаг Японии усиливает глобальные риск-премии, а не остается локальным событием.

Геополитика вновь входит в модель ценообразования

Обновленная риторика тарифов США и Европы и более широкая геополитическая неопределенность увеличивают вероятность ужесточения финансовых условий на грани.

Рынки учитывают не только риск по заголовкам, но и возможность того, что риторика закрепится в политике, влияя на уверенность, торговые ожидания и предположения о будущем росте.

Основной вывод

Рынки переоценивают политические риски, волатильность ставок и геополитику, а не крах роста.

Япония вновь стала надежным глобальным триггером волатильности.

Биткойн не рассматривается как безопасное убежище; он торгуется четко внутри макроэкономического риск-комплекса.

Пока не появится ясное направление политики по ставкам, торговле и геополитике: крипто и рискованные активы, вероятно, останутся под влиянием новостей и без направления, с волатильностью, превосходящей убежденность.

\u003ct-169/\u003e