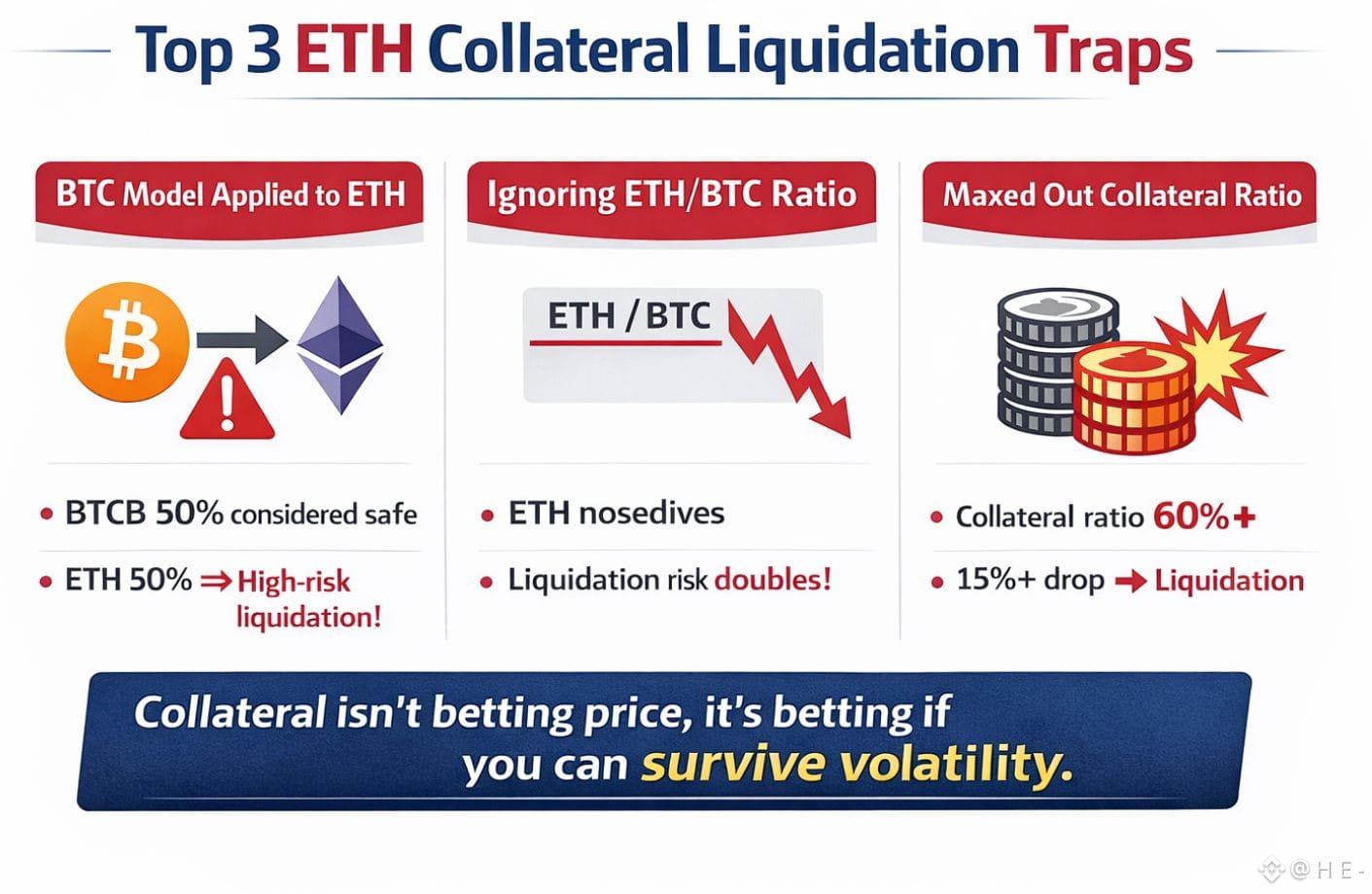

❌ 误区 1:用 BTC 的风控模型去用 ETH

很多人最大错误:把 ETH 当成 BTC。

BTC 的波动节奏慢,回撤通常是“慢刀子割肉”;

但 ETH 的波动更像 开关式跳水,

尤其在:

ETH/BTC 汇率下跌

L2 叙事退潮

升级预期落空

时,跌幅会被放大。

👉 BTCB 抵押率 50% 安全,ETH 同样 50% 就可能是自杀级别。

正确做法:

ETH 初始抵押率:30%–40%

留至少 2× 波动缓冲

❌ 误区 2:只看价格,不看 ETH/BTC 汇率

很多人盯着 ETH/USD,

却忽略了真正杀伤力最大的指标:ETH/BTC 比率。

历史上大量清算都发生在:

👉 BTC 横盘,ETH/BTC 持续下跌

结果:

ETH/USD 跌得比 BTC 更狠,

抵押物缩水速度 > 你补仓速度。

正确做法:

ETH 抵押仓位必须监控 ETH/BTC

ETH/BTC 走弱时主动降杠杆

❌ 误区 3:抵押率拉满,追求最大借贷规模

ETH 抵押最常见心态:

“多借点 USD1,多吃点 20% 利差”

结果:

抵押率拉到 60%+

一次 15% 回撤直接触发清算

ETH 的问题不是趋势,而是“下跌速度太快”。

你根本来不及补仓。

正确做法:

保守:30%–35% 抵押率

激进:45%–55%,必须盯盘

永远留应急补仓资金

🧠 我的 ETH 抵押生存原则

在 Lista DAO,我把 ETH 定位为:

👉 效率资产,而不是底仓资产。

BTCB 是防守型抵押物,

ETH 是进攻型抵押物。

我只在两种情况下用 ETH 抵押:

1️⃣ 市场趋势确认上行

2️⃣ ETH/BTC 明显走强

熊市或震荡市,我会优先用 BTCB,

因为清算风险远比利差重要。

抵押不是赌方向,是赌你能不能扛住波动。

@ListaDAO

#USD1理财最佳策略ListaDAO

$LISTA

LISTA

--

--