-深度推演 AI 爆发如何触发 $VANRY 的“通缩螺旋”

【前言:寻找那个“临界点”】

研究了这么久 @Vanarchain 之后,我发现不能只看 “生态有多少应用” (数量),而是应该真多好好研究 “代币的流通速度与销毁机制” (通缩模型)。

在加密市场,我们见过太多“死于通胀”的项目——矿机不停挖,庄家不停砸,散户接盘接到手软。

真正能穿越牛熊的资产,必须具备“越用越少”的特性(比如以太坊的 EIP-1559)。

Vanar 正在构建一个比以太坊更疯狂的通缩实验。因为它服务的对象不是几百万个人类,而是几十亿个 AI 智能体。

当这些不知疲倦的机器开始每秒钟消耗燃料时,一个关于“供需失衡”的恐怖临界点正在悄然逼近。

第一章:人类的“手速” vs AI 的“光速”

要理解 Vanar 的通缩逻辑,首先要明白“消费主体”变了。

以太坊的逻辑: 靠人类交易。你一天能转账几次?撑死 10 次。而且因为贵,你还得省着花。

Vanar 的逻辑: 靠 AI 交互。一个运行 “中子” (Neutron) 记忆模块的 AI Agent,每分钟可能需要读取 60 次数据,更新 60 次状态。

10 亿个 Agent x 24 小时 x 60 分钟 = ?

这是一个天文数字。

虽然 Vanar 的单笔费率极低(约 0.0005 美元),但架不住频次高。

这就是**“薄利多销”**的极致。当 AI 的交互量达到临界值,整个网络消耗的 VANRY 总量将是一个惊人的数字。

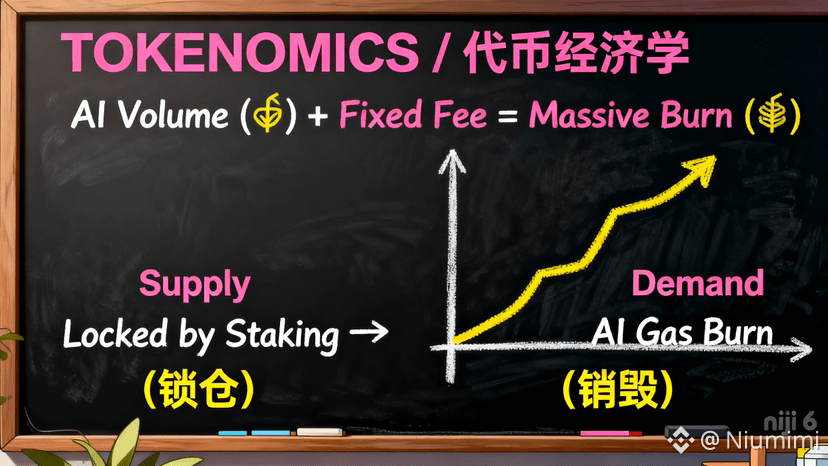

第二章:固定费率背后的“通缩陷阱”

很多人质疑:“手续费那么便宜,怎么通缩?”

这是一个典型的线性思维误区。

Vanar 的 0.0005 美元固定费率,其实是为了**“诱捕”**海量流量。

门槛效应: 因为便宜,所以谷歌云、英伟达生态的 AI 项目愿意来。

规模效应: 如果费率是 10 美元,链上只有 1 万笔交易,总收入 10 万。如果费率是 0.0005 美元,但因为便宜吸引了 10 亿笔交易,总收入是 50 万。

看懂了吗?低价是为了换取千倍的规模。

这些作为手续费的 $VANRY,一部分奖励给节点,一部分直接销毁 (Burn)。

随着 AI 生态的爆发,销毁速度将指数级上升,而产出是固定的。这就是通缩螺旋的开始。

第三章:质押锁仓——供给侧的“抽水机”

除了需求侧的燃烧,Vanar 还在供给侧装了一台“抽水机”——权益证明 (PoR)。

我们在上一篇讲过,要想在 Vanar 上做验证节点(包租公),必须质押大量代币以积累“声誉”。

谷歌云节点: 需要质押。

游戏项目方: 为了给用户垫付 Gas,需要质押。

DeFi 协议: 为了调用“凯昂”验证层,需要质押。

这些代币被锁定在智能合约里,退出了市场流通。

一边是 AI 疯狂燃烧(减少流通),一边是机构大量锁仓(减少流通)。

当市场上的 $VANRY 越来越少,而 AI 的需求还在暴涨时,价格会发生什么?

这是经济学第一课:供不应求,价格起飞。

【结语】

我们正在见证一种全新的资产形态——AI 时代的“数字石油”。

比特币是数字黄金,用来储值;而 Vanar 是数字石油,用来驱动机器运转。

只要 AI 还需要记忆(Neutron),只要 AI 还需要验证逻辑(Kayon),它们就必须燃烧 $VANRY。

这是一种刚性需求。

对于投资者来说,最大的利好不是项目方拉盘,而是看着那 10 亿个不知疲倦的 AI 智能体,日夜不休地为你销毁代币,推高币价。