Nếu Phần 1 định hình tokenomics yếu như một vấn đề cấu trúc trên thị trường, Phần 2 tập trung vào một thực tế tinh vi hơn: Tokenomics hiếm khi giết chết một dự án tự nó. Điều thực sự gây áp lực lên giá là vesting — khi nó đến vào thời điểm sai.

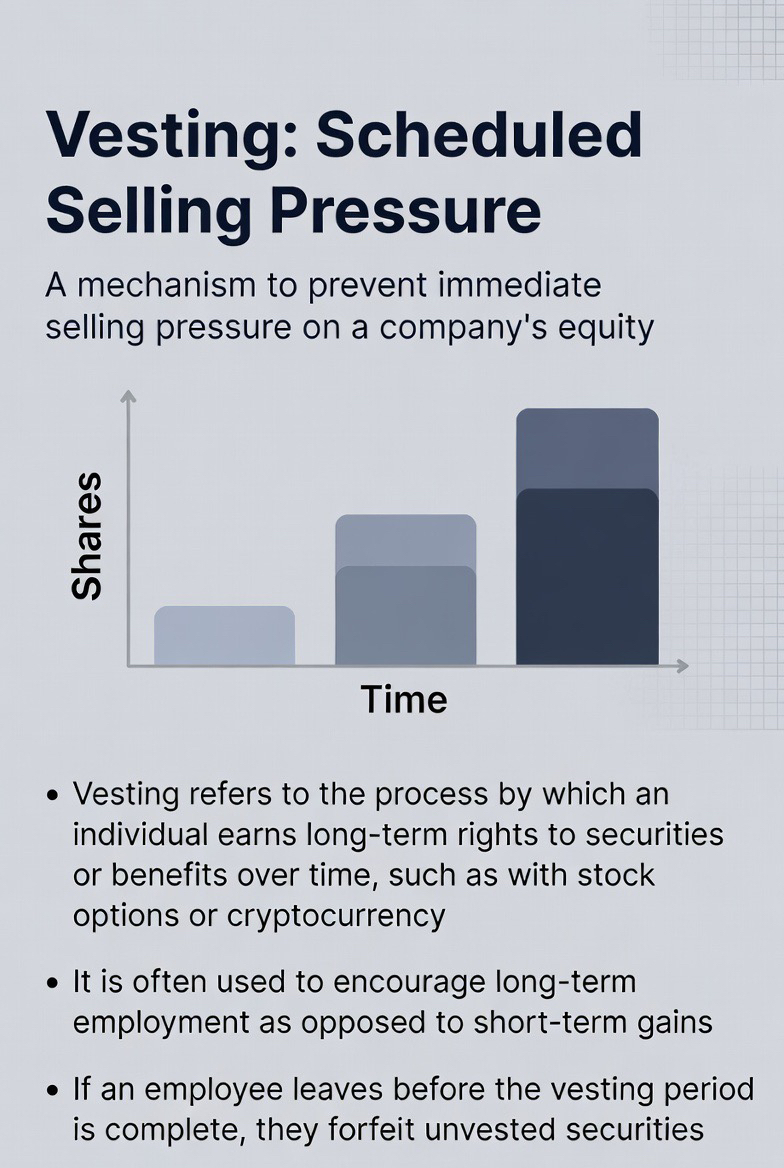

1. Vesting: Áp lực bán theo lịch trình

Thị trường có thể chấp nhận nhiều thiếu sót: một sản phẩm chưa hoàn thiện, một câu chuyện không rõ ràng, một sự thiếu doanh thu ngay lập tức. Nhưng thị trường không bao giờ phớt lờ nguồn cung mà chắc chắn sẽ vào thị trường.

Bản chất của vesting đại diện cho:

Nguồn cung tương lai đã được xác định

Người bán với cơ sở chi phí gần như bằng không

Quyết định bán tách rời khỏi tâm lý thị trường

Trong một môi trường thanh khoản thấp, vesting không còn là rủi ro tương lai mà trở thành áp lực bán hiện tại.

2. Sai lầm phổ biến: Đánh giá vesting trong một thị trường lý tưởng

Nhiều phân tích tokenomics ngầm giả định:

“Thị trường sẽ luôn có đủ vốn để hấp thụ nguồn cung mới.”

Thực tế kể một câu chuyện khác:

Thị trường tăng không liên tục

Dòng vốn là chu kỳ và chọn lọc

Không phải dự án nào cũng hưởng lợi từ cùng một câu chuyện

Vesting hoạt động tốt trong thị trường tăng, nhưng trong điều kiện đi ngang hoặc giảm, nó có thể trở thành gánh nặng kéo dài giá trong nhiều quý.

3. Ai là người vesting quan trọng hơn bao nhiêu

Không phải tất cả nguồn cung đã mở khóa đều như nhau:

Đội ngũ / Người sáng lập: bán để đa dạng hóa rủi ro - điều có thể hiểu được

Các VC sớm: bán để đạt được mục tiêu IRR và tài trợ cho vòng đời - gần như không thể tránh khỏi

Động lực / Phần thưởng: bán do thiếu động lực giữ

Một token với vesting khiêm tốn vẫn có thể hoạt động kém nếu nguồn cung rơi vào tay sai, trong khi một token với vesting lớn hơn có thể hoạt động tốt hơn nếu:

Thời gian khóa dài

Mở khóa dần dần

Nhu cầu thực sự tồn tại để hấp thụ nguồn cung

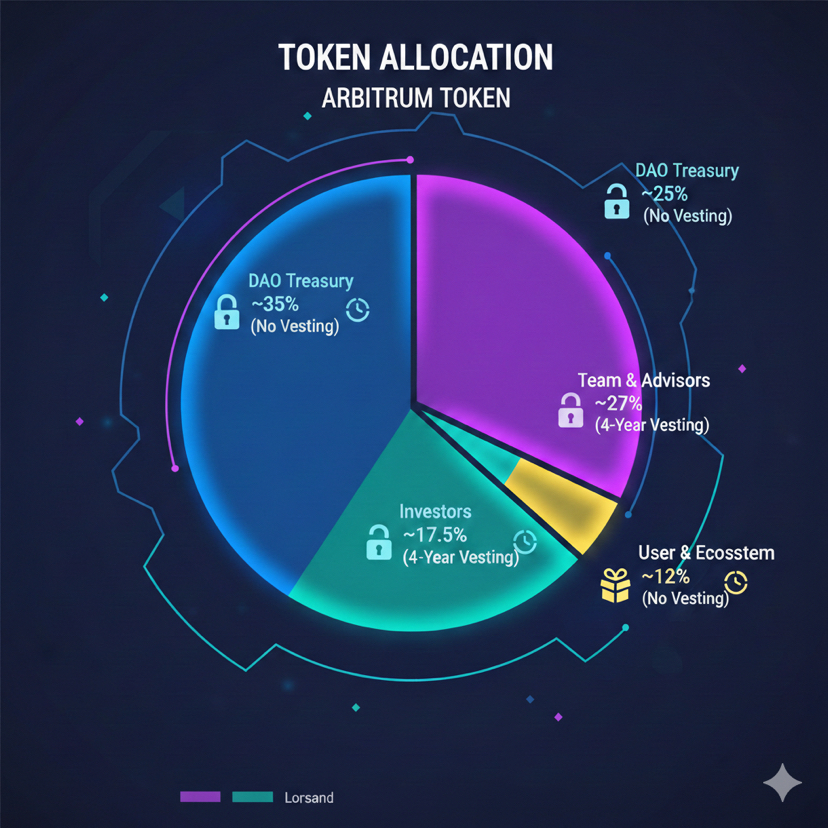

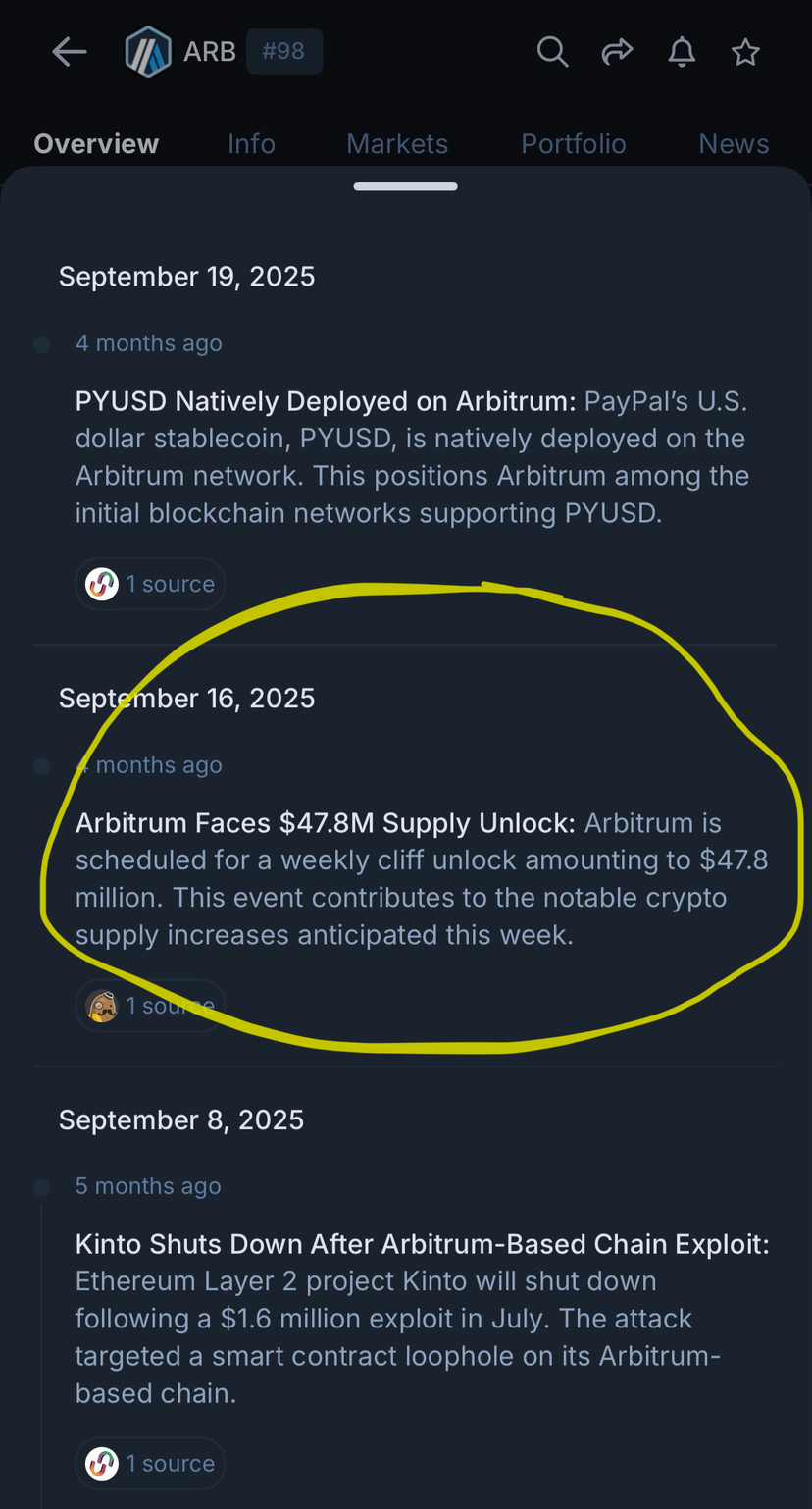

4. Nghiên cứu trường hợp: Arbitrum (ARB) — Tokenomics hợp lý, áp lực vesting liên tục

Arbitrum cung cấp một ví dụ rõ ràng trong thế giới thực.

Tokenomics trên giấy

Tổng nguồn cung: 10 tỷ ARB

Phân bổ theo tiêu chuẩn ngành:

Quỹ DAO

Đội ngũ & Cố vấn (vesting dài hạn)

Nhà đầu tư (vesting dài hạn)

Airdrop & phân phối hệ sinh thái

Từ góc độ thiết kế, ARB không chịu thiệt hại từ tokenomics kém. Vesting là minh bạch và được cấu trúc để tránh các cú sốc cung đột ngột.

Vấn đề thực sự: Hết thời gian khóa trong một môi trường thanh khoản yếu

Sau khi kết thúc thời gian khóa một năm, ARB đã bước vào giai đoạn:

Mở khóa ban đầu lớn

Được theo sau bởi các đợt phát hành hàng tháng ổn định trong nhiều năm

Mở khóa lớn đầu tiên dẫn đến:

Dòng tiền vào sàn giao dịch tăng

Bán rõ ràng từ các bên nội bộ và nhà đầu tư sớm

Phản ứng giá tiêu cực ngắn hạn

Không phải vì tokenomics bị lỗi, mà vì: Nguồn cung mới đã vào thị trường khi không có tính thanh khoản đối kháng đủ.

Một rào cản thứ hai: Tiện ích không hấp thụ nguồn cung

ARB hoạt động chủ yếu như một token quản trị:

Sử dụng mạng tiếp tục phát triển

Hoạt động trên chuỗi cải thiện

Nhưng nhu cầu giữ ARB không tỉ lệ thuận với sự thông qua mạng

Khi các nguồn cung hàng tháng tiếp tục mở khóa, và nhu cầu vẫn chủ yếu mang tính đầu cơ, việc duy trì sự tăng giá trở nên khó khăn.

5. Tokenomics tốt vẫn có thể thất bại khi thời điểm không đúng

Trường hợp Arbitrum nổi bật một bài học rộng hơn:

Thiết kế token vững chắc không đảm bảo hiệu suất giá mạnh

Vesting minh bạch không loại bỏ áp lực bán

Thời điểm quan trọng như cấu trúc

Tokenomics đúng + thời điểm kém = áp lực giá liên tục.

6. Những điểm rút ra cho nhà đầu tư trong giai đoạn 2024–2026

Trong chu kỳ hiện tại, tokenomics không còn là công cụ để tìm kiếm upside — chúng là công cụ để quản lý rủi ro downside.

Thay vì hỏi:

“Lịch vesting có nặng không?”

Hỏi:

Ai nhận các token đã mở khóa?

Họ có động lực để giữ không?

Vốn nào được định vị để hấp thụ nguồn cung đó?

Vesting không phải là xấu về bản chất. Tokenomics không phải là kẻ thù.

Nhưng trong một thị trường chọn lọc về thanh khoản, vesting vào thời điểm sai có thể kìm hãm giá trong nhiều quý — ngay cả đối với các dự án có nền tảng vững chắc như Arbitrum.