我其实一直想聊聊XPL的代币模型。

说实话,刚看到XPL总量1000亿这个数字的时候,我心里是咯噔一下的。

1000亿?这不是开玩笑吧。

后来我沉下心去翻了它的经济模型文档,才慢慢理解了这套设计的逻辑。

它和我以前见过的很多公链代币都不太一样。

XPL的定位不是“价值存储”,不是让你买来囤着等翻倍的。

它的核心功能是充当Plasma链上的Gas代币和生态激励工具。

这就决定了它必须要有足够的流通量,而不是被锁在冷钱包里。

我自己的理解是,Plasma团队在设计之初,可能就默认了一个前提:高频支付场景需要低单价、高流通的代币。

你想想,如果Gas费是0.0001个币,但币价已经涨到几百美金了,那这个0.0001换算下来还是好几美分。

这和“极低成本转账”的愿景就冲突了。

所以XPL的总量高,单价预期低,本质上是为应用场景服务的。

不是每个代币都该走比特币那条路。

再说说它的释放节奏。

我自己做了一个简单的表格,跟踪每个月XPL的流通量变化。

从主网上线到现在,其实流通量的增长是非常克制的。

生态激励那一块,大部分是分发给提供流动性的用户,而不是一次性砸盘。

团队和投资者的份额确实要等到今年7月才开始解锁。

这个事情我关注了很久,也和一些社区朋友交流过。

大家的情绪挺复杂的,既期待又有点担心。

我的看法是,解锁本身不是利空,关键看解锁出来的代币流向哪里。

如果团队和早期支持者选择长期质押、参与治理,那对市场的影响会小很多。

反之如果是一股脑全抛,那肯定是压力。

但以Plasma背后那些投资机构的背景和体量,我觉得他们不太会做杀鸡取卵的事情。

再说了,市场上盯着这个解锁时间的人太多了,价格很可能已经提前消化了这部分预期。

我现在更关注的其实是另外一个指标:XPL的真实流通速度。

因为它是Gas代币,每笔交易都会消耗一部分。

虽然单笔消耗极低,但如果日活用户达到百万级别,年化消耗量是相当可观的。

这不就是通缩模型吗。

而且这个通缩不是人为设定的,是使用带来的自然结果。

我觉得这是XPL经济模型里最被低估的一点。

很多人只盯着通胀,却没看到潜在的长期消耗。

还有一个细节很有意思。

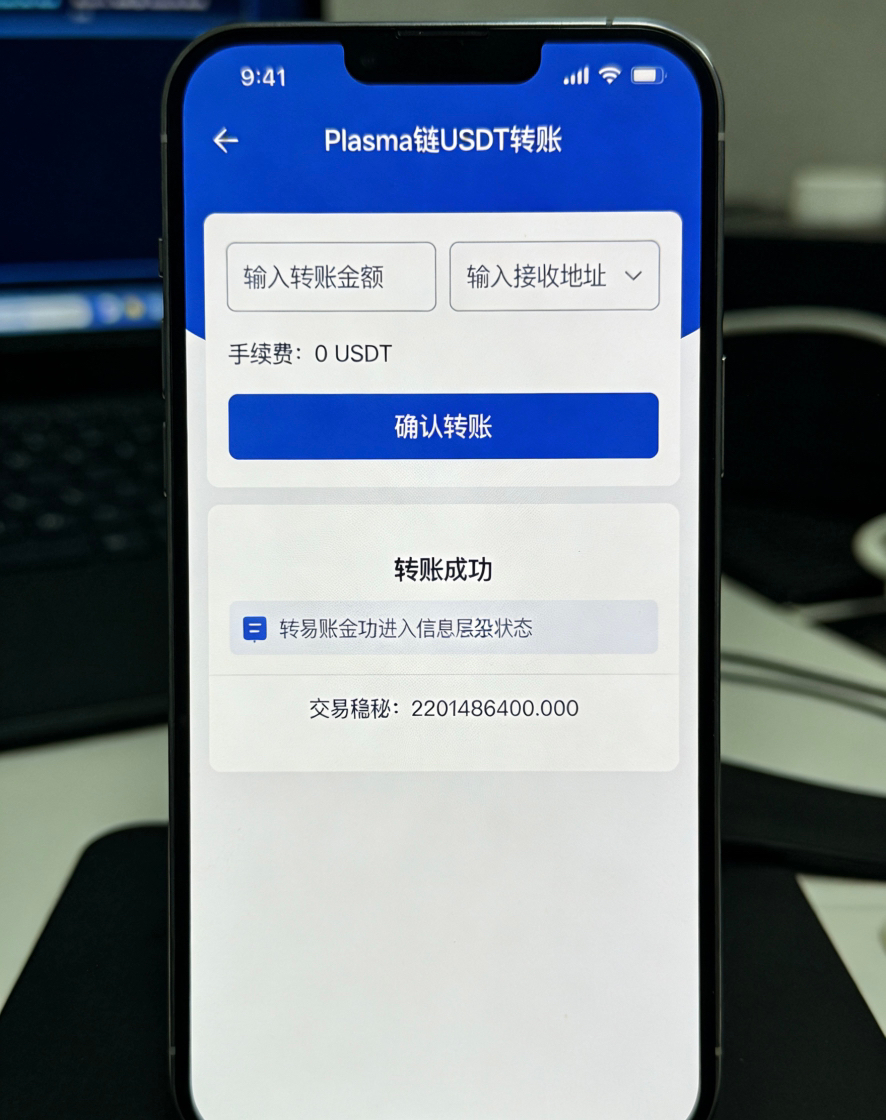

Plasma的Paymaster机制让USDT转账零手续费,那这部分本应收到的Gas费去哪了。

其实是被协议补贴了,补贴的来源就是XPL的生态激励池。

这相当于用XPL的增量去换取稳定币用户的存量。

短期看是成本,长期看是获客。

一旦用户习惯了这个零手续费的体验,就很难再回到其他链上支付几毛钱甚至几美分的Gas费了。

这就是网络效应的起点。

我现在每天都会去Plasma链上转几笔USDT,金额不大,就是想体验那个流畅度。

说实话,习惯了以后真的回不去。

那种完全不需要关心Gas费的支付体验,才是区块链支付该有的样子。

所以我最近对XPL的态度有了一些变化。

以前我更多是把它当作一个投机标的,看K线,看消息,看热度。

现在我会更愿意把它理解成一条高速公路的收费权益。

车流越大,权益的价值越高。

而目前这条高速还在免费引流阶段。

等什么时候开始大规模收费了,才是真正考验XPL价值捕获能力的时候。

那时候也许就不是几倍十几倍的空间了。

当然,这只是我个人的推演,市场怎么走谁也不知道。

但至少从逻辑上,我觉得XPL这套经济模型是自洽的,也是为它的应用场景量身定做的。

不是所有公链都必须走ETH那条路。

走一条更适合支付的小路,也许反而能走得更远。