每日实时最新链上数据分享2026年2月12日

👇省时版

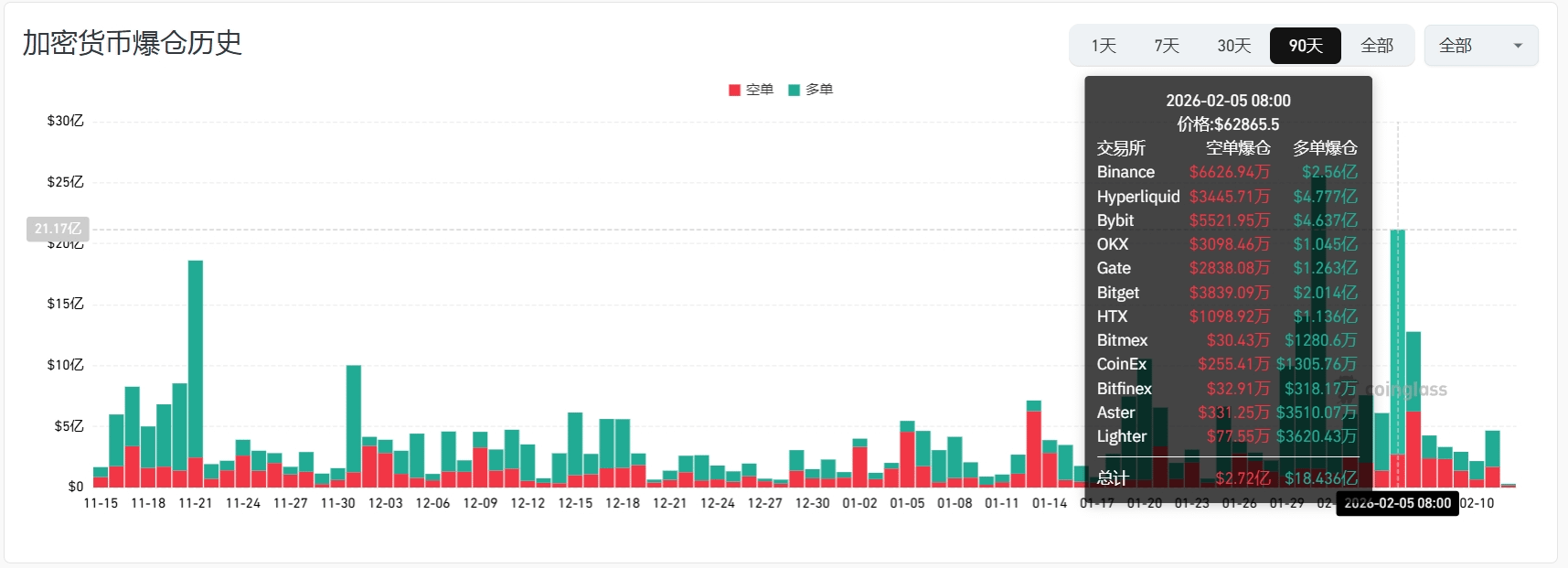

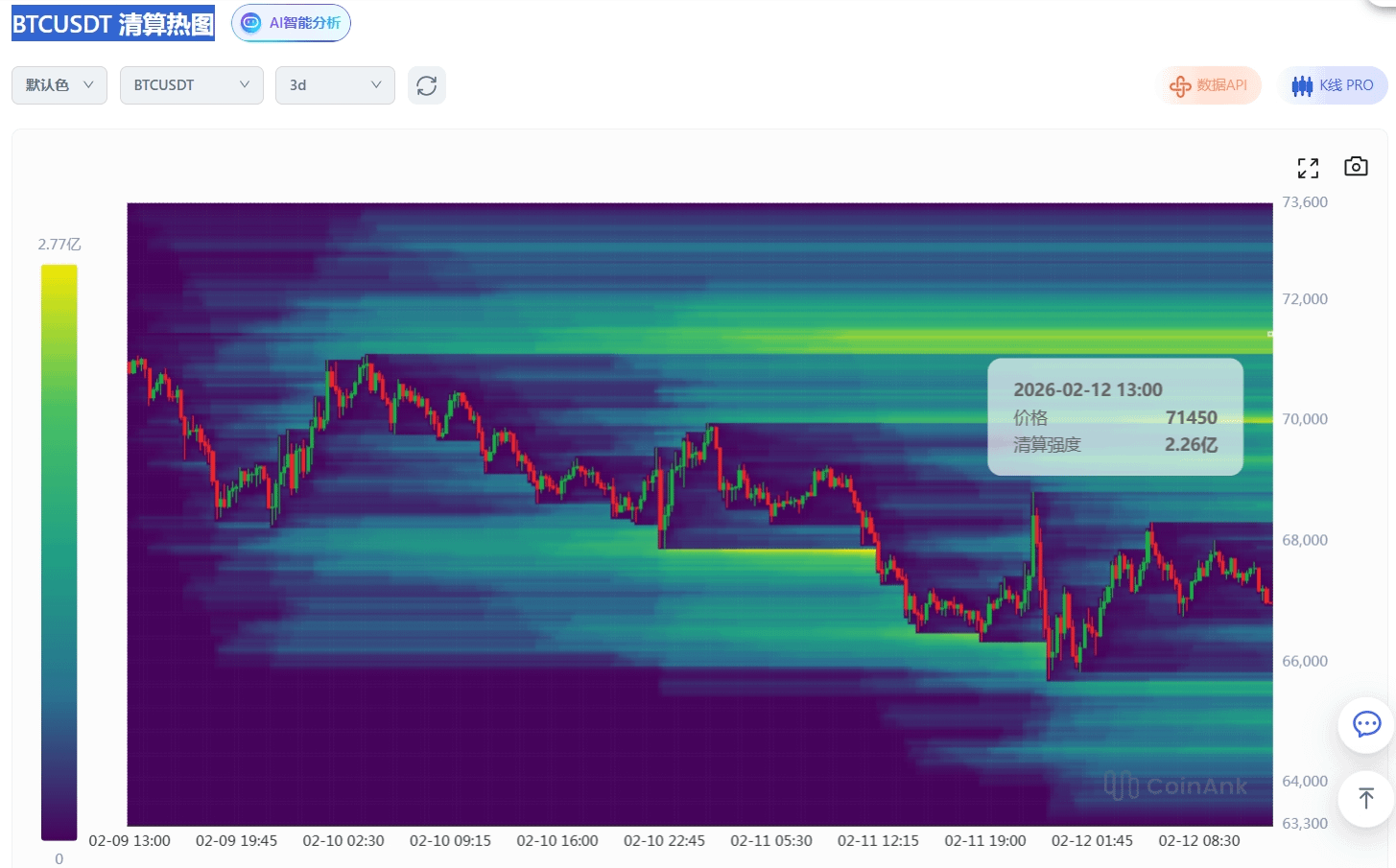

昨天24小时又有14万人爆仓,4.1亿刀灰飞烟灭,——这不是崩盘,就是教科书级高杠杆清洗。

很多人懵了:链上全是买,巨鲸在吸,交易所存量在降,凭啥还在跌?

因为现在的定价权不在现货,在合约。

卖盘比买盘集中得多:散户碎单挂一天不如机构一键砍仓;高杠杆多头被动减仓、做市商负Gamma对冲——这些不是看空,是不得不卖。非观点型抛盘把价格按在地上摩擦,买盘再分散也扛不住这一锤。

高盛BTC、ETH等仓位配置透露信号:机构在按赛道布局,不是FOMO。但别指望他们马上接盘。

眼下这活儿很简单:5.5万开始分批挂单接现货,别碰杠杆。这不是狗庄出货,是弱手换强手。 换完之前,价格被衍生品绑架,换完之后,你会感谢现在告诉你敢接的人。

以下是正文:👇👇👇

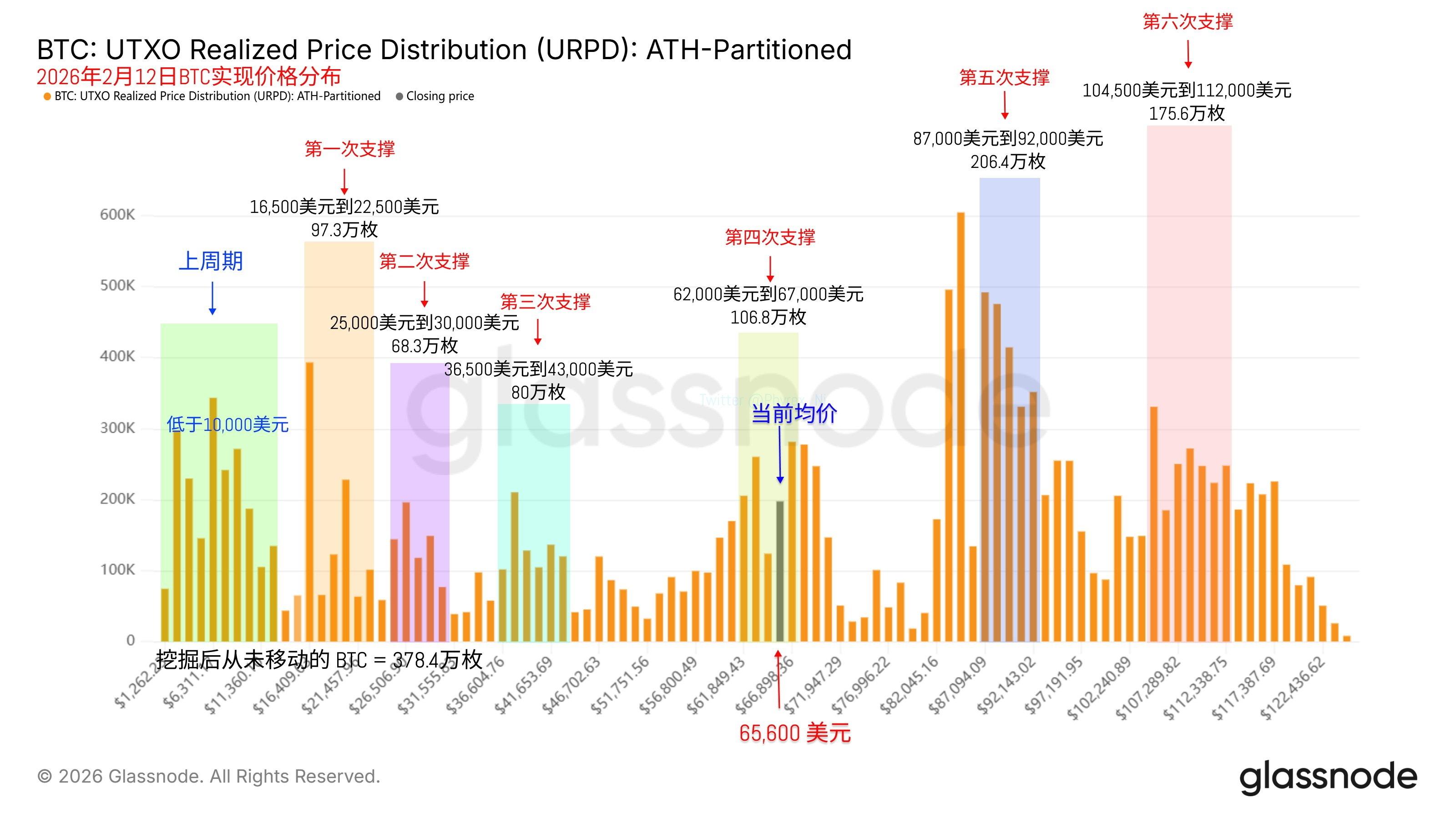

一、 先看数据,什么叫“带血的筹码”

今天刚看了眼爆仓数据,24小时14万人倒下,4.1亿美金灰飞烟灭。Hyperliquid那笔1186万的BTC-USD单子,基本可以判定是某个大杠杆的多头被定点清算了——这种行情下,别跟杠杆谈感情。这种级别的清算,不是“波动”,是清洗。

结合2月5日那天,比特币从7万砸到6万,链上已实现亏损32亿美元——超过LUNA崩盘时的27亿。用Checkonchain的话说这是“教科书级投降”,速度快、量大、低信念持有者集中离场。

我翻译一下:有人在最疼的时候割了,而且是集体割。

历史上这种级别的亏损实现,从来没在牛市半山腰出现过。它不是底部的精确信号,但它告诉你:空头该使的劲已经使了。现在的悬念不是会不会更低,而是谁在接。

二、 那问题来了:既然大家都在买,为什么还在跌?

我知道很多人那根弦都一直绷着:“价格都跌成这样了,是不是机构在偷偷倒货?”先别急着骂狗庄。我看数据,因为数据不讲故事,只说事实:,看看这轮下跌到底是谁在卖、谁在买,以及——为什么大家都在买,价格还在跌。

先说结果:链上数据:筹码在搬家,不是在跑路

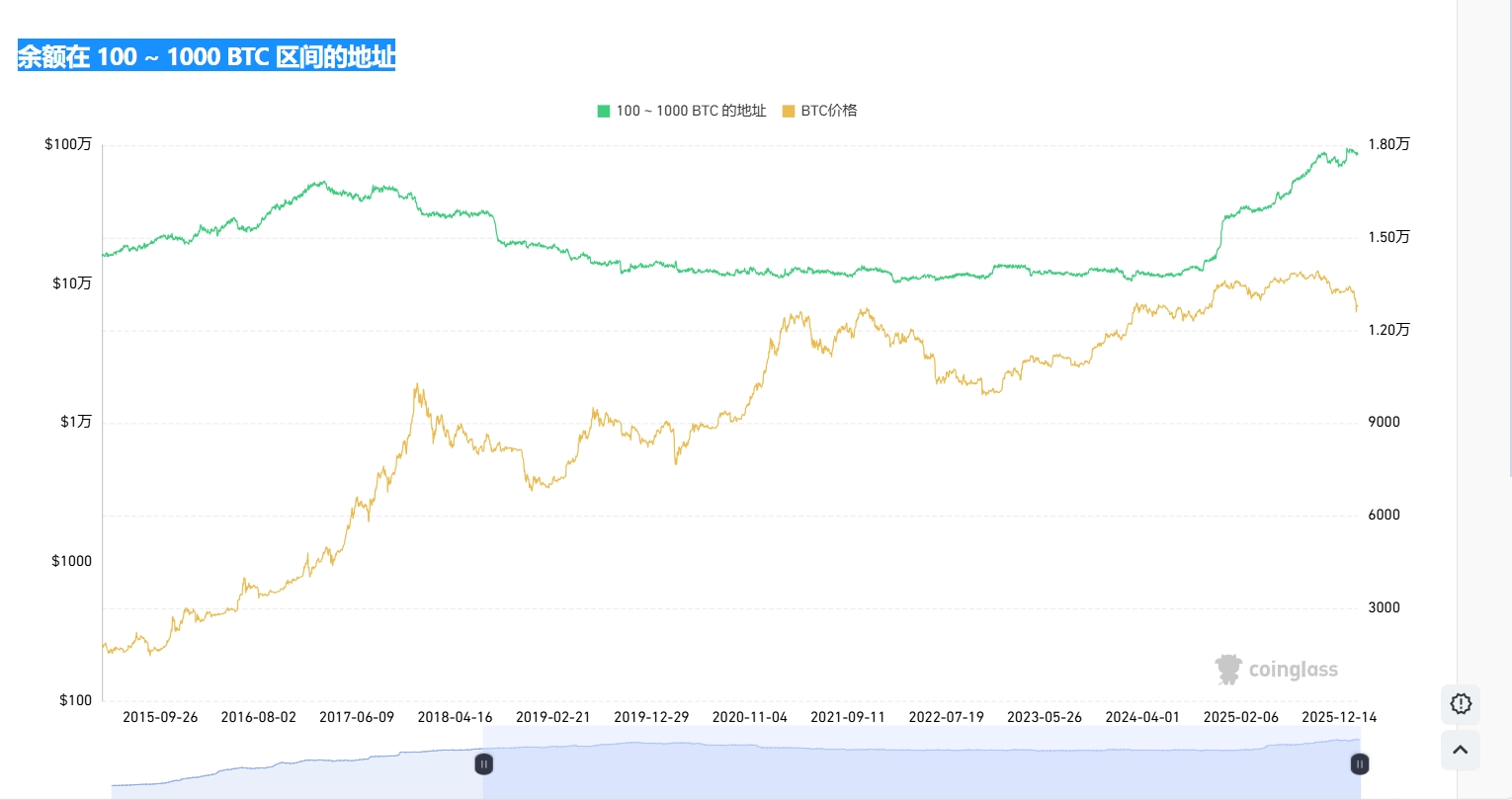

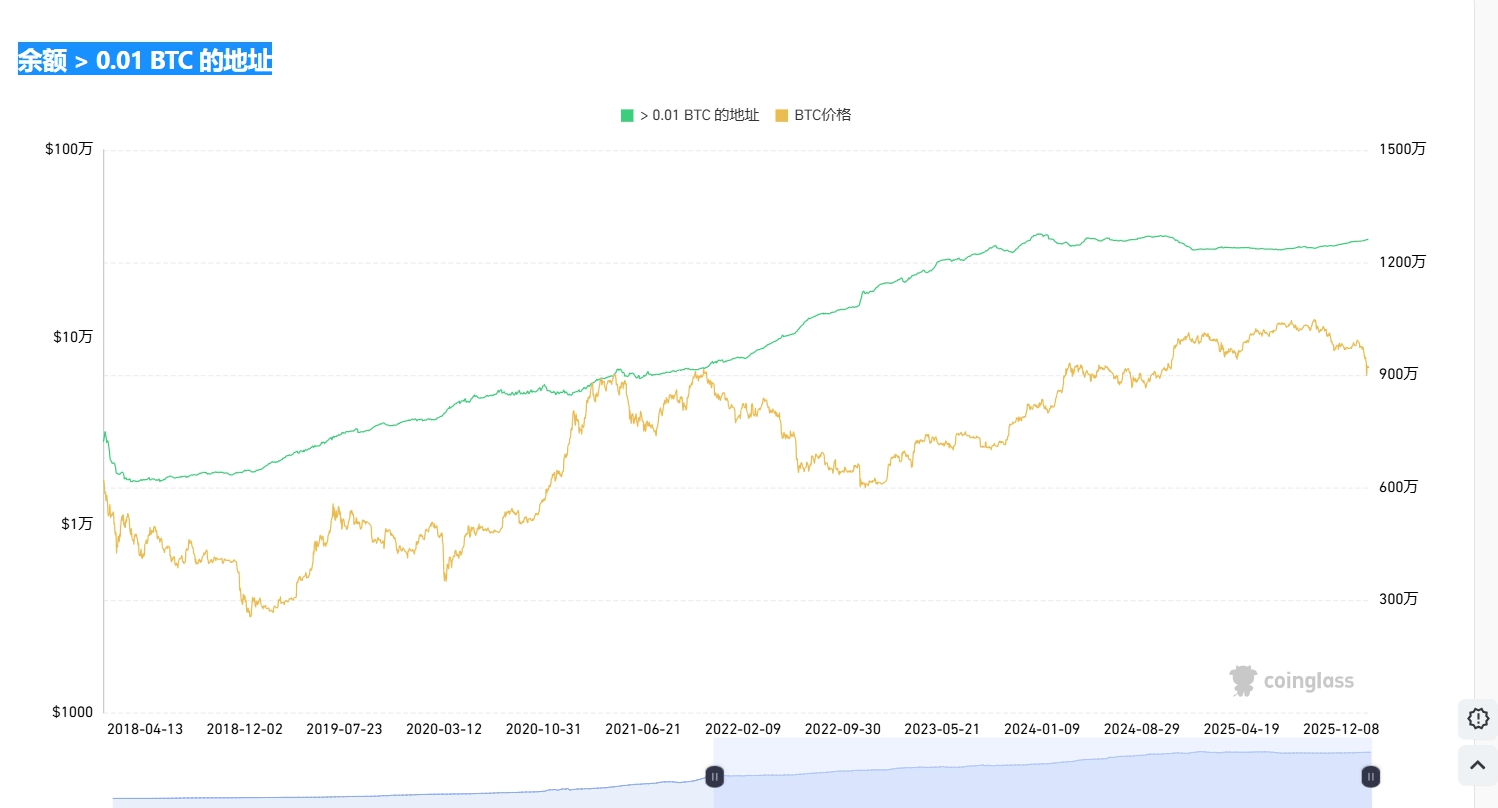

咱们看链上实打实的持仓结构:

持仓大于1000 BTC的巨鲸:过去一个月不仅没减,反而在增。

持仓10–1000 BTC的高净值玩家:持续吸筹。

持仓小于10 BTC的小散:抄底最积极的一批人。

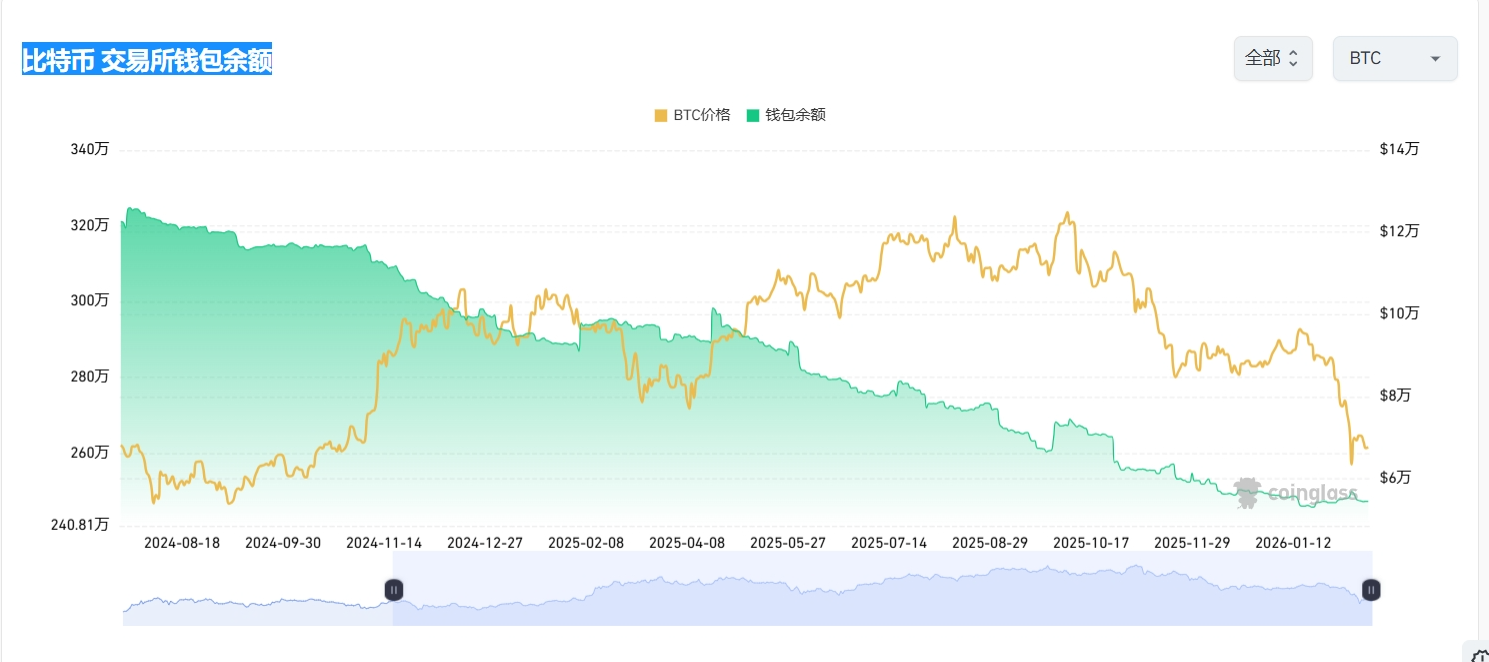

同时,交易所存量还在降。这说明什么?巨鲸增持不是从交易所提币砸盘,而是场外接货。筹码不是往交易所砸,是往冷钱包搬。

那问题来了——既然所有人都在买,价格凭什么跌?

我们来换个角度看:

1、链上持仓增加(是存量转移)=筹码易主(不是即时成交),你看到的是“谁在持有”,不是“谁在卖出”。卖盘比买盘集中。 链上吸筹是分布式、碎片化的,散户一天买0.01,鲸鱼一周买500,这种单子挂进盘口,瞬间被高频吃掉,价格根本推不动。但抛压不一样——只要有一家机构清仓,或者某个做市商砍Gamma,几千万美金扔下去,深度一穿就破位。

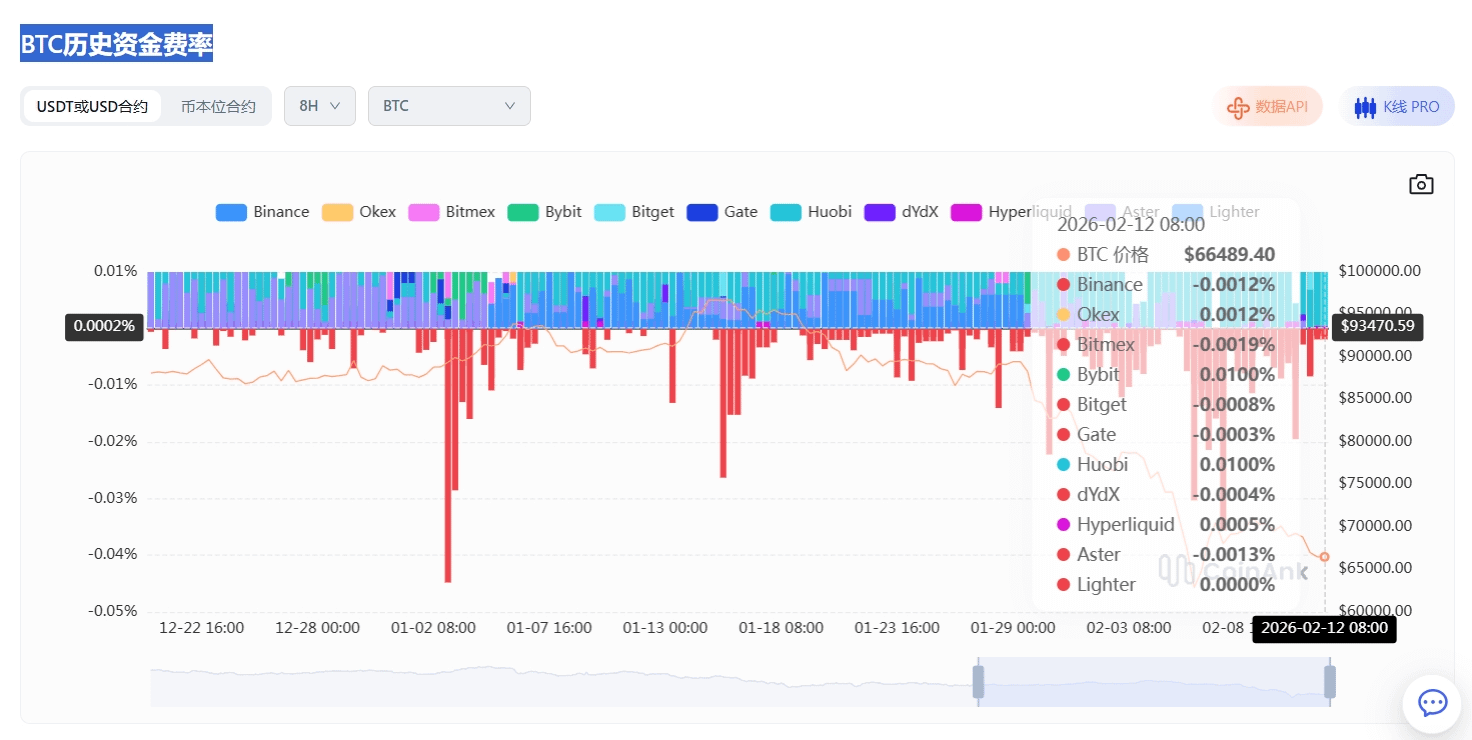

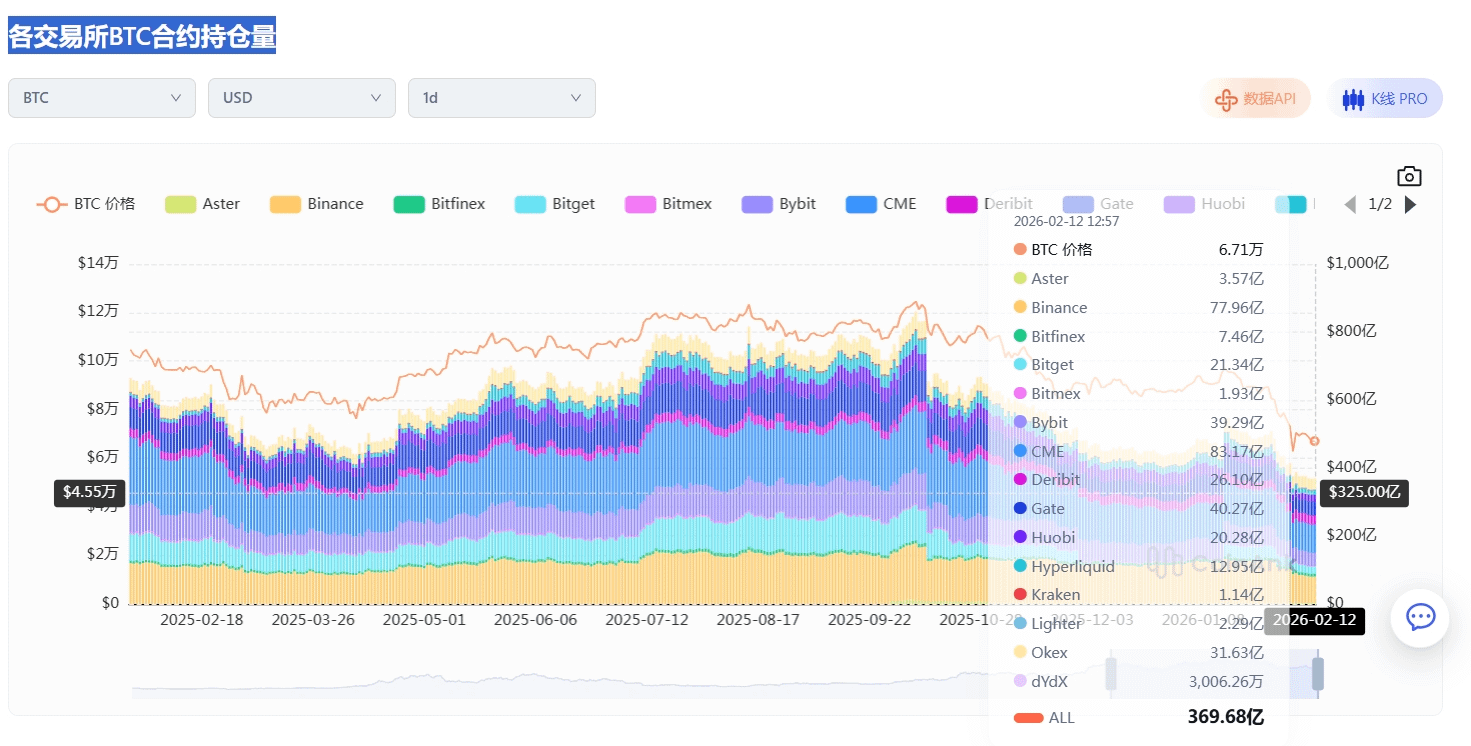

2、定价权早就不在现货手里了。这轮回调,被动抛售才是主力。高杠杆多头被连环强平、期现套利盘拆仓、做市商负Gamma逼着追缴,这都不是看空,而是不得不卖。——这些非观点型卖盘,才是下跌的真正推手。

3、买盘是分布式、全天候、慢慢拱的;卖盘是集火式、几分钟内倾泻完的。深度不足的环境下,后者对价格的冲击就是碾压级。流动性薄如纸,一把就能砸穿三道支撑。

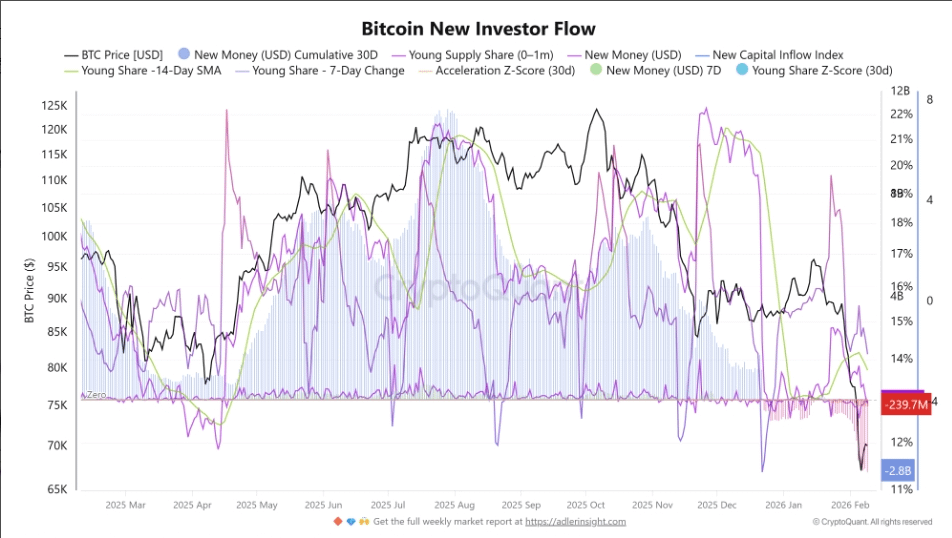

4、资金流断了。30天累计新增资金流接近-28亿,单日仍在-2.39亿徘徊。以前回调是“打折促销”,现在回调是“无人问津”。不是价格不便宜,是买盘没力气。

所以结论就是:这是市场在强行去杠杆、去风险、置换持有人结构。比特币正从摇摆派手里转移到死多头手里,但换手完成前,价格会被衍生品和流动性牵着鼻子走,而不是信仰。

二、华尔街也在调仓位,流动性才是王道

老韭菜都记得,以前只要美联储口风一软,降息预期一起来,BTC当场起飞。

但你们发现没?这套模型最近失效了。

我只能说:这年头,降息已经不够用了。

过去降息=风险资产狂欢,但现在比特币对流动性的反应远大于对利率的反应。

利率是资金的价格,流动性是资金的总量。

美联储扩表、缩表、财政部发债、TGA账户变化——这些直接影响市场上流通的美元钞票,比25个基点的降息重要得多。

近期比特币跟美股、黄金同跌,不是加密出问题了,是全球流动性都在抽水。

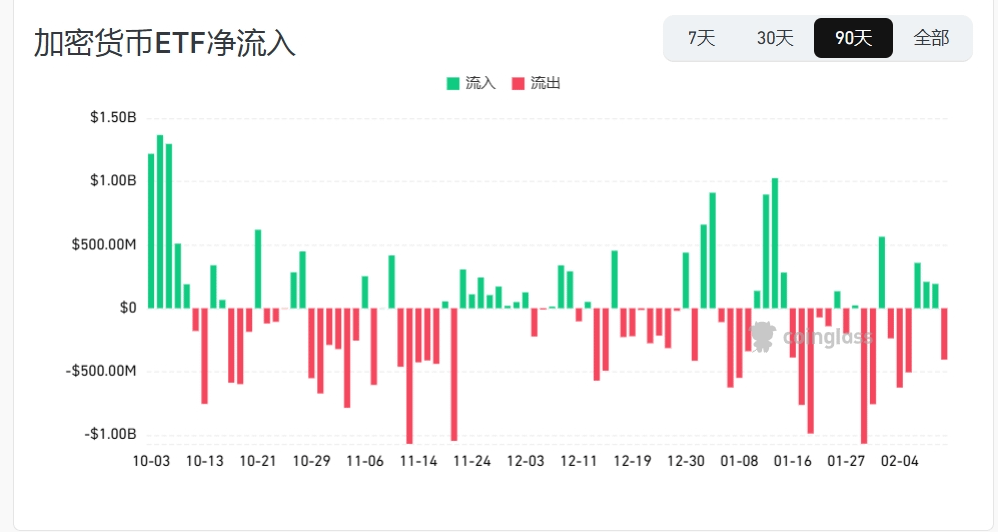

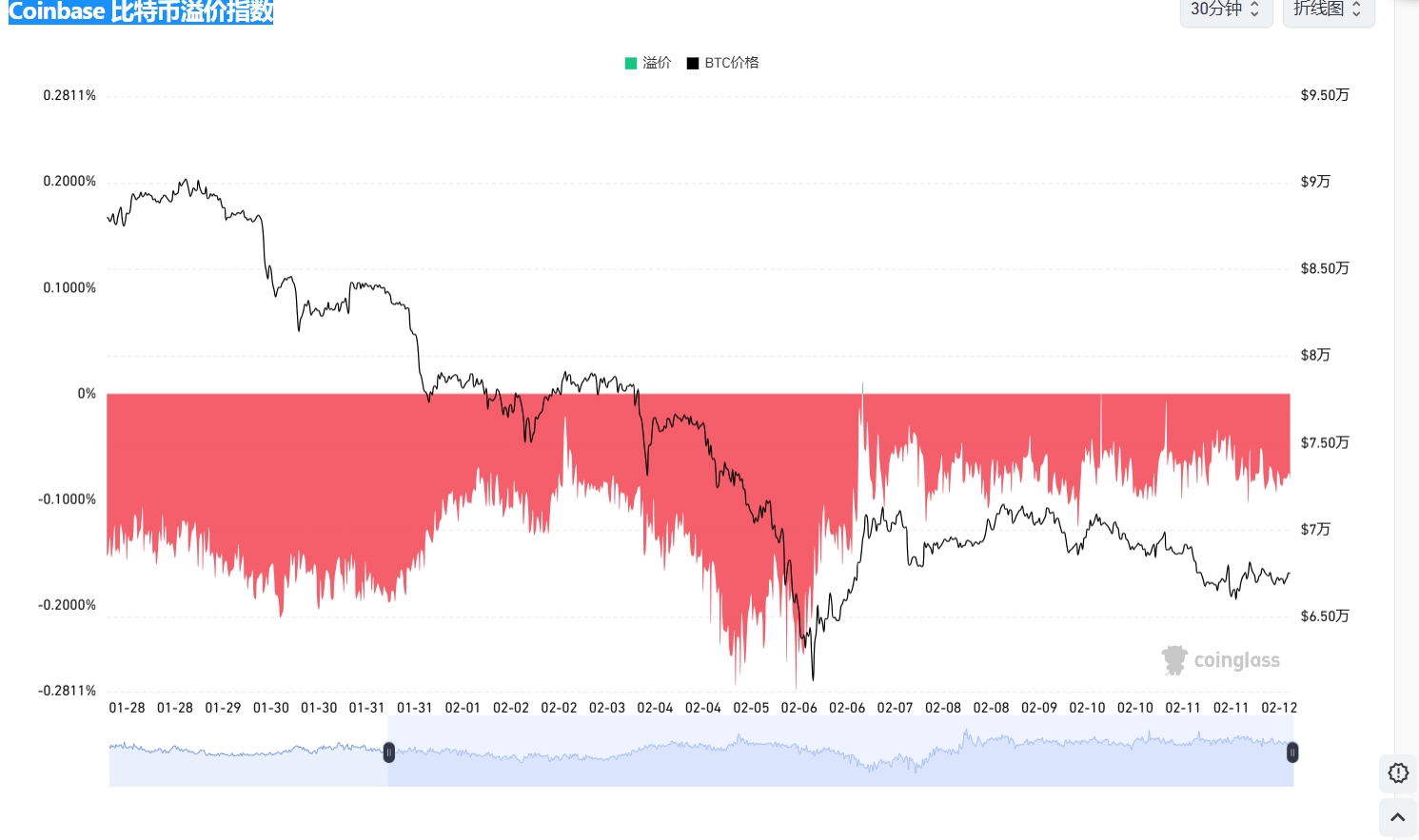

机构资金流已经转为同步净流出,现货市场承接力不足。ETF那点流入根本扛不住宏观层面的收缩。当意外流动性冲击来临时,市场连避险的时间窗口都没有。

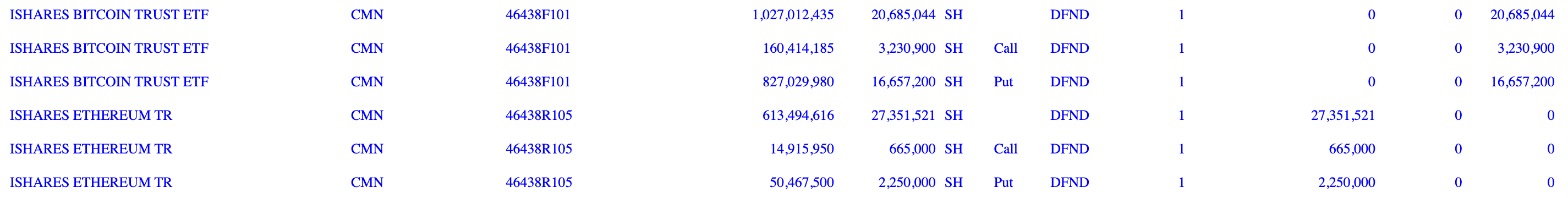

高盛23亿美金的加密配置单,我细看了三遍。

有意思的不是它还有多少BTC,而是BTC和ETH的敞口几乎一样——10.6亿对10亿。市值差着三倍,仓位却平起平坐。

这说明什么?

机构不再把ETH当“比特币的小跟班”。 他们是在按赛道配置:BTC当数字黄金、ETH当结算层、SOL和XRP当应用侧押注。这不是FOMO,是资产配置纪律。

有意思吧?这不是配置,这是在布局下一代叙事。

但也别过度解读。23亿在高盛整体资产里只是“零钱”,而且是缩过仓的。机构在,但机构也在撤杠杆——现货ETF连续多日净流出,Coinbase溢价消失,这不是散户能解释的。

三、技术面:下面有坑,别急着接飞刀

不用画太复杂,日线级别就是70k-72k反复受阻,形成一系列更低的高点。趋势线昨天实体跌穿,短期结构已经交给空方控盘。

清算热力图给我看恶心了:66k到60.5k这一段,几乎是个流动性真空区——不是指没有挂单,是指没有足够厚的买盘墙。价格在这种区间穿越起来跟刀切黄油一样,一个急跌就能直接扫穿,直取下方3.5亿美金的杠杆多头止损集群。

60.5k附近堆积的多头头寸,现在是活靶子。

下方关键位:

60.5k:短期流动性集火区,大概率要测。

59.8k:年度低点,跌破就是新低结构。

55k:已实现价格,真到这儿是极限换手区,不是悲观,是客观。

四、策略:别猜底,等信号

这时候最忌讳的就是“觉得便宜了就抄”。

便宜是主观的,流动性是客观的。

现货买盘起不来,任何反弹都是减仓机会,不是追高时机。

我的应对思路:

1. 现货:分批吸,但不抄底。

链上筹码在向更坚定的地址转移,这是长期利好。但“换手”和“见底”之间隔着衍生品和流动性。左侧布局可以,别一把梭。我个人会在BTC跌破5.5万后分批挂单。

另外,别只买BTC。看看高盛的打法——ETH的机构接纳度比想象中高,SOL和XRP的ETF预期还没完全计价。

2. 合约:不做逆势单,不赌V反。

当前偏度指标仍在下行对冲区,永续持仓降温但还没到冰点。不要用杠杆去接飞刀。想做多,等站上68k并确认站稳;想做空,不在60.5k下方追,等反弹乏力位。

3. 观测核心变量:

Coinbase溢价:美国资金回没回来,先看它;什么时候美国人在亚洲时段主动买,才是真企稳。

ETH:稳定多天正流入,且本次的龙头贝莱德大幅增持;

30天资金流:转正之前,别信“牛回”;

流动性预期:美联储资产负债表政策比降息更关键。

最后说句人话

这一轮下跌,不是阴谋,是结构。

不是狗庄在割你,是你跟一群高杠杆的人挤在同一个出口。

链上数据没撒谎,筹码确实在往强手转移。

但在换手完成、杠杆出清之前,别拿信仰对抗流动性。——这个过程不舒服,但历来如此。

你可以看多,但别硬扛。

你可以抄底,但别用杠杆。

等市场自己走出来,咱们再上车,不迟。

以上数据谨代表从链上数据的视角来预判BTC波动趋势及市场情绪,不代表任何投资建议,请慎重决策!!

我是明珠,关注我,每天分享链上实时数据及动态,帮助小伙伴们预判决策,精彩不容错过,欢迎留言讨论。